Her har du mine beste tips for å få god avkastning i fond – en oppsummering etter å ha bygget ODIN-bloggen siden 2016.

Stian her,

Jeg er redaktør for ODIN-bloggen og har skrevet mesteparten av innleggene her siden oktober 2016. Nå er det på tide med nye utfordringer for meg. Ikke fordi jeg ikke liker å skrive for deg. Men etter seks år trenger hodet mitt å få bryne seg på noe annet.

Dette blir derfor mitt siste innlegg i ODIN sin penn.

Se det som en slags oppsummering av hva jeg har skrevet for deg de siste seks årene.

La oss komme i gang!

Det å lykkes med fond er både enkelt og vanskelig på en gang. Velg noen fond som passer deg og det du ønsker å oppnå, og la fondskjøpene dine gå på autopilot. Ta en fot i bakken innimellom for å sikre at du er på riktig vei.

Utover det gjelder det å gjøre så lite som mulig.

Dessverre tror mange at de hele tiden må “gjøre noe” for å oppnå god avkastning. Det kan virke logisk. Ellers i livet vil du ofte få bedre resultater jo mer du gjør mer av noe. Hvis du for eksempel graver et hull i bakken, vil flere spadetak være bedre enn færre for å få jobben gjort.

Men dette er en felle når det kommer til å investere i fond.

Her har du derfor noen tips som kan hjelpe deg med å unngå slike kostbare feil, og oppnå det du ønsker med pengene dine.

Det handler om å:

- definere hva du ønsker å oppnå

- velge fond som er riktig for deg og det du ønsker å oppnå

- spre pengene dine

- bruke bransjefond bevisst

- ha realistiske forventninger til avkastningen i fond

- huske at børsfall er naturlig

- ikke betale for mye

- være bevisst på hvordan du eier fondene dine

- ha penger i bakhånd

- huske at tiden er din beste venn

- investere nok penger i fond

- automatisere fondskjøpene

- rebalansere jevnlig

- lære av andres feil

1. Hva ønsker du å oppnå?

Definer hva du ønsker å oppnå med fondsinvesteringen din. Kanskje vil det for deg bety å sikre en bedre pensjon, frihet til å gjøre som du vil, eller å kjøpe en hytte til deg og familien?

Hva du ønsker å oppnå sier noe om hvor mye penger du trenger og hvor lenge det er til du vil være i mål. Det er viktig for å forstå hvilken avkastning du trenger. Det igjen sier noe om hvilke fond du bør velge for å ha god sjanse til å oppnå det du ønsker.

I tillegg blir det enklere å ha riktig fokus, og ikke la seg distrahere av kortsiktig støy i aksjemarkedet. Selvsagt er det lett å henge seg opp i det som skjer her og nå. Men greier du å zoome ut og se for deg målet ditt, blir det enklere å holde stø kurs i urolige perioder på børsen.

2. Velg fond som er riktige for deg

Velg noen fond til porteføljen din som passer deg og det du ønsker å oppnå. Det vil si fond som du er komfortabel med å eie, også når det stormer på børsen. Samlet skal fondene gi deg god sjanse til å få avkastningen du trenger, samtidig som at svingningene ikke blir for store.

Det vil si en portefølje, en samling fond, som er tilpasset:

- hvor store svingninger du er komfortabel med

- hvor lenge det er til du skal bruke av pengene

- hvilken avkastning du trenger for å nå målene dine

Da øker du sjansen for å oppnå avkastningen du trenger betraktelig. Så unngår du å ende med noen tilfeldige fond, som i verste fall har for høy risiko eller gir for lav avkastning.

Er du usikker på hvor store svingninger du egentlig tåler?

Dette er vanskelig å vite om du aldri har opplevd et skikkelig børsfall. Forskjellen på å se det for seg og hvordan verditapet kjennes når du selv er investert er nemlig stor. Da er det bedre å ta litt lavere risiko, om det er hva som skal til for at du greier å være investert.

3. Spre pengene dine

Pass på at fondene du velger til sammen sprer pengene dine på tvers av bransjer, land og regioner. Da blir du ikke for hardt rammet om en investering ikke går som planlagt. Risikoen kan bli unødvendig høy om du satser alt i et lands aksjemarked, bransje eller enkeltaksje.

Men ikke overdriv heller.

Hvis du investerer i tjue forskjellige aktivt forvaltede aksjefond vil de ulike forvalterstrategiene slå hverandre ihjel, og resultatet blir verdens dyreste indeksfond. Flere fond kan også eie de samme selskapene, og da er du ikke så godt spredt som du først kanskje trodde.

4. Bruk bransjefond bevisst

Investeringer i tema- og bransjefond er ikke for alle. Men det kan bidra til høyere avkastning, om du har flaks. Bare husk å begrense nedsiden, så du ikke taper for mye om du skulle ta feil.

Skal du inkludere et bransjefond bør det utgjøre såpass at du opplever en forskjell i avkastningen hvis det går bra. Det betyr vanligvis et sted mellom 5 og 20 prosent av porteføljens aksjeandel, avhengig av hvilken risiko du tåler.

Mer enn 20 prosent og risikoen blir for høy for de fleste, og under 5 prosent blir andelen for liten til å utgjøre en forskjell om du får rett.

5. Ha realistiske forventninger til avkastningen

Etter høy avkastning i aksjemarkedet i 2020 og 2021, ble 2022 en skuffelse for de fleste. Men slik er det i markedene. Noen år er fantastiske, mens andre er elendige.

Likevel har avkastningen i aksjemarkedet vært god over tid.

For eksempel har Oslo Børs gitt rundt 11,5 prosent gjennomsnittlig årlig avkastning siden 1982. Men ingen vet om den høye avkastningen vil vare. Finansbransjens egne prognoser er for øyeblikket 5,75 prosent årlig gjennomsnittlig avkastning i aksjefond.

Vær derfor heller konservativ i avkastningen du forventer, så unngår du å bli skuffet.

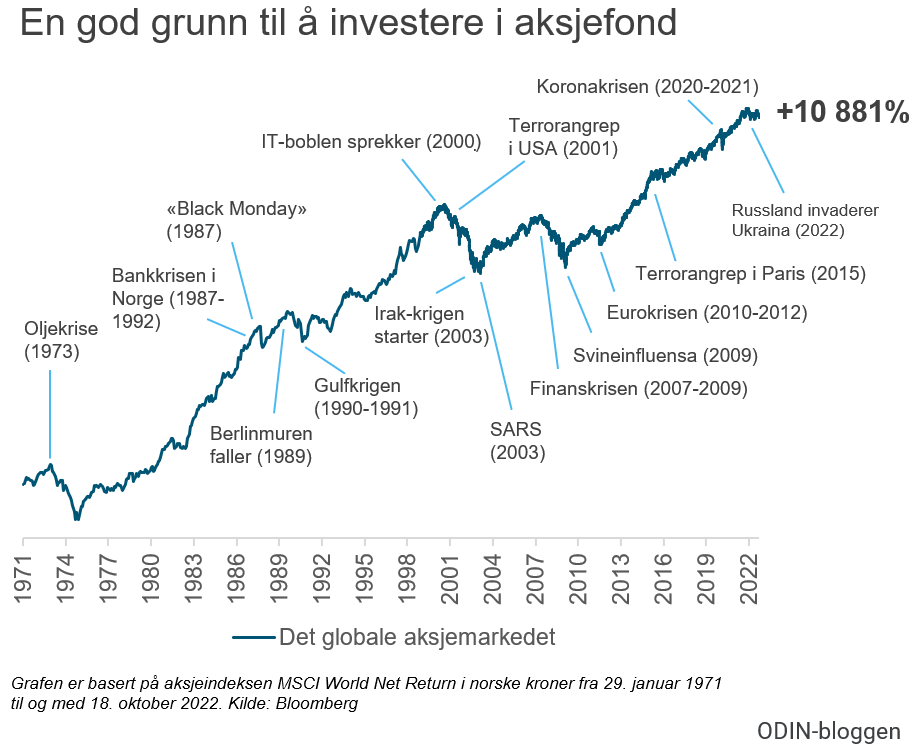

6. Husk at børsfall er naturlig

Avkastningen i aksjemarkedet kommer til en pris, og den er svingninger. Det er derfor vi kan si at børsfall er like naturlig som kvikk-lunsj på skitur.

Store børsfall er heldigvis sjeldne.

For eksempel har børsfall på 20 prosent eller mer skjedd hvert 5,5 år i gjennomsnitt i det globale aksjemarkedet siden 1971. Samtidig har vi opplevd fire fall på 30 prosent eller mer, hvorav tre var seige nedturer på rundt 50 prosent eller mer.

Det er umulig å vite når et børsfall vil starte, hvor lenge det vil vare, eller hvor dypt det vil falle. Men vi vet at hver eneste nedtur gjennom historien har endt i nye oppturer, hvor det globale aksjemarkedet har steget til nye høyder.

Det er selvsagt lov å bli nervøs når det røyner på – det gjør vi alle. Men du kan ikke la børsfall vippe deg av pinnen om du skal lykkes med fond.

7. Ikke betal for mye for fondene dine

Matematikken er enkel. Jo mer du betaler for å kjøpe fond, rådgivning og årlig forvaltningsgebyr, desto mindre penger blir det igjen til deg.

For eksempel utgjør forskjellen på 1 million kroner til 6 prosent avkastning og 7 prosent avkastning over 20 år nesten 700 000 kroner.

Forskjellen på en prosent kan virke ubetydelig. Men betaler du en eller en halv prosent for mye i kostnader kan det over tid utgjøre svimlende beløp. Det gjelder derfor å holde kostnadene lave, og ikke betale mer enn du må for fondene dine.

8. Vær bevisst på hvordan du eier fondene dine

Aksjefond bør vanligvis stå på en aksjesparekonto.

Det er enda viktigere nå som regjeringen øker skatten på gevinst i aksjefond fra 35,2 prosent i år til 37,84 prosent allerede fra og med 6. oktober i år

Da unngår du å realisere skatt når du selger eller bytter aksjefond. Du skal selvsagt være langsiktig. Men ønsker du å rebalansere porteføljen din ved å redusere i aksjefondene som har gått bra og kjøpe deg opp i de som har gått dårlig, slipper du å tenke på skatten.

Her kan du også ta ut innskuddet på kontoen pluss opptjent skjermingsfradrag før skatten utløses.

9. Ha penger i bakhånd til uforutsette utgifter

Eier du fond bør du ha penger i bakhånd til uforutsette utgifter. Hvis ikke risikerer du å måtte ta av fondsinvesteringen din den dagen bilen eller vaskemaskinen ryker.

Hvis du da ikke har annet enn fondsinvesteringen å ta av, kan du gå glipp av mye penger. Det er fordi du da forstyrrer arbeidet pengene dine i fond gjør for deg. Det blir som å høste eplene før de har modnet skikkelig og fortsatt smaker surt.

Det samme skjer om du selger fondene dine før du hadde tenkt. Men i stedet for en sur mine ender du opp med mindre penger enn hva du ellers ville.

10. Tiden er din beste venn

Den beste dagen å starte og investere i fond var i går. Men den nest beste er i dag. Det er fordi jo lenger du lar fondsinvesteringen stå i fred, desto mer penger kan det bli. Nøl derfor ikke med å komme i gang om du ønsker å ende opp med litt penger.

Hvis du investerte en million kroner i aksjefond og oppnådde 5,75 prosent årlig gjennomsnittlig avkastning over ti år blir det rundt 1,76 millioner kroner. Men øker jeg investeringsperioden til 20 år i sparekalkulatoren blir det omtrent 3,1 millioner kroner, nesten 1,34 millioner kroner mer.

Det er derfor viktig å komme i gang tidlig og være investert over lengre tidsperioder.

11. Invester nok penger

Tid i markedet er viktig.

Men du må også investere nok penger. For husk: 50 prosent avkastning på 10 000 kroner er 15 000 kroner, mens 10 prosent på en million kroner er 1,1 millioner kroner.

Hvor mye penger du greier å investere har derfor noe å si for hvor mye det kan bli ut av fondsinvesteringen din. Det gjelder spesielt i starten da det vanligvis tar flere år før avkastningen begynner å bidra betydelig.

Samtidig er det enklere å investere mer enn å oppnå høyere avkastning enn hva du normalt kan forvente i aksjefond. Dette er også noe du kan kontrollere, i motsetning til avkastningen.

12. Automatiser fondskjøpene dine

Automatiser fondskjøpene dine med en spareavtale eller to, og:

- det blir enklere å investere nok penger i fond

- du vil sannsynligvis få bedre avkastning

- du vil spare deg for mye stress

Det handler om å gjøre det enkelt for deg selv.

Med en spareavtale kjøper du fond for et gitt beløp til en fast tid i måneden, uavhengig av hva som skjer på børsene. Kjøpene skjer da på autopilot. Så slipper du stresset med å prøve og finne beste tidspunkt for å kjøpe, som uansett er bortkastet tid og energi.

Regelmessige fondskjøp slår nemlig umulig “timing”.

Hvis du må gjøre en beslutning hver gang du skal kjøpe fond, så er sjansen stor for at avkastningen blir dårlig. I verste fall greier du ikke å kjøpe som planlagt fordi frykten for verditap paralyserer deg. I så fall kan du gå glipp av mye penger.

13. Rebalanser porteføljen minst en gang årlig

Har du mer enn et fond?

Da har du en portefølje som trenger rebalansering. Det handler om å opprettholde riktig balanse mellom muligheten for avkastning og risiko. I praksis vil det si å bringe andelen hvert fond utgjør av porteføljen din tilbake til det du på forhånd har bestemt er riktig for deg.

Hvis ikke risikerer du at:

- du ikke får den avkastningen som du ble forespeilet

- risikoen i porteføljen din blir så høy at du selger før tiden

Rebalansering er viktig fordi ulike fond gjør det bra til forskjellige tider.

Du kan rebalansere på to måter:

- Selg unna fond som har steget for å kjøpe mer av fond som ligger etter

- Eller kjøp deg opp i fond som ligger etter med nye penger

Det beste er å kjøpe seg opp med nye penger, hvis du kan. Ulempen med å selge er at du kan utløse skatt på gevinster, avhengig av hvordan du eier fondene dine.

14. Lær av andres feil

Det er billigere å lære av andres feil, fremfor å gjøre dem selv.

Skal du lykkes med fond kan du ikke gjøre for mange dårlige valg. Likevel er historien full av eksempler på investorer som roter til avkastningen sin.

De gjør det ikke fordi de er dumme

Men det er forskjell på å være intelligent og lykkes med investeringer, da hjernen din motarbeider deg. Det gjelder særlig under børsfall, hvor frykten kan overgå fornuften og rasjonell tenking, som er viktig for å gjøre gode valg.

For eksempel solgte nordmenn aksjefond under børsfallet i mars 2020. Nedsalget kom med massiv mediedekning om hvor ødeleggende pandemien ville bli for økonomien.

Men solgte du så gikk du nok glipp av mye penger. For oppturen kom brått og få rakk å reagere før aksjemarkedet hadde steget mye. Den største risikoen du står ovenfor under børsfall er faktisk å selge, for så å gå glipp av de fremtidige oppturene i aksjemarkedet.

Og med det ønsker jeg deg lykke til med fondsinvesteringen din! Håper du har lært noe av blogginnleggene mine her over de siste seks årene. Ønsker du å holde kontakten finner du meg her på LinkedIn.

Takk for meg!