Regjeringen la nylig frem forslag til statsbudsjett for 2023. Her er de viktigste punktene for deg som har aksjer og aksjefond.

Regjeringen la torsdag 6. oktober frem forslag til statsbudsjett for 2023. Igjen handler det om å omfordele midler fra de som har mest, til de som har minst. Det skal blant annet skje ved å øke skattene på gevinster fra aksjer og aksjefond, høyere skatt på utbytte, høyere formuesskatt og kutt i verdsettingsrabatten på aksjer og aksjefond.

Her har du de mest aktuelle punktene for deg som har aksjer og aksjefond:

- Skatt på aksjegevinst og utbytte økes fra 35,2 prosent til 37,84 prosent

- Formueskatt trinn 1 (1,7 millioner til 20 millioner kroner) øker fra 0,95 prosent til 1 prosent

- Formuesskatt trinn 2 (over 20 millioner kroner) beholdes på 1,1 prosent

- Formuesrabatt på aksjer og aksjefond kuttes fra 25 prosent til 20 prosent

- Bunnfradraget for formuesskatt beholdes på 1,7 millioner kroner

Høyere skatt på gevinst i aksjer og utbytte

Regjeringen foreslår å øke skatten på aksjegevinst og utbytte fra dagens 35,2 prosent til 37,84 prosent – økningen for utbytte vil de skal gjelde fra dagen budsjettet ble fremlagt. Det betyr høyere skatt for deg på gevinster i aksjefond. Samtidig øker gapet mellom skatt på gevinst i aksjer sammenlignet med rentefond, bankinnskudd, kryptovaluta og utleiebolig, som fortsatt beskattes med 22 prosent.

Husk at aksjefond er fond med 80 prosent andel aksjer eller mer ved årets start.

Mer skatt med nye skatteregler for aksjer og aksjefond

Si du har 100 000 kroner i et aksjefond som du skal bruke. Av dette er 50 000 kroner hva du opprinnelig betalte for fondsandelene og 50 000 kroner er gevinst. Du har også opptjent 2 500 kroner i skjermingsfradrag, som reduserer andelen av gevinsten som du skal betale skatt av med tilsvarende beløp. For å gjøre beregningen enkel eier du aksjefond utenfor aksjesparekonto.

Det gir 47 500 kroner i gevinst som du skal betale skatt av.

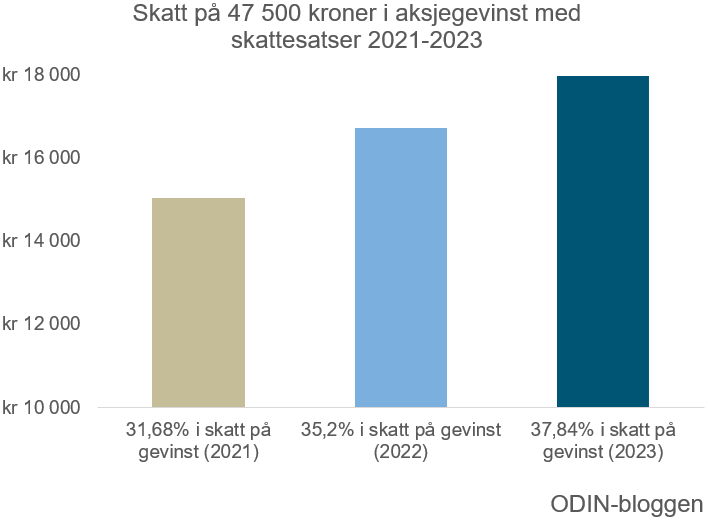

Med dagens skattesatser blir det 16 720 kroner i skatt på 47 500 kroner i gevinst fra aksjefond. Hvis regjeringens forslag går igjennom vil du i stedet betale 17 974 kroner, som er 1 254 kroner mer.

Du synes kanskje ikke 1 254 kroner er all verden?

Men bare for to år tilbake, for skatteåret 2021, ville du kun betalt 15 048 kroner i gevinst. Det vil si 2 926 kroner mindre for å realisere den samme gevinsten.

Samtidig vokser skattebeløpet i kroner jo større gevinsten din blir, og det er ikke slik at det kun er de “rike” som kan ha en million eller to i aksjefond.

Her ser du forskjellen på tidligere års skattesatser for aksjegevinst og utbytte for 47 500 kroner i skattbar gevinst i aksjefond sammenlignet med forslaget for 2023

Mye mer skatt med nye skatteregler for aksjer og aksjefond

Si du sparer et par tusenlapper i måneden til pensjon. Du er en av mange som har oppdaget at du må spare litt ekstra for å kunne leve livet du ønsker som pensjonist. Du sparer derfor 3 000 kroner i et globalt aksjefond hver måned, og det skal du gjøre de neste 30 årene.

Det kan bli rundt 2,8 millioner kroner i aksjefond, om du oppnår 5,75 prosent i årlig gjennomsnittlig avkastning.

Samlet har du da spart 1 080 000 kroner. Etter skjermingsfradrag kan du ha rundt 1,5 millioner kroner i skattbar gevinst, litt avhengig av utviklingen i rentene.

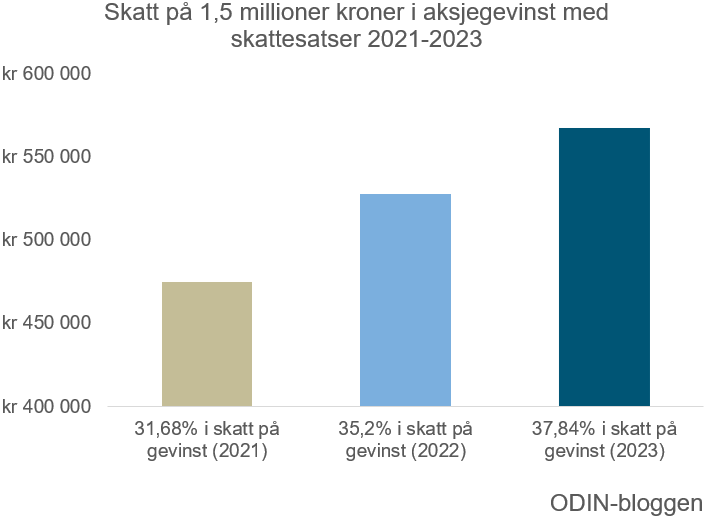

Med dagens skatteregler skal du da betale rundt 528 000 kroner i skatt på gevinst. Men med det nye forslaget blir skatten i stedet 567 000 kroner, eller 39 000 kroner ekstra.

Sammenlignet med 2021 blir det hele 92 400 kroner mer i skatt for 1,5 millioner i gevinst.

Her ser du forskjellen på tidligere års skattesatser på aksjegevinst og utbytte for 1,5 millioner kroner i skattbar gevinst i aksjefond sammenlignet med forslaget for 2023

Formuesskatten videre opp

Et annet forslag er å øke formuesskatten med 0,05 prosentpoeng, fra dagens 0,95 prosent til 1 prosent. Bunnfradraget for formuesskatten holdes på 1,7 millioner kroner, eller 3,4 millioner kroner for ektepar. Dette er den delen av formuen som holdes utenfor når formuesskatten din skal beregnes. Samtidig reduseres verdsettingsrabatten på aksjer og aksjefond til 20 prosent.

Formuesskatten øker

Formuesskatten økes fra 0,95 prosent til 1 prosent for formuer beregnet til mellom 1,7 millioner og 20 millioner kroner. Samtidig er det foreslått å beholde skattesatsen på 1,1 prosent for formue over 20 millioner kroner.

Kutter rabatten på aksjer og aksjefond ytterligere

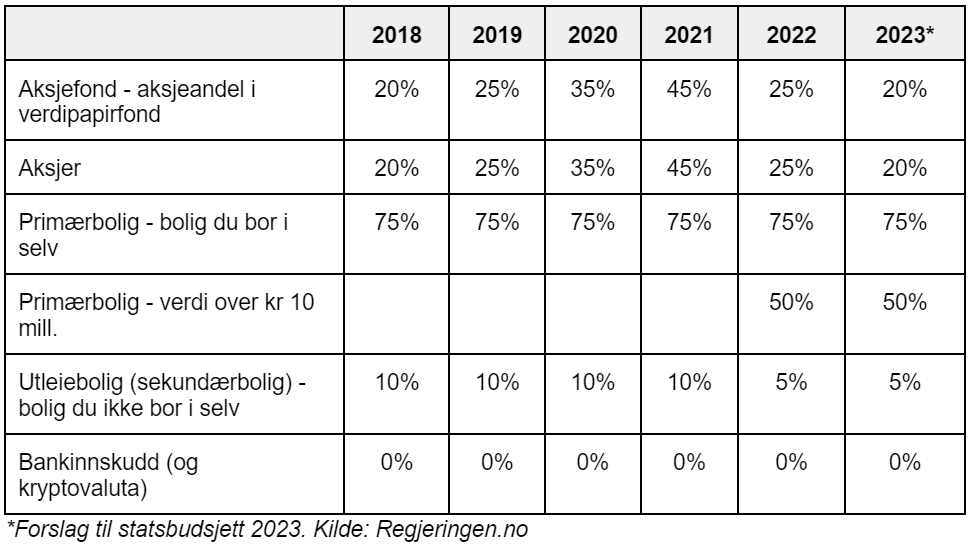

Regjeringen kuttet verdsettingsrabatten på aksjer og aksjefond fra 45 prosent i 2021 til 25 prosent i 2022. Rabatten sier noe om hvor stor andel av verdiene du har i aksjer og aksjefond som skal inngå i beregningen av formuesskatten. Samtidig ønsket de å redusere den ytterligere. Det er derfor ikke overraskende at de nå foreslår å kutte rabatten til 20 prosent.

Sammen med høyere formuesskatt betyr det en enda hardere beskatning av aksjefond.

Si du er i formuesposisjon og har en million kroner i aksjefond. Formuesposisjon vil si at formuen din er større enn bunnfradraget. Med reglene fra 2021 vil da 550 000 kroner av millionen inngå i beregningen, og den kostet deg 4 675 kroner i formuesskatt.

Med det forslaget i statsbudsjettet for 2023 vil du i stedet betale 8 000 kroner. Det vil her si 3 325 kroner mer per million som du har i aksjer og aksjefond.

Bunnfradrag er riktig nok hevet noe siden den gang, men for de fleste vil nok det ha lite å si.

Da rykker vi nærmere nivået for utleiebolig, som kommer med en rabatt på 5 prosent. Og det til tross for at penger i bolig er “død” kapital – det skaper lite. Investeringer i aksjer gjør det derimot enklere for selskapene å finansiere gode ideer og vokse, og slik skape arbeidsplasser.

Men det er kanskje ikke så viktig?

Her ser du utviklingen i verdsettelsesrabatten for ulike typer eiendeler, som aksjer, aksjefond og egen bolig, siden 2018 og frem til 2023.

Hva skjer videre?

Regjeringen skal nå bli enige med sin samarbeidspartner SV om statsbudsjettet for 2023. Det kan bety enda høyere formuesskatt. For SV med partileder Audun Lysbakken i spissen er ikke fornøyde, og synes budsjettet verken er rettferdig eller “grønt” nok.

Heldigvis kan du få igjen på andre områder, som forslaget om at fradraget for fagforeningskontigent økes fra 5 800 kroner til 7 700 kroner. Strømstøtten kan utgjøre litt om du bruker mye strøm, og det blir rimeligere å ha barn i barnehagen. De som tjener minst vil også få litt lavere skatt på inntekt. Men har du en del i aksjer og aksjefond blir det nok lite i forhold.

Her kan du følge statsbudsjettet for 2023 på veien mot endelig vedtak i Stortinget.

For å oppsummere: Regjeringen foreslår å øke skatten på gevinst i aksjer og utbytte, øke formuesskatten og redusere verdsettingsrabatten for aksjer og aksjefond inn i beregningen av formuesskatten. Hvis endringene blir vedtatt betyr det en ytterligere innstramming i beskatningen av aksjer og aksjefond.