Her avslører vi de elleve dyreste feilene du gjør når du prøver å investere pengene dine selv, og hvordan du kan unngå dem.

Du er din egen avkastnings verste fiende. Det skyldes noen mentale snarveier, såkalte tankefeller, oppe i hodet ditt, som var fine å ha da vi bodde i huler. I dag derimot spenner de ben på deg når du prøver å investere pengene dine fornuftig.

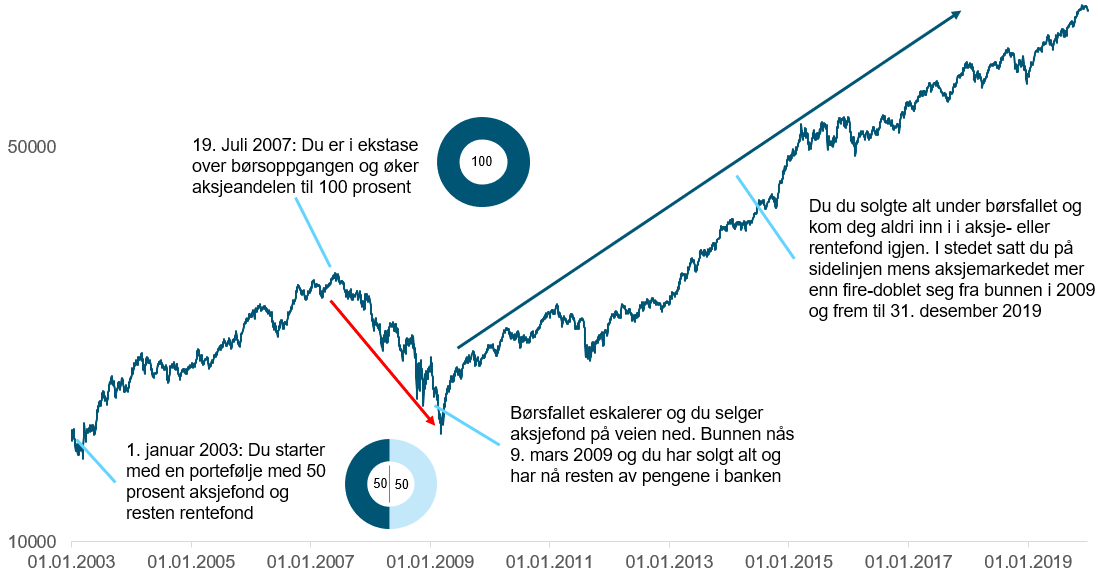

Historien er full av eksempler på hvordan investorer gjør det motsatte av det som er til deres eget beste. Klassikeren er de som solgte alt under børsfallet under Finanskrisen i 2008-09, og aldri kom seg inn i aksjemarkedet igjen. Dermed satt de på sidelinjen og så børsen fire-fem doble seg de neste ti årene. Resultatet er dårlig avkastning.

Dessverre står ikke investoratferd, hvordan du ter deg med pengene dine, høyt på agendaen hos investorer flest. Det er synd, fordi både hvordan du velger investeringer og forvalter disse over tid har mye å si for hvilken avkastning du ender opp med.

Jeg skal straks ta deg gjennom de vanligste feilene som ødelegger for deg.

Men først, spol et hakk tilbake.

Hva er egentlig investoratferd?

Investoratferd handler om hvordan du ter deg med pengene dine. Det gjelder når du vurderer en investering, og når du forvalter pengene dine etter å ha investert. I praksis gjør du vurderinger og beslutninger ut i fra tidligere hendelser, holdninger og preferanser.

Med mentale snarveier prøver hjernen din å spare deg for tid når du gjør disse beslutningene. Men det tar deg samtidig vekk fra rasjonell tenking og langsiktighet.

Atferd har mye å si for avkastningen du oppnår

Nøkkelen er å investere nok penger, på riktig måte. Men det hjelper lite hvis du ikke greier å kontrollere atferden. Det er min egen erfaring, og studier fra Dalbar og Morningstar, som leverer innsikt til finansbransjen, viser det samme, selv om førstnevnte muligens overdriver.

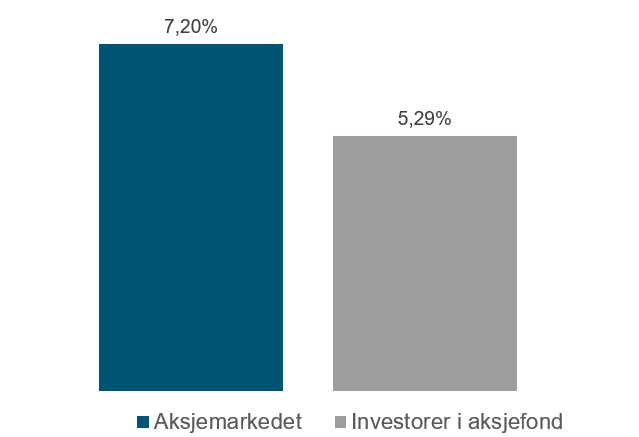

For eksempel forteller Dalbar sin årlige studie av investoratferd at fondsinvestorer i USA oppnådde 1,91 prosent lavere avkastning årlig i aksjefond, fra 1997 til 2017, enn det amerikanske aksjemarkedet.

Fra 1997 til 2017 oppnådde den gjennomsnittlige amerikanske investor i aksjefond 5,29 prosent årlig gjennomsnittlig avkastning, mens den amerikanske aksjeindeksen S&P 500 gav 7,2 prosent (kilde: Dalbar)

Årsaken til den lavere avkastningen er vanligvis den samme, og det er ingen grunn til å tro at vi i Norge er noe flinkere her enn amerikanerne.

Investorer kjøper og selger på feil tidspunkter, drevet av frykt og grådighet. Et eksempel er under børsfallet på tampen av 2018. Det amerikanske aksjemarkedet (S&P 500) var ned 4,38 prosent dette året, mens den jevne amerikanske investor var ned mer enn 9 prosent, i følge Dalbar. Hvis du hadde en million kroner investert i aksjefond og oppnådde denne avkastningen, var du ned 90 000 kroner, 46 200 kroner mer enn markedet ellers.

Samtidig er det for enkelt å si at investorene bare kjøper og selger til feil tider. For det ligger mer bak denne uheldige atferden. Her finner du nemlig et mylder av såkalte tankefeller, som saboterer deg fra å gjøre gode valg med pengene dine.

Enkelte er farligere for avkastningen din enn andre, men alle har vært med oss i tusenvis av år. Jeg har derfor samlet de elleve verste for deg her, og listet dem etter hvor farlige de er for avkastningen din.

1. Du har overdreven tro på egne evner

Du har en tendens til å ha overdreven tro på egne evner som investor (overconfidence bias), det gjelder også i det daglige. For eksempel mener to av tre sjåfører at de er bedre til å kjøre bil enn snittet. Den samme troen gjør at du lett satser alt på den ene aksjen eller et bransjefond som er i vinden – og som selvsagt skal mangedoble seg.

Det er en dårlig idé.

Du husker kanskje Renewable Energy Corporation (REC)?

REC var Norges ledestjerne innen fornybar energi, og ble børsnotert 9. mai 2006. Derfra gikk aksjekursen til himmels. Selskapet var verdsatt til rundt 136 milliarder kroner på tampen av 2007 og aksjekursen stod da rett over 260 kroner. Men festen endte brått i overetablering og prispress. Ved slutten av 2012 var aksjen ned rundt 98,3 prosent til rett over en krone, og markedsverdien var barbert med nesten 134 milliarder kroner.

Hvis du investerte 100 000 kroner i REC i 2007 ville du i 2012 sittet igjen med 1 700 kroner.

Det vil ikke skje deg, sier du? Å joda.

Løsningen

Husk derfor å spre pengene dine på flere kurver.

Det vil si at du setter sammen en balansert portefølje, en samling fond, tilpasset deg og dine behov. Da øker du sjansen for å lykkes med investeringene dine, og unngår å tape alt hvis en enkelt investering ikke skulle gå som planlagt.

2. Du vurderer en investering ut i fra kortsiktig avkastning

Du har en tendens til å vurdere en investering, som fond, etter hvordan avkastningen og svingningene har vært i det siste, fremfor å gjøre en skikkelig vurdering. Fenomenet kalles på engelsk “recency bias” og er ofte grunnen til at du selger på bunn.

Vi mennesker har dårlig hukommelse.

Si børsen har steget jevnt i åtte år. Etter flere år med børsfest er det lett å glemme at det kan falle. Dermed føler du deg trygg og kjøper enda mer aksjefond til porteføljen din. Det fungerer fint helt til det smeller og børsene begynner å falle.

Ettersom du nå har mer aksjefond enn du egentlig burde blir svingningene fort store. Kanskje så store at du ender med å selge aksjefond midt under børsfallet i et forsøk på å i hvert fall redde noe?

Å selge unna midt i et børsfall er ikke spesielt lurt.

Det er jo da du skal kjøpe!

Løsningen

Hvis du tror markedet ikke kan falle, spol noen år tilbake. Både 2008-09 og 2011 var preget av kraftige børsfall. Du bør derfor lære av historien. Å gradvis øke andelen aksjefond fordi du er glemsk og nå vil være med på festen, er vanligvis en dårlig idé.

Her ser du hvor galt det kan gå hvis du tar for høy risiko med pengene dine og børsoppgangen snur. Grafen viser det globale aksjemarkedet(MSCI Workd) fra 1. januar 2003 til 31 deseber 2019 (kilde: Bloomberg)

3. Du legger for stor vekt på ett enkelt stykke informasjon

Du har en tendens til å legge for mye vekt på ett enkelt holdepunkt når du fatter en beslutning. Det kalles ankereffekten, og kan føre til at du er for rask til å investere i enkeltaksjer, lands- og bransjefond på tynnslitt grunnlag.

Si du investerte en million kroner i japanske aksjer i mai 1990.

Den japanske aksjeindeksen NIKKEI 225 stod fem måneder før i 38 915 poeng og er nå ned omtrent 11 prosent. Da må det jo ha vært billig, ikke sant? Det var i hvert fall lett å tro, ettersom japanske selskaper virket uovervinnelige. Dessverre for deg kjøpte du rundt toppen av tidenes boble, og du er i dag fortsatt over 300 000 kroner i minus.

Kanskje ville du gjort annerledes om du vurderte verdsettelsen av selskapene, fremfor kun å handle på at børsen i Japan var noe ned?

Løsningen

Vel, det er lett å være etterpåklok. Du bør derfor ikke bry deg så mye om en aksje eller en børsindeks har falt fra X til Y. I stedet bør du gå grundig til verks og gjøre helhetlig vurdering når du skal finne ut hvorvidt noe er verdt å investere pengene dine i.

4. Du søker informasjon som bekrefter at du har rett

Du har en tendens til kun å søke informasjon som bekrefter det du allerede tror om en investering. Det kalles å gå i bekreftelsesfellen.

Alle liker å føle seg smarte.

Si du valgte å kjøpe kryptovalutaen Bitcoin for alle pengene dine rundt toppen i desember 2017. Anbefalingen kom fra en venn. Hun sysler litt med “teknologi og sånn” på fritiden så du brukte ikke noe energi på å gjøre din egen vurdering.

– Hun vet jo hva hun snakker om.

Kanskje.

Men da Bitcoin falt fra rundt 17 000 amerikanske dollar til cirka 7 800 på en måned lette du ivrig etter bevis på at det faktisk var en god investering. Det fant du på alskens nettforum blant likesinnede, selv om fallet tiltok. Annen informasjon, som kunne tyde på noe annet, var du derimot ikke så interessert i.

Dummere økonomisk oppførsel skal du lete lenge etter.

Dessverre er den vanlig hos investorer som ikke har satt seg godt inn i hva de investerer pengene sine i, enten det gjelder aksjer, eiendom eller kryptovaluta.

Løsningen

Søk motstridende informasjon for å se om ideene dine holder vann før du kaster pengene dine etter dem. Det innebærer å grave frem innsikt som sier at dette kanskje ikke er en god investering likevel. Å ha “rett” og det å gjøre en god investering er ikke det samme.

5. Du følger saueflokken

Hvis du følger saueflokken fremfor å tenke selvstendig kan det gå hardt utover avkastningen din.

Du har en lei tendens til å gjøre som alle andre. Det kalles på engelsk for “herding” eller å følge saueflokken, og forklarer hvordan bobler kan bygge seg opp i aksjer, eiendom, kryptovaluta, eller tulipaner for den saks skyld.

Husker du sommeren 2007?

Hvis du hadde penger så skulle de investeres i aksjemarkedet. Det kunne media og alle “ekspertene” fortelle, og hvis du ikke investerte i aksjer så var du dum. Noen måneder senere smalt det og finanskrisen var i gang. Børsene raste og bankene falt som fluer. Plutselig var det dommedag i finansmarkedene og media skrev med blodrøde bokstaver.

Dessverre fulgte “alle” rådene i media denne sommeren. De kjøpte dermed på topp etter at markedene hadde steget lenge, for så å selge i frykt på vei ned i avgrunnen. Noen klarte å kjøpe seg inn etter at aksjemarkedet hadde snudd, mens andre aldri rørte aksjer igjen.

Det er prisen du betaler for å følge flokken ukritisk.

Løsningen

Gjør derfor alltid dine egne vurderinger og skru sammen en portefølje tilpasset deg og dine behov, og hold deg til denne. Selv om det kan føles bra å investere med saueflokken, så vil det sjelden gi deg god langsiktig avkastning.

6. Du overdriver viktigheten av lett tilgjengelig informasjon

Det kalles tilgjengelighetsfellen, og handler om at du har en tendens til å overdrive viktigheten av lett tilgjengelig informasjon når du gjør beslutninger, som hvorvidt en investering er bra eller ei.

– Hvis jeg husker det så må det jo være viktig? I det minste viktigere enn annet jeg ikke husker like godt.

Det er vanligvis feil.

Si onkelen din tapte alle pengene sine på aksjespekulasjon på 80-tallet. Historien er gjenfortalt hyppig opp gjennom barndommen din, og ikke minst hver gang noen nevner annet enn sparing på bankkonto. Da er det lett å overvurdere risikoen i aksjefond, og tro at det kan medføre økonomisk ruin, selv med en liten spareavtale på 1 000 kroner måneden.

Hold på slik og du er garantert elendig avkastning på pengene dine. Det gjør det også vanskelig for deg å bygge opp noe formue av betydning, hvis det skulle være målet.

Løsningen

Ta derfor ikke det første som popper opp i hodet for god fisk når du står overfor viktige beslutninger. Grav i stedet litt dypere rundt de ulike typene investeringer og se hva som er fakta. Ditt “fremtidige jeg” vil takke deg!

7. Du tilegner en investering ekstra verdi fordi du eier den

Du har en tendens til å tilegne en investering ekstra verdi fordi du eier den. Det kalles eieeffekten, bedre kjent som affeksjonsverdi på norsk.

Ikke bare er det irrasjonelt, men det kan også koste deg dyrt.

Eieeffekten synes spesielt godt når folk overvurderer prisen på egen bolig, men også investorer i aksjemarkedet rammes.

Si du sitter med mye penger i en enkeltaksje som du arvet fra bestemoren din. Å selge denne vil da kreve litt, ettersom følelsene kommer i veien og drar opp prisen på hva du er villig til å selge aksjen for. Det til tross for at selskapet er i ferd med å dukke under på grunn av endringer i bransjen.

Løsningen

For å unngå det kan du stille deg selv dette spørsmålet:

Hvis du fikk tilsvarende verdien av aksjen du arvet fra bestemor i kontanter, hvor stor andel av pengene ville du investert i denne aksjen?

8. Du putter pengene dine på ulike mentale krukker

Du har en tendens til å putte pengene dine i ulike “mentale krukker”. Det kalles mental bokføring, og handler om at du behandler pengene forskjellig, avhengig av:

- hvordan du fikk pengene, og

- hva du hadde tenkt å bruke pengene på

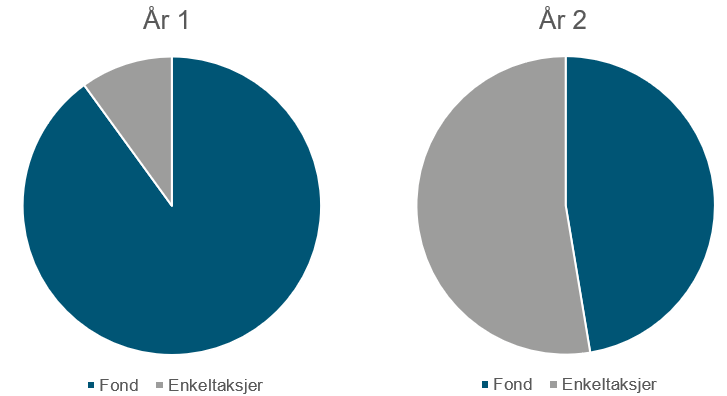

Si du har en million kroner fordelt på to aksjesparekontoer. På den ene har du 900 000 kroner langsiktig investert i aksjefond, og på den andre 100 000 spekulative kroner i enkeltaksjer. Du har kjempeflaks og enkeltaksjene dine tidobler seg året etter. Dermed utgjør den spekulative delen plutselig over halvparten, en million kroner, av den totale porteføljen nå verdt 1,9 millioner kroner.

Her ser du hvordan den opprinnelig porteføljen din ville endret seg, hvis andelen enkeltaksjene utgjorde plutselig tidoblet seg i verdi.

Løsningen

Da er det lurt å rebalansere og sikre deler av gevinsten, slik at enkeltaksjene ikke utgjør mer enn 10 prosent av totalen. Men hva gjør du i stedet? Jo, du øker risikoen og tar flere risikable veddemål med pengene, og søler bort gevinsten på rundt 900 000 kroner.

Det er jo greit, tenker du, for det var jo bare spekulative penger.

Du unngår slikt ved å ha en plan for hva og hvor mye du skal eie, og hva som skal utløse rebalansering. Rebalansering vil si å bringe andelen de ulike investeringene utgjør av porteføljen tilbake til det du på forhånd har bestemt. Hvis du har bestemt at den spekulative delen skal utgjøre 10 prosent, skal du holde deg til det.

9. Du beholder dårlige investeringer i frykt for tap

Du har en tendens til å holde på dårlige investeringer, for å slippe og måtte innrømme at du har gjort en dårlig investering. Det kalles tapsaversjon og kommer av at du føler tap omtrent dobbelt så sterkt som å få en gevinst.

Si du kjøpte teknologifond tilbake i februar 2000. Teknologiaksjer hadde steget lenge, og du så det som en kjøpsmulighet. Det virket lurt, ettersom de amerikanske teknologiselskapene var uovervinnelig og skulle dominere fremtiden.

Men så sprakk IT-boblen og dermed var festen over. Den teknologitunge amerikanske aksjeindeksen, NASDAQ Composite, falt over 70 prosent i løpet av de to-tre neste årene.

Du hadde stor tro på teknologifondet ditt, men så gikk det galt. Det var likevel vanskelig å selge, for tenk, det kunne jo snu igjen? Det skjedde ikke, og du ble med teknologiaksjene ned i avgrunnen, hvor du først høsten 2017 var tilbake i null på investeringen.

Løsningen

Hvilken avkastning du kan forvente og sjansen for at det vil skje, er det du bør legge til grunn når du vurderer hvorvidt en investering skal selges. At du allerede har tapt penger og derfor håper at tapet vil snu til gevinst, er en lite konstruktiv løsning.

10. Du har lett for å tenke kortsiktig

Du foretrekker en belønning i dag fremfor i morgen. Det kalles fremtidsfellen på norsk, og forklarer hvorfor du har lett for å være kortsiktig med investeringene dine.

– Jeg selger fond X fordi jeg nå vil høste gevinsten.

Kjenner du deg igjen?

Resultatet er at du ikke lar investeringene dine gi deg den avkastningen de potensielt kan. Dermed ramler du inn i det uheldige handlingsmønsteret hvor du selger de gode investeringene for tidlig.

Enden på visa er mindre penger til deg. For eksempel kan et bransjefond bidra til meravkastning i porteføljen din. Men hvis du selger deg ut hver gang det har gått bra “en stund” så blir avkastningen lavere enn det den kunne vært.

Løsningen

Her kan du faktisk bruke mental bokføring til din fordel. Putt den langsiktige fondsinvesteringen din i “krukken” for langsiktige investeringer, så reduserer du sjansen for å ta av pengene for tidlig. Det blir ganske enkelt for smertefullt.

11. Du lar deg forføre av ord og smarte presentasjoner

Vær skeptisk til de som kommer med fine ord og blank polerte presentasjoner

Hvordan noen ordlegger seg påvirker hvordan du oppfatter budskapet og deretter handler. Det kalles fremstillingseffekten, og forklarer hvordan en med litt kunnskap kan vri på hvor attraktiv du oppfatter en investering å være.

Tenk at du har 100 000 kroner. Du får valget om 1) å la pengene stå på bankkonto, eller 2) i et fond som gir 50 prosent sjanse for enten å tape 25 000 kroner eller tjene 50 000 kroner.

Hvilket av de to alternativene synes du frister mest?

Hva om du i stedet kunne velge mellom 1) å la pengene stå på konto, eller 2) i et fond med 50 prosent sjanse for å ende opp med enten 75 000 kroner eller 150 000 kroner.

Sjansen er stor for at du liker det siste alternativet bedre nå.

Det er fordi den første fremstillingen fokuserte på hvor mye du kan tape eller vinne, mens det andre er vinklet slik at du ser for deg hvor mye penger du kan få. Siden sjansen for å tape penger fremstår større i den første fremstillingen, blir det risikable alternativet lett å avslå, selv om sjansen for tap altså er lik.

Løsningen

For å unngå og gå i denne fellen må du være klar over den. Det er nemlig lett å påvirke andres handlinger med ord og stilige presentasjoner, så vær oppmerksom på det i møte med mennesker så vel som robotrådgivere.

Den største feilen du kan gjøre

Du ser andre fatte dårlige beslutninger med pengene sine. De hiver seg på og investerer i det samme som alle andre, holder seg til folk med like meninger og overdriver risikoen i aksjefond fordi onkelen deres spekulerte bort hus og hjem på 80-tallet.

Da er det lett å le av dem og glemme at du gjør de samme feilene selv. Det kalles “blind spot bias” på engelsk, og forklarer hvorfor det er så lett å gå i fellene over, selv om du vet om dem.

Det er ikke noe å være flau over.

Å vite om tankefellene gjør deg ikke immun

Du er bare et menneske, som resten av oss.

Uansett hvor godt du mener det, er det umulig å ikke gå i enkelte av de elleve tankefellene over. Kanskje ikke helt det du ville høre? Men det er sannheten. Heldigvis er du nå klar over at disse tankefellene finnes, og vet hva du skal gjøre for å redusere sjansen for å bli rammet for hardt.

For å øke muligheten for god avkastning bør du lage en plan for hvordan du investerer pengene dine, og så å holde deg til den. Det er slik vellykkede investorer unngår å la tankefeller ødelegge investeringene sine.

![11 feil du gjør som dreper avkastningen din [guide]](https://blogg.odinfond.no/assets/11-feil-du-gjor-dreper-avkastningen-guide-1000x667-1-900x600.jpg)

Hei Arne! Beklager for super sent svar 🙂 Alle avkastningstall for aksjeindekser og fond er etter kostnader. Det samme gjelder avkastningstallene du finner på hjemmesidene våre og hos Morningstar.

Hvordan har du du tatt hensyn til kostnadene ved å bruke aktive aksjefond når du sammenligne aksjeindeksen og fortjeneste i fond.