Mange følger markedene og avkastningen tett – det er bortkastet tid! Her forklarer vi hva du bør gjøre i stedet og som faktisk har noe å si for sluttresultatet.

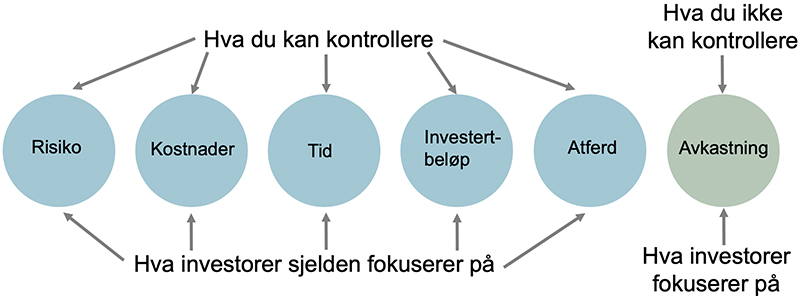

Mange investorer bruker tiden på ting de ikke kan kontrollere: Hva politikerne gjør, børsnyheter og avkastningen fra dag til dag. Til felles har de at du ikke får gjort noe med dem. Uansett hvor tett du følger nyhetene eller avkastningen i porteføljen din, så bidrar det ikke positivt til sluttresultatet.

Jeg vil heller si det motsatte. For jo mer du følger med, desto større sjanse er det for at du gjør kostbare atferdsfeil, som å selge på bunn.

Det som derimot er viktig for hvor mye penger det kan bli er:

- hvilken risiko du tar

- kostnadene du betaler

- hvor lenge du er investert

- hvor mye du investerer

- atferden din

Disse tingene er det dessverre få som bryr seg om.

Jeg skjønner. Ting som hvilken fordeling du har valgt av aksje-og rentefond i porteføljen din er ikke det mest “sexy” samtaleemnet over middagen eller et glass med venner. Men det er faktisk det ene valget som kanskje har mest å si for hvilken avkastning du oppnår over tid.

La oss nå se nærmere på hva du kan og ikke kan kontrollere.

Her ser du hva investorer har en tendens til å bruke tiden på, i stedet for det som de kan kontrollere og som har noe å si for hvor mye penger det blir til slutt. (kilde: safalniveshak.com)

Null kontroll – avkastningen

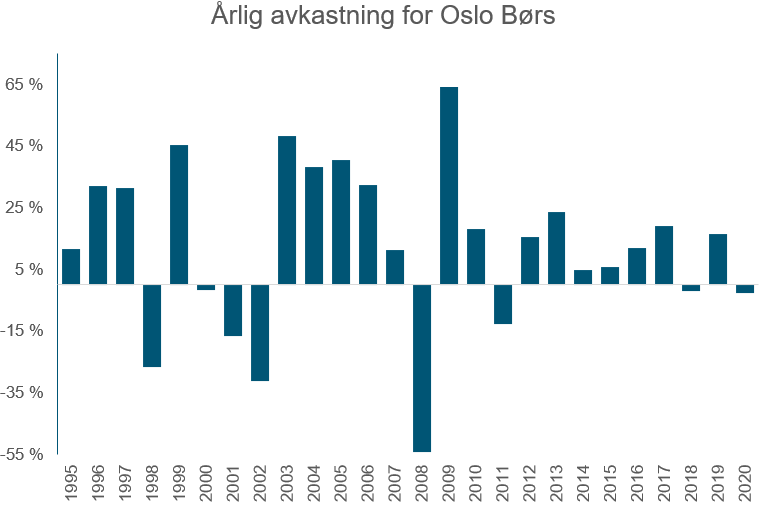

Oslo Børs har gitt rundt 11,5 prosent gjennomsnittlig årlig avkastning siden 1982. Men avkastningen har ikke vært en jevn stigende linje – langt derifra. I løpet av de 25 siste årene har Hovedindeksen på Oslo Børs steget 10 prosent eller mer på en dag to ganger, og steget eller falt 5 prosent eller mer 61 ganger.

Avkastningen varierer mye. Bare se på den årlige avkastningen for de siste tretten årene: 16,5%, -1,8%, 19,1%, 12,1%, 5,9%, 5%, 23,6%, 15,4%, -12,5%, 18,3%, 64,8%, -54,1%, 11,5%. Det ville vært flott om avkastningen var jevn og forutsigbar, men det er dessverre ikke slik aksjemarkedet fungerer.

I stedet er det opp og ned, som en berg-og-dalbane.

Vei opp for usikker avkastning med riktig fokus

Ingen vet om den høye avkastningen vi har hatt siden 1982 vil fortsette. Det er lett å argumentere for at den kan bli lavere. Fondsbransjens egne prognoser er 5,75 prosent årlig gjennomsnittlig avkastning i aksjefond. Men du vet selvsagt ikke sikkert før du står der om 10-20 år, og da er det for sent å gjøre noe hvis du hadde for høye forventninger.

Tro derfor ikke at du kan kontrollere avkastningen i aksjemarkedet. Vi mennesker er følsomme for kortsiktige svingninger, så du risikerer bare å bli deprimert hvis du bruker all tiden din på avkastningstall, og det til ingen nytte.

Fokuser i stedet på det du kan kontrollere, og som faktisk har noe å bety for hvor mye penger du ender med. Det handler om “kjedelige” og langsiktige ting, som hvilken risiko du tar, kostnader, tidshorisont, investert beløp over tid og atferden din.

Her ser du hvordan den årlige avkastningen i Hovedindeksen på Oslo Børs har variert årlig fra 1995 og frem til 16. november 2020. (kilde: Oslo Børs)

Full kontroll – risikoen du tar

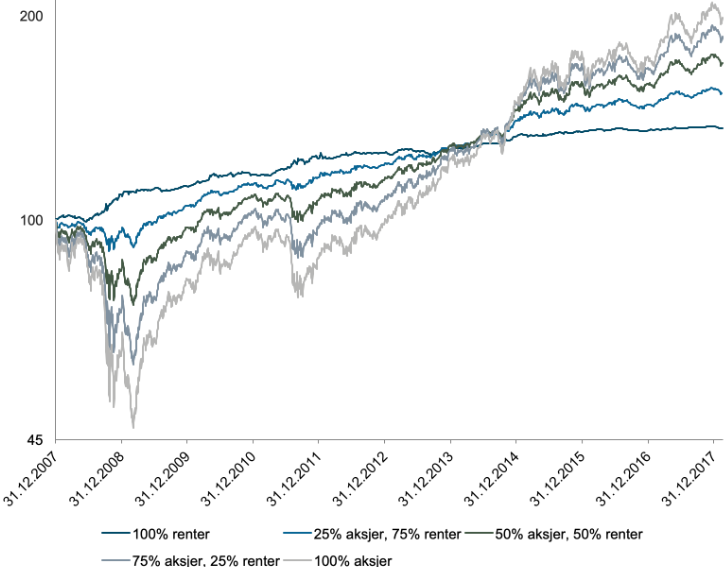

Du bestemmer hvilken risiko du tar når du velger fordeling av aksje- og rentefond i porteføljen din. Dette er den viktigste investeringsbeslutningen du gjør, og har mest å si for hvilken avkastning du vil oppnå på pengene dine over tid. Jo høyere andel aksjefond i forhold til rentefond, desto høyere avkastning og større svingninger, og motsatt.

Mens aksjefond bidrar med avkastning og høyere risiko, tar rentefond med seg stabilitet inn i porteføljen din og jevner ut avkastningen over tid.

Andelen rentefond stabiliserer

Si du investerte en million kroner i desember 2007. Du er risikoavers, og valgte en 50/50 fordeling av et globalt aksjefond og et rentefond som investerer i norske statsobligasjoner.

Like etter startet uroen. 15. september 2008 går investeringsbanken Lehman Brothers konkurs, og frykten skyter gjennom finansmarkedene.

I løpet av 2008 og frem til 9. mars 2009 faller det globale aksjefondet mer enn 50 prosent!

Du ville vært ned over 500 000 kroner hvis du satt kun i aksjefond. Men siden du hadde halvparten i rentefond er du ikke ned mer enn rundt 250 000 kroner. Rentefondet virket her stabiliserende, og reduserte svingningene i porteføljen din.

Ti år senere er aksjefondet opp 118 prosent – mer enn en dobling. Du derimot er opp cirka 80 prosent til omtrent 1,8 millioner kroner. Den lavere avkastningen er prisen du betaler for lavere svingninger, og du ser det som en forsikring mot dyre atferdsfeil.

Her ser du utviklingen på fem porteføljer med forskjellig fordeling av aksjefond(MSCI World) og rentefond(statsobligasjonsindeksen ST4X) fra 2007 til 2017. (kilde: Oslo Børs, Bloomberg)

Full kontroll – kostnadene

Matematikken er enkel. Jo mer du betaler for ting som oppstart, rådgivining og forvaltning, desto mindre penger blir det igjen til deg. Her ser du hvordan prislisten hos et typisk formuesforvaltningsselskap kan se ut, når du investerer noen millioner kroner i en portefølje med 75 prosent aksjefond og 25 prosent rentefond:

- Kom-i-gang kostnader: 0,5 prosent av investert beløp

- Rådgivning: 1 prosent av markedsverdien årlig

- Forvaltningshonorar: 0,75 prosent av markedsverdien årlig

Kostnader er penger som ikke tilfaller deg

Si du investerte 5 millioner kroner hos et formuesforvaltningsselskap i desember 2007. Du betalte 0,5 prosent, 25 000 kroner, for å komme i gang. Porteføljen var 75 prosent aksjefond og 25 prosent rentefond, både aktivt forvaltede fond og indeksfond.

Rådgivningen kostet en prosent, rundt 50 000 kroner det første året. I tillegg kom forvaltningshonorar på 0,75 prosent årlig, omtrent 37 500 kroner. Samlet betalte du 2,25 prosent eller 112 500 kroner av de 5 millionene dine i gebyrer, bare det første året.

Joda, startgebyret på 25 000 var en engangskostnad.

Etter det betalte du 1,75 prosent i rådgivnings- og forvaltningshonorar årlig. Samtidig kan du få nesten den samme porteføljen med aktivt forvaltede fond til 0,825 prosent i året, hvis du ordner alt selv eller bruker noen med en hyggeligere prismodell.

Hva tror du forskjellen på 0,925 prosent i årlige kostnader kan utgjøre?

Forskjellen kan virke ubetydelig. Men fra desember 2007 til februar 2018 utgjorde den svimlende 1,17 millioner kroner. Det gjelder derfor å holde kostnadene lave, samtidig som du holder et øye på kvaliteten i det du betaler for.

Her ser du utviklingen på to porteføljer med 75 prosent aksjefond og 25 prosent rentefond med 5 millioner kroner investert fra desember 2007 til februar 2018. Den blå linjen inkluderer engangskostnad på 0,5 prosent og 1,75 prosent i rådgivnings- og forvaltningsavgift årlig, og den grå inkluderer kun forvaltningsgebyr på 0,825 prosent årlig. (kilde: Bloomberg)

Full kontroll – hvor lenge du er investert

Du bestemmer når du skal bruke pengene dine. Kanskje har du en spesifikk dato, som dagen du skal bli pensjonist, eller er det mer flytende? For eksempel hvis målet med pengene er å kjøpe feriehus i Frankrike. Da er det vanligvis ikke så farlig å utsette litt hvis du skulle være uheldig å treffe en dårlig periode rett før pengene skal brukes.

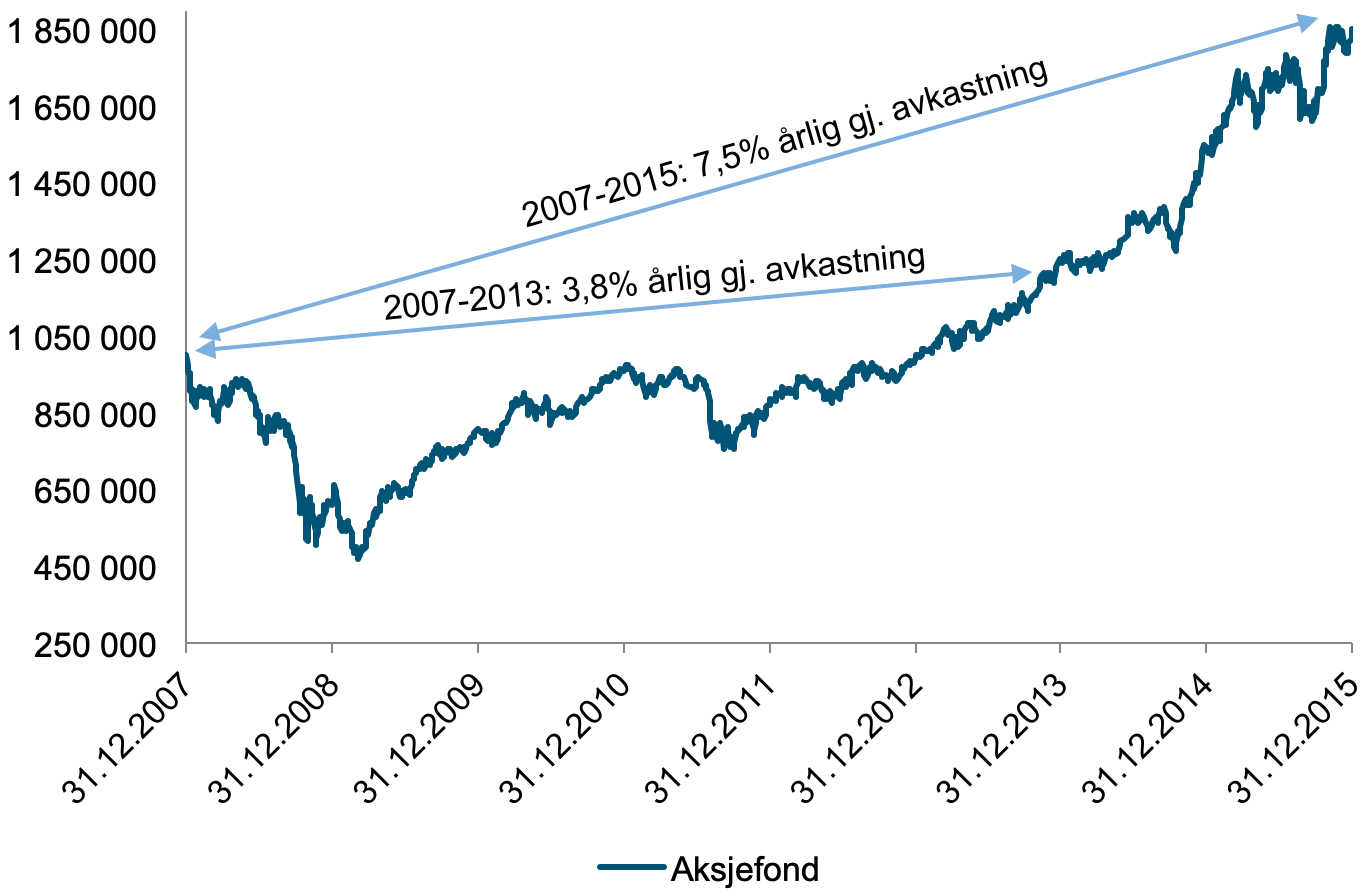

En superkraft å kunne være investert lengre enn planlagt

Si du investerte en million kroner i et globalt aksjefond i 2007. Målet var å kjøpe feriehus i desember 2013. Prisen var 1,8 millioner kroner, så du trengte 80 prosent verdiøkning eller optimistiske 10,5 prosent i gjennomsnittlig årlig avkastning.

Du fikk en tøff start.

I løpet av 2008 og frem til 9. mars 2009 falt aksjefondet mer enn 50 prosent, og du var ned rundt 500 000 kroner på det meste. Markedet snudde heldigvis i 2009, men var ikke tilbake der det var før i januar 2013. Så når du skulle bruke pengene i desember 2013, hadde du 1,25 millioner kroner, 550 000 kroner for lite.

Heldigvis kunne du vente, og to år senere, i 2015 hadde aksjemarkedet steget nok til at du nådde målet om å ha 1,8 millioner kroner.

Hvis du solgte i desember 2013, ville du gått glipp av 550 000 kroner. Men du var fleksibel og kom i mål ved å smøre deg med tålmodighet. Mulighet til å være investert litt lenger enn først planlagt kan være som en superkraft når du har overvurdert avkastningen.

Her ser du hvordan en million kroner i et globalt aksjefond ville utviklet seg fra desember 2007 til desember 2015. (kilde: Bloomberg)

Full kontroll – hvor mye du investerer

Beløpet du investerer har mye å si for sluttresultatet, og du har full kontroll på hvor mye penger du investerer hvert eneste år. Det betyr at hvis du er bekymret for at avkastningen skal bli lavere enn forventet, så kan du kompensere ved å investere mer underveis.

Kompenser for lavere avkastning ved å investere mer

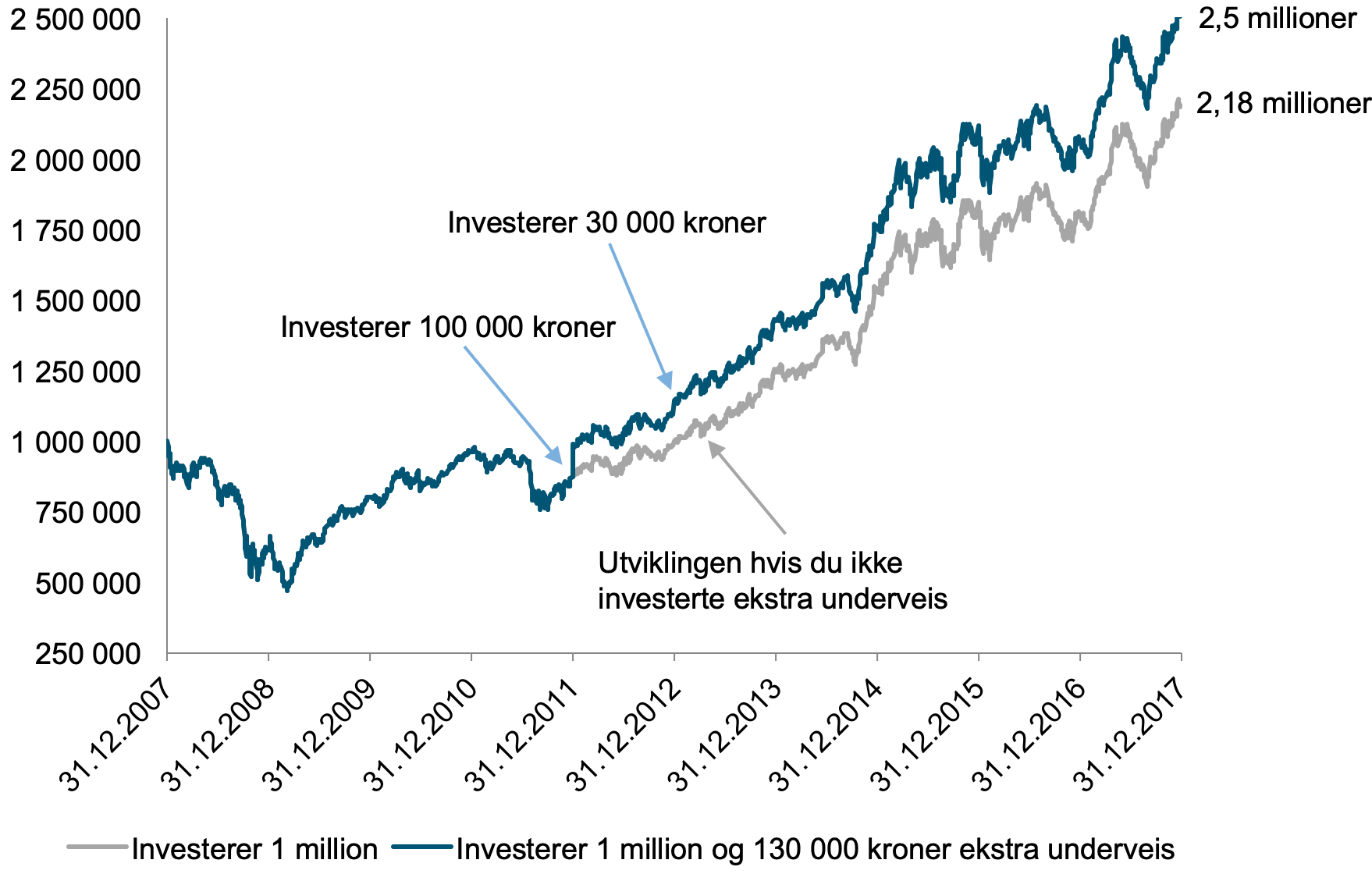

Si du investerte en million kroner i et globalt aksjefond i desember 2007, rett før Finanskrisen. Målet var å ha 2,5 millioner kroner ekstra som pensjonist i desember 2017. Da trengte du 250 prosent samlet avkastning på ti år, eller nesten 10 prosent i årlig gjennomsnittlig avkastning – som er alt for optimistisk.

Etter tre år var du i minus.

Da skjønte du at forventningene dine til avkastningen var for høye, og at du måtte gjøre noe for å nå målet. Du investerte derfor 100 000 kroner 1. januar 2014 og 30 000 kroner til 1. januar 2015. Heldigvis holdt det, og du nådde målet om å ha 2,5 millioner ekstra til pensjon.

Men du kom kun i mål fordi du var villig til å investere til sammen 130 000 kroner ekstra, og det i god tid før du trengte pengene. Dermed fikk de ekstra pengene også tid til å bli utsatt for rentes rente effekten og vokse seg store

Hvis du ikke hadde investert ekstra ville du endt med rundt 2,18 millioner kroner, omtrent 300 000 kroner mindre enn det du trengte.

Her ser du hvordan en million kroner investert i et globalt aksjefond ville vokst fra desember 2007 til desember 2017 hvis du investerte 130 000 kroner ekstra underveis sammenlignet med hvis du ikke investerte mer. (kilde: Bloomberg)

Delvis kontroll – atferden

Du velger selv om du vil lære å kontrollere følelsene dine. Det handler om å sette porteføljen din og de faste investeringene på autopilot. Ikke la frykt og grådighet ta overhånd over hvordan du velger investeringer og forvalter pengene dine.

Ta deg tid til å lage en skikkelig investeringsplan og en portefølje, som du kan leve med i gode så vel som i dårlige perioder. Ha prosesser på plass som tvinger deg til å kjøpe billig og selge dyrt, fremfor å handle ut i fra følelser eller hva aksjemarkedet gjorde i “går”.

Du bør også sette deg inn i de verste feilene investorer gjør, så kanskje kan du unngå å gjøre dem selv? Det er nemlig billigere å lære av andres feil enn å gjøre dem selv, spesielt når beløpene er store. Ingen er immun mot å gjøre feil, men da vet du i hvert fall om dem.

En dyktig rådgiver vil kunne hjelpe deg med alt dette.

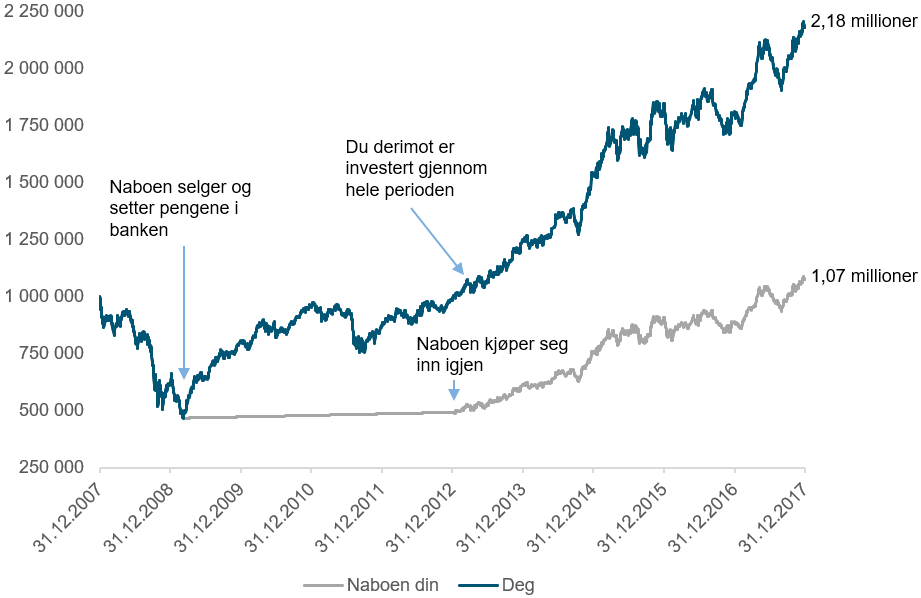

Følelser kan koste deg millioner

Si du og naboen investerte hver en million kroner i et globalt aksjefond i desember 2007. Like etter var Finanskrisen i full gang og dere så pengene halveres i verdi i løpet av noen få måneder. Naboen din trodde dette var slutten, og solgte alt 9. mars 2009, og realiserte dermed et tap på rundt 530 000 kroner.

Du derimot hadde is i magen og var investert gjennom markedsuroen, og 3. januar 2013, cirka fem år senere var tapet hentet inn. Naboen registrerte dette, og bestemte seg for at nå var faren over og kjøpte seg derfor inn i aksjefond igjen.

Du endte med cirka 2,18 millioner kroner. Det er omtrent 1,11 millioner mer enn naboen din, og er belønningen for at du greide å være investert. Naboen derimot endte med knappe 1,07 millioner fordi han solgte på bunn for så å kjøpe seg inn igjen når markedet hadde steget.

Lærepengen? Aldri selg under et børsfall, hvis du ikke må.

Her ser du utviklingen en million kroner investert i et globalt aksjefond fra desember 2007 til desember 2017. Den mørke linjen viser utviklingen hvis du var investert i hele perioden, og den grå viser utviklingen om du solgte 9. mars og kjøpte deg inn igjen 3.januar 2013. (kilde: Bloomberg)

For å oppsummere: Det er selvsagt ikke så gøy å fokusere på tingene du kan kontrollere. De handler typisk om langsiktighet og er relativt kjedelige sammenlignet med å følge markedene, politikken og økonomien ellers. Men gjør du disse tingene riktig er du på god vei til å oppnå akkurat det du ønsker med pengene dine.