Prisene på alt fra melk og brød til energi er kraftig opp siden i fjor. Her forklarer vi hvordan aksjemarkedet oppfører seg i perioder med høy inflasjon.

Synes du alt blir dyrere om dagen? Da har du rett. Her hjemme steg konsumprisindeksen, et mål på utviklingen i prisene på mat, strøm, drivstoff og mer, 4,5 prosent fra mars 2021 til mars 2022. I USA var prisene opp hele 8,5 prosent i den samme perioden.

Når prisene stiger slik kaller vi det for inflasjon.

I praksis betyr det at alt blir dyrere for hvert år som går. Hvis for eksempel årslønnen din ikke har økt 4,5 prosent eller mer de siste tolv månedene så ble du i realiteten “fattigere”. Det er derfor så viktig å stå på om du skal greie å henge med.

Det samme gjelder formuen din.

Hvis pengene dine ikke stiger like mye i verdi som prisene øker etter skatt, eller i det minste like mye, så vil de bli mindre verdt. For når prisene stiger og formuen ikke øker tilsvarende, så får du kjøpt færre varer og tjenester for den i fremtiden.

Vi sier da at pengene taper kjøpekraft, og det vil du unngå. Jeg skal derfor forklare hvorfor aksjefond kan hjelpe deg med å opprettholde kjøpekraften, også når inflasjonen er høy.

Kort sagt:

- Inflasjon i seg selv er ikke problemet for aksjemarkedet

- Aksjemarkedet har bevart kjøpekraft selv i perioder med høy inflasjon

- Penger på bankkonto falt drastisk i verdi i samme periode

- Avkastningen i aksjemarkedet kan være god selv om inflasjonen skulle gå i taket

- Enkelte aksjer vil slite mer enn andre når høy inflasjon overrasker

God avkastning når det første sjokket er over

Flere vil fortelle deg at høy inflasjon er dårlig nytt for aksjemarkedet.

Årsaken er at høy inflasjon gjør det dyrere for selskapene å låne penger. Materialer, råvarer og arbeidskraft blir dyrere samtidig som kjøpekraften blant folk flest reduseres. Dette senker forventningene til hvor mye selskapene kan vokse og presser aksjekursene nedover.

Men problemet er ikke inflasjon i seg selv.

Utfordringen er at når høy inflasjon kommer overraskende på, så får vi en periode hvor selskapene må tilpasse seg høyere priser.

Inflasjonssjokk øker svingningene i aksjemarkedet

Ta for eksempel 70- tallet og begynnelsen av 80- tallet. Det var en tid hvor inflasjonen skjøt i været og var mer enn ti prosent i flere år, både her hjemme og i utlandet.

For eksempel steg prisene 12,7 prosent her hjemme i 1970. Med unntak av 1971 lå prisstigningen rundt ti prosent årlig til og med 1975. Samtidig som prisene steg kræsjet det globale aksjemarkedet i 1973.

En årsak var at den amerikanske sentralbanken, etter en periode med lave renter for å stimulere til økt sysselsetting, hevet rentene raskt og mye for å temme inflasjonen. “Mye” vil her si opp til rundt 20 prosentpoeng på det meste.

Resultatet ble en global økonomisk krise og børsfall.

Årene med skyhøy inflasjon ga god avkastning

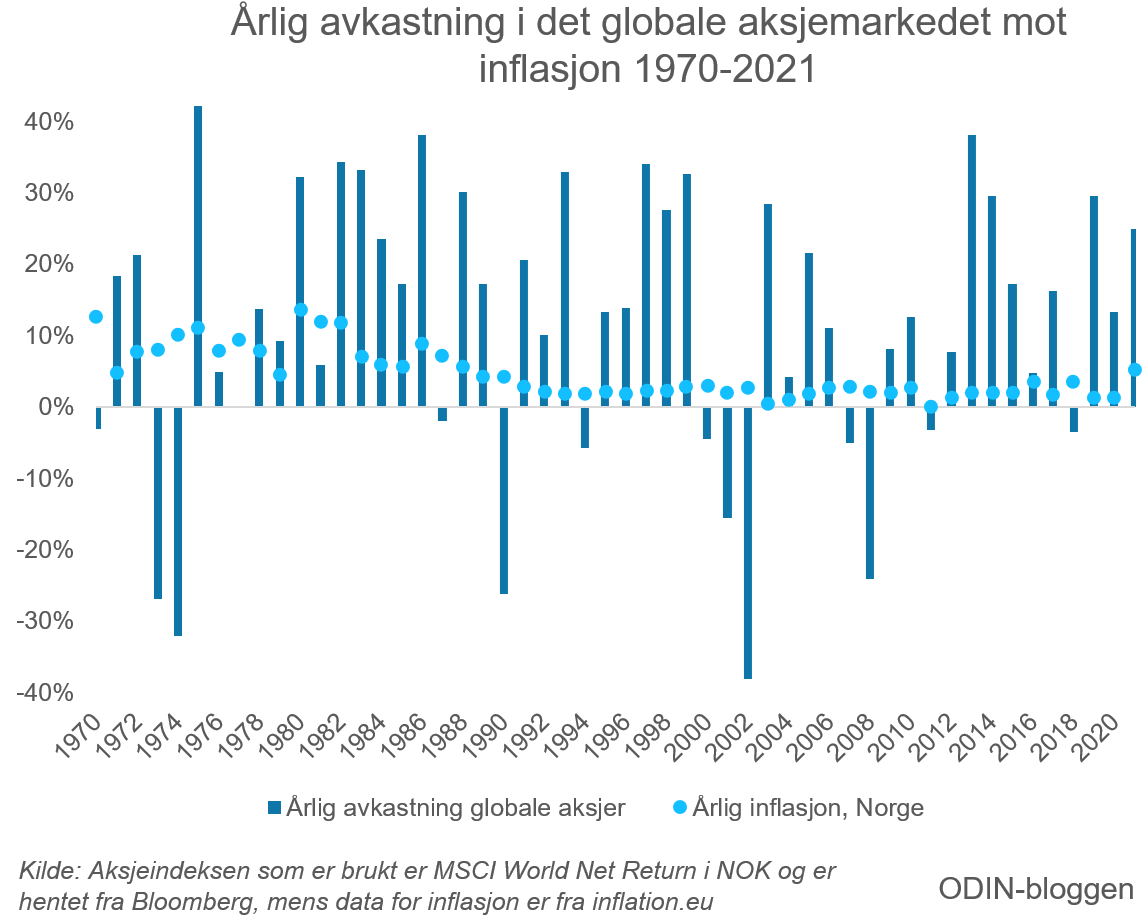

I figuren under ser du hvordan avkastningen i det globale aksjemarkedet og inflasjonen i Norge var årlig fra 1970 til og med 2021.

1973 og 1974 var riktignok preget av et stort fall i det globale aksjemarkedet. Likevel ble avkastningen god frem til 1986, til tross for rekordhøy inflasjon. Markedet ga høyere avkastning enn inflasjonen i elleve av disse 16 årene.

Dette er naturlig da aksjemarkedet ser fremover og utvikler seg ut fra investorenes syn på fremtiden. Når det første inflasjonssjokket er over og selskapene har tilpasset driften sin til høyere priser, kan avkastningen likevel bli god.

Her ser du årlig avkastning i det globale aksjemarkedet i norske kroner (mørkeblå søyler) sammenlignet med årlig inflasjonen i Norge fra 1970 til 2021 (lyseblå prikker).

Aksjemarkedet banket inflasjonen over tid

Hvordan tror du en investering i det globale aksjemarkedet ville utviklet seg med den høye inflasjonen som vi så på 70- og begynnelsen av 80-tallet?

Økt kjøpekraft med aksjefond til tross for skyhøy inflasjon

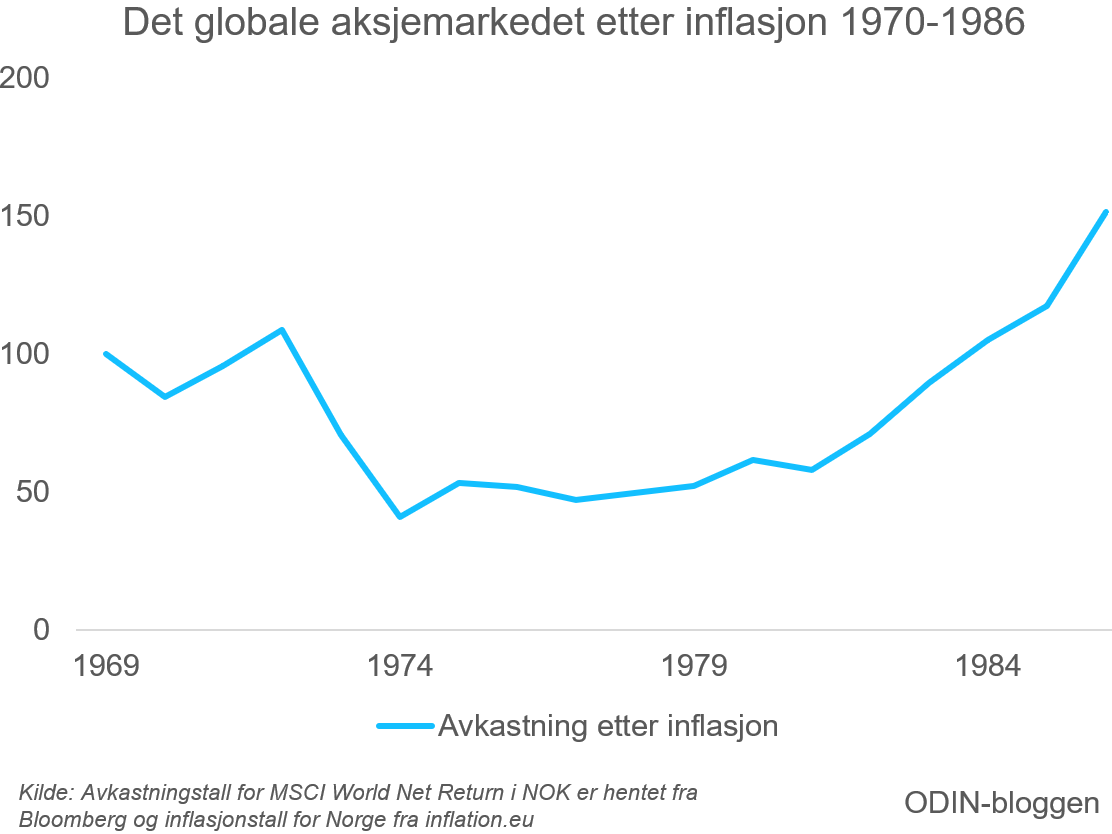

Si du investerte 100 000 kroner i et globalt aksjefond som fulgte utviklingen i det globale aksjemarkedet 1. januar 1970.

Allerede i 1976 ville du ha hentet inn tapet fra det store børsfallet i 1973-1974. Åtte år senere ville avkastningen vært nesten 300 prosent. Det er som at 100 000 kroner skulle vokse til nærmere 400 000 kroner.

Men hva med inflasjonen?

Den trakk i motsatt retning og spiste av kjøpekraften som avkastningen på fondsinvesteringen din genererte. Selv om du fikk høy avkastning i kroner ble mye av verdiøkningen i praksis spist opp av høyere priser.

Du så det riktignok ikke på beløpet i kroner. Men du ville merket det om du handlet i butikken. I denne perioden steg prisene på alt du trengte for å leve nesten ni prosent årlig i gjennomsnitt.

Likevel ville kjøpekraften til fondsinvesteringen din økt med rundt 50 prosent fra 1970 til 1986.

Her ser du utviklingen i det globale aksjemarkedet fra desember 1969 til desember 1986 etter at inflasjonen er trukket fra.

Katastrofalt for kontanter og penger på bankkonto

Hvis du hadde 100 000 kroner i “madrassen” fra 1970 til 1986 ville de ha mistet fire femtedeler av verdien sin. Bankkonto var ikke noe bedre. Oppnådde du den gjennomsnittlige årlige innskuddsrenten ville 100 000 kroner mistet nær halvparten av kjøpekraften.

Legg til skatt og verditapet blir enda større.

Det kan virke abstrakt. Men du kan se en halvering i kjøpekraften slik:

- Hvis 10 000 kroner kunne dekke melk, brød, drivstoff og husly for deg og familien i 90 dager i 1970, så holdt de samme pengene bare i rundt 45 dager i 1986.

Hva hvis inflasjonen igjen skulle gå i taket?

Inflasjon kommer i ulike styrker. Ta for eksempel hyperinflasjon, som er en sterk, ukontrollerbar økning i prisene i en økonomi på 50 prosent eller mer i måneden!

Så høy inflasjon er sjelden i utviklede land, som Norge.

Hyperinflasjon i Tyskland på 1920-tallet

Men det skjedde i Tyskland etter første verdenskrig, som tyskerne hadde finansiert ved å ta opp lån. For å betale gjelden trykket de store mengder penger uten å ha ressurser til å forsvare pengetrykkingen. Det eskalerte problemet ytterligere.

For eksempel økte levekostnadene nesten 1 600 prosent fra juni til desember 1922. Det er som at prisen for en liter melk skulle stige fra 20 kroner til rundt 316 kroner på syv måneder.

Men det ble verre.

Et brød som kostet 160 mark i Berlin på slutten av 1922 kostet 200 000 000 000 mark tolv måneder senere. I løpet av november 1923 kostet en amerikansk dollar 4 210 500 000 000 mark, opp fra rundt 90 mark i midten av 1921.

Aksjer gjorde det bra under hyperinflasjonen

Aksjekursene gikk også til himmels.

Sett i mark, som var den tyske valutaen på den tiden, steg det tyske aksjemarkedet under hyperinflasjon. Svingningene var mer brutale når vi ser på utviklingen i amerikanske dollar. Men tyske aksjer gjorde det likevel bra fra 1920 til 1924.

Kort sagt: Aksjemarkedet kan svinge mye under sterk inflasjon. Men avkastningen kan likevel bli god om du greier å være investert.

Her ser du hvordan det tyske aksjemarkedet utviklet seg fra januar 1920 til januar 1924, som var en periode med hyperinflasjon. (kilde: JP Morgan)

Aksjene som sliter når høy inflasjon overrasker

Har du hørt om vinner-fondene fra 2020 som krasjet i 2021? De var fulle av såkalte vekstselskaper med mye gjeld og som ikke tjente penger.

Inntektene til vekstselskaper ligger et stykke frem i tid, og blir derfor hardt rammet av høy inflasjon. Når rentene øker og det blir dyrere å låne penger, reduseres forventningene til hvor mye de vil tjene, og dermed hva investorene er villige til å betale.

Hendelser som krig, og annet som får fremtiden til å fremstå mindre rosenrød, trekker i den samme retningen.

Vekstselskaper er spesielt utsatt

Si du har et selskap som tjener 10 kroner hvert år de neste ti årene. Et annet selskap, et vekstselskap, forventes å tjene 2 kroner neste år, 4 kroner året etter og så videre, slik at det ved slutten av det tiende året forventes å ha tjent 100 kroner.

Mens det første selskapet tjener cirka det samme hvert år, ligger vekstselskapets inntekter lenger frem i tid. Investorene vurderer løpende hva inntekten vil bli. Så når inflasjonen eller rentene øker mer enn forventet, reduseres verdien av vekstselskapets fremtidige inntekter.

Uventet høy inflasjon er derfor spesielt hardt for aksjekursene til vekstselskaper. Delvis fordi avkastningen i risikofrie plasseringer, som statsobligasjoner øker. Men også fordi høyere inflasjon rammer selskapenes lønnsomhet negativt.

Det betyr ikke at dette er dårlig investeringer over tid. Men når inflasjonen kommer overraskende på får de ofte ekstra juling.

Tips til å håndtere høy inflasjon

Høy inflasjon er ikke så skummelt for deg som investerer i aksjefond som enkelte sier. I hvert fall ikke om du skal være investert en stund. Eier du i tillegg aksjefond med selskaper som tjener penger, så stiller du sterkt.

Høy inflasjon varer ikke evig

Enkelte er besatt av å sikre seg mot høy inflasjon. Men ofte trenger du ikke mer enn en samling aksjefond. Det er derfor sjelden gode grunner til å la forbigående temaer som inflasjon føre til store endringer i hva du eier i porteføljen din.

Du kan derfor si at aksjefond kan fungere som en slags forsikring mot høy inflasjon.

Hvis du har et mål for pengene dine, eller et tidspunkt hvor du skal begynne å bruke av fondsinvesteringen, så bør du ikke avvike fra planen din. Det vil for eksempel si at du nå ikke laster opp i aksjefond med vekstselskaper uten inntjening, om du skal pensjonere deg om to år.

Her har du flere tips for hva du kan gjøre i møte med høyere inflasjon:

- Ha en portefølje, noen fond, valgt ut ifra hvor store svingninger du tåler, hvor lenge du skal være investert og hvilken avkastning du trenger

- Husk at du trenger en del aksjefond for å stå imot høy inflasjon. Liker du ikke svingninger kan du vurdere rentefond med obligasjoner som har kort løpetid

- Unngå å ha mer penger på bankkonto enn hva du trenger å ha i bakhånd til uforutsette hendelser, da pengene der vanligvis taper kjøpekraft raskt når prisene stiger

- Velg fond som investerer i selskaper på tvers av bransjer, land og regioner, så blir du ikke for hardt rammet om en del av markedet skulle gå skikkelig dårlig

- Ei din egen bolig om det passer for deg, da eiendom også har en tendens til å stige i takt med inflasjonen. Enkelte kan til og med vurdere børsnotert eiendom

Lurer du på noe?