Visste du at pengene som du har på bankkonto blir mindre verdt? Her forklarer vi hvorfor, og hva du kan gjøre for å unngå det.

Har du lagt merke til at varene i butikken blir dyrere for hvert år? Prisene på melk, brød og ost, stiger sakte, men sikkert i pris. Det samme skjer med kommunale avgifter, drivstoff og det meste annet, som du trenger for å leve et godt liv.

Unntak finnes, som prisene på datalagring og datakraft.

Men den generelle trenden er at det meste øker i pris over tid. Dermed blir også verdien av pengene dine redusert. Det vil si at du får kjøpt stadig færre varer og tjenester for et gitt kronebeløp i dag, sammenlignet med for noen år tilbake.

Det er dette vi kaller inflasjon.

Den spiser av sparepengene dine uten at du merker det, om du ikke passer nøye på.

Her forklarer jeg hvordan inflasjon fungerer, og hva du kan gjøre for beskytte sparepengene dine.

Kjøpekraft og Krone-Is

En Krone-Is kostet en krone i 1956.

Den gang fikk du 50 is for 50 kroner – det var gode tider! I 1986 hadde prisen steget til seks kroner og du fikk plutselig bare åtte is for 50 kroner. Men det stoppet ikke der. I dag koster en Krones-Is rundt 25 kroner i butikken, og du får knapt to is for 50 kroner.

Det er 48 Krone-Is færre og en prisøkning på rundt 2 400 prosent siden 1956.

Jeg er sjokkert.

Hva skjedde egentlig med prisen på Krone-Is?

Den steg ikke fordi etterspørselen etter isen var større enn tilbudet. Isen har heller ikke blitt så mye vanskeligere å produsere siden 1956. Jeg tør faktisk å hevde det motsatte. I stedet kan du si at prisøkningen gjenspeiler hvordan verdien av penger gradvis faller over tid.

Der har du vår “venn” inflasjonen, igjen.

![Her ser du hvor mange Krone-Is du fikk for 50 kroner i 1955, 1986 og 2021. Merk at prisen var en krone fra 1955 til og med 1970.]](https://blogg.odinfond.no/assets/inflasjon-krones-is-2022.png)

Her ser du hvor mange Krone-Is du fikk for 50 kroner i 1955-1970, 1986 og 2021. Merk at prisen var en krone fra 1955 til og med 1970.

Sparepengene dine taper kjøpekraft på bankkonto

Som at du får færre Krone-Is for et visst beløp over tid, taper pengene du har på en bankkonto gradvis verdi. Det skjer ved at du får kjøpt færre is for beløpet som du har stående i banken for hvert år som går, og vi ser da at pengenes kjøpekraft svekkes.

– Men jeg får jo renter på en bankkonto, tenker du kanskje?

Joda.

Men innskuddsrenten er ikke høy nok til å kompensere for prisstigningen – det har den ikke vært på flere år.

Renten på bankinnskudd rett ned siden 1993

9,1 prosent var den gjennomsnittlige renten på innskudd i norske banker i 1993. Samtidig var prisstigningen, altså inflasjonen, også høy. Men ikke høyere enn at det var god margin mellom renten du fikk og den du trengte for å kunne kjøpe samme antall Krones-Is året etter.

Slik er det ikke lenger.

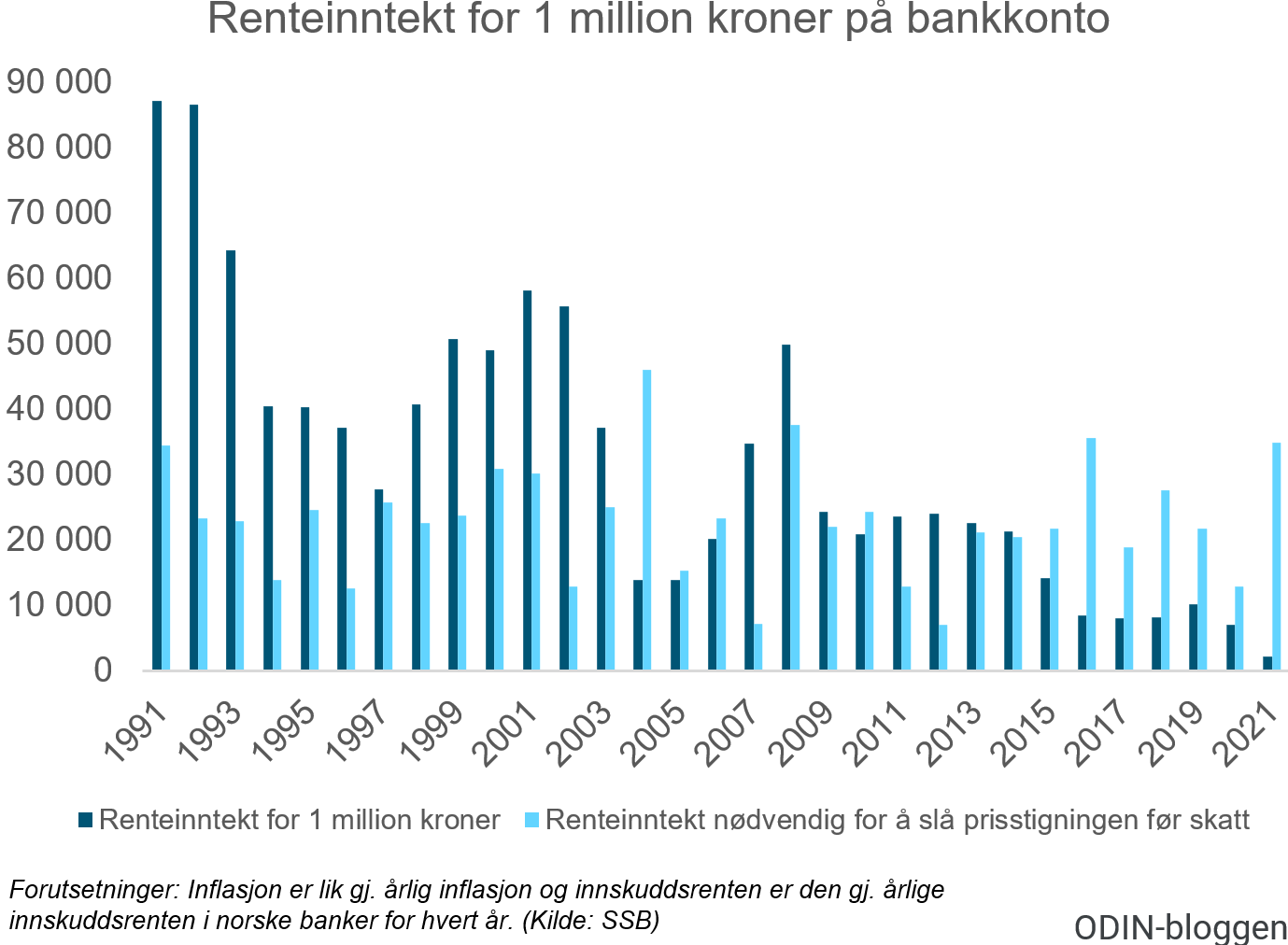

Se nøye på figuren under. Der ser du hvordan innskuddsrenten har falt siden starten av 90-tallet. Merk også de lyseblå søylene. De viser hvor mye renteinntekt du trengte på en million kroner for å slå prisstigningen et gitt år.

Så lenge de lyseblå søylene er lavere enn toppen av den mørkeblå søylen, så vant du mot prisstigningen dette året. Tallene i figuren er før skatt på renteinntekter og formue. Men gir likevel en pekepinn på hvilke år det var attraktivt å ha sparepengene i banken.

Prisene løper fra innskuddsrenten

Siden 2009 har prisstigningen stort sett vært større enn renteinntekten fra sparekonto, og siden 2013 er det standarden. Dette er problematisk om du har sparepengene dine på konto. For så fort prisstigningen blir større enn innskuddsrenten etter skatt, så taper pengene kjøpekraft.

Her ser du utviklingen for hvor mye renteinntekter du ville fått for en million kroner på sparekonto hvert år fra 1991 til og med 2021. De lyseblå søylene viser hvor mye renteinntekt du trengte for å slå den gjennomsnittlige prisstigningen et gitt år. (kilde: SSB)

Bankkonto er uegnet for penger som skal stå lenge

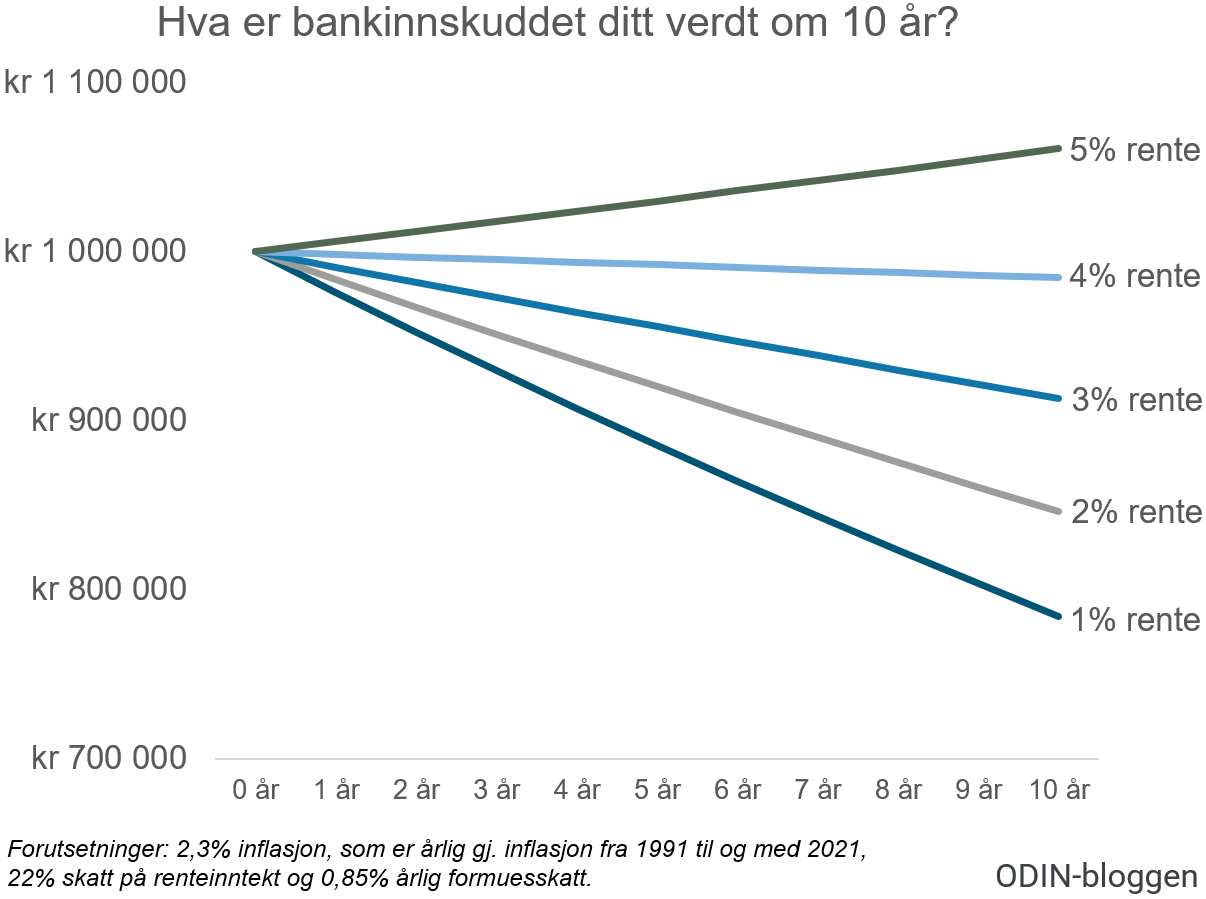

Mens innskuddsrenten øker verdien av sparepengene dine, trekker prisstigningen og skatt i motsatt retning. Problemet oppstår i øyeblikket prisstigningen overgår renten som du får på pengene dine etter skatt, og du begynner å tape kjøpekraft.

Mindre kjøpekraft jo lenger pengene står på bankkonto

Si du har en million kroner på en bankkonto som gir 0,5 prosent rente. Samtidig er prisstigningen rundt 2 prosent. Du vil fortsatt se at det står en million kroner på kontoen, pluss opptjente renter. Men pengene vokser ikke nok til å holde følge med prisstigningen, og du får kjøpt stadig færre varer og tjenester for dem.

Skal du sikre kjøpekraften på sparepengene dine, eller til og med øke den, så kan du derfor ikke ha dem på en bankkonto.

Joda, renten er nå på vei opp.

Men du trenger over 4 prosent innskuddsrente på bankkonto bare for å bevare pengenes kjøpekraft – og der er vi ikke på en stund. Du betaler kanskje også formuesskatt? I så fall trenger du enda høyere sparerente, rundt 4,5 prosent for å gå i “null”.

Bare se i figuren under.

Så hva kan du gjøre i stedet?

Her ser du hvor høy innskuddsrente du trenger for at en million kroner på bankkonto skal opprettholde kjøpekraften.

Beskytt kjøpekraften ved å investere i ting som øker i verdi

Skal du opprettholde kjøpekraften til sparepengene dine må du ta risiko. Det vil vanligvis si å investere i fond – og helst fond med en høy andel aksjer, om du ønsker at pengene også skal øke i verdi, slik at du får mer for dem i fremtiden.

Eller i det minste bevare kjøpekraften til pengene dine.

Trykk her for å se hvor mye sparepengene dine kan vokse i fond.

Tre ting å tenke på før du velger fond

Før du velger fond bør du tenke på:

- hvor mye er du komfortabel med å se pengene dine svinge i verdi?

- hvor lenge er det til du skal begynne å bruke av pengene dine?

- hvilken avkastning trenger du for å oppnå det du ønsker?

Svarene dine her har mye å si for hvilke fond som er riktige for deg.

Høyere avkastning, som i aksjefond, kommer med mer risiko. For jo høyere avkastning du kan forvente, desto større blir også svingningene i verdi. Blir de for store er veien kort til å gjøre dyre feil som å selge i panikk ved neste børsfall.

Det gjelder derfor å finne fond som du er komfortabel med, også når det stormer på børsene.

Du må nemlig greie å være investert over tid, skal du ha god sjanse til å høste avkastningen som aksjemarkedet byr på – minst syv år i aksjefond. Tenk også på hvilken avkastning du trenger for å oppnå det du ønsker med pengene dine. Noen ganger kan det være verdt å ta litt høyere risiko enn hva du kanskje tenkte, hvis det øker sjansen for å nå målene dine.

For å oppsummere: Rentene er lave, og bankkonto er ikke lenger et alternativ for sparepenger som skal stå en stund. Heldigvis kan du få god langsiktig avkastning i fond, så lenge du er villig til å ta litt risiko med pengene dine.