Her forklarer vi de verste tankefellene du risikerer å gå i under børsfall, hvordan du rammes og gir konkrete tips til hvordan du kan unngå dem.

Børsfall kan utløse en berg-og-dalbane av følelser i den beste. Kanskje føles det som at du må gjøre noe “lurt” med investeringene dine? Kjenn ordentlig etter. Dessverre er det vanligvis en dårlig idé å endre planen når du står midt i et børsfall.

Et mylder av såkalte tankefeller gjør det ikke enklere. Det gjelder når du vurderer en ny investering, så vel som når du forvalter pengene dine etter å ha investert. Da gjør du vurderinger og beslutninger ut i fra tidligere hendelser, holdninger og preferanser.

Hjernene din prøver å spare deg for tid med mentale snarveier når du gjør disse beslutningene. Dessverre tar det deg vekk fra rasjonell tenking og langsiktighet. Spesielt under børsfall er det derfor viktig å være oppmerksom på dette og ta forhåndsregler.

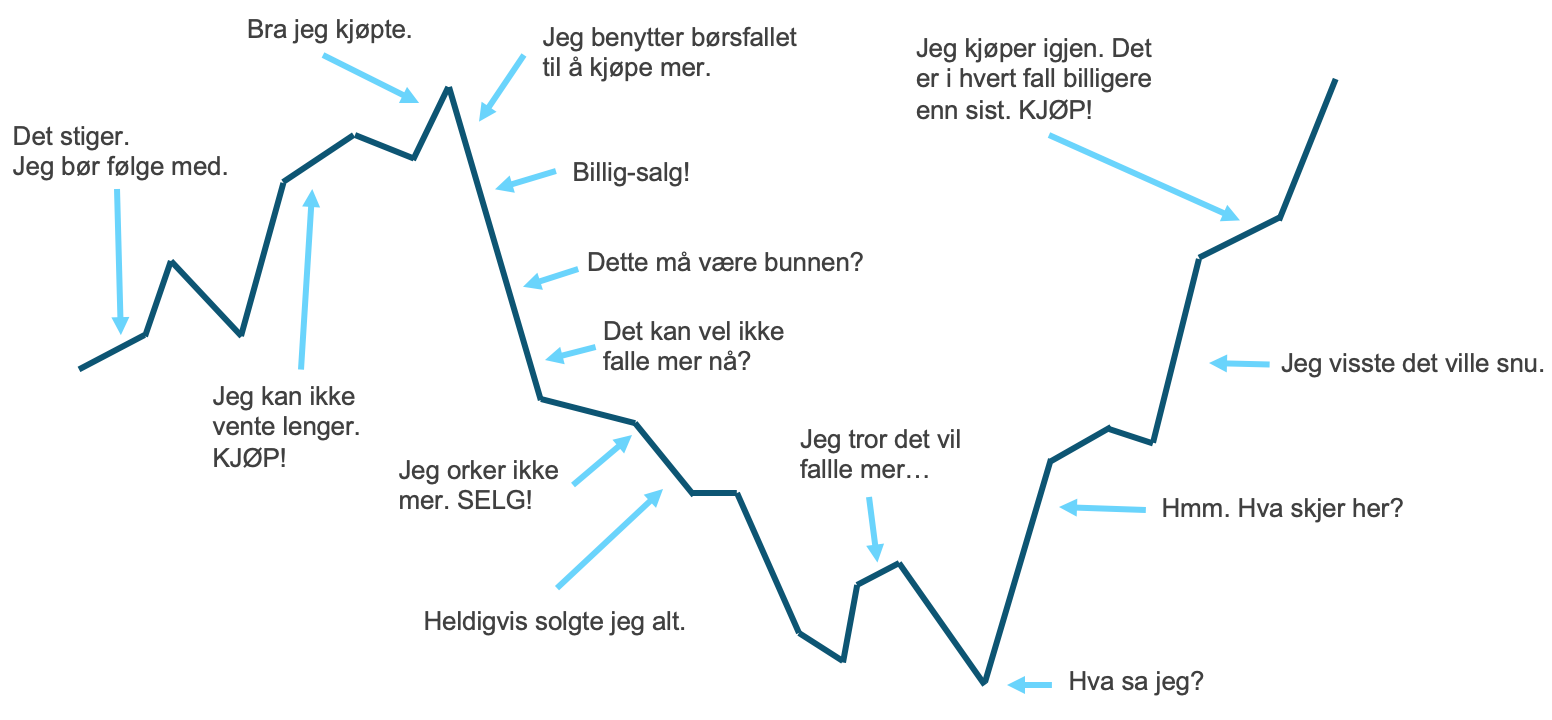

Kanskje kan du da unngå å gjøre som i figuren under?

Jeg håper det.

Her har du tankefellene som gjør børsfall ekstra farlig for avkastningen din, og hva du kan gjøre for å redusere sjansen for å rammes for hardt.

Her ser du hvordan mange investorer oppførerer seg når de investerer i fond gjennom et børsfall – ikke bli en av dem!

1. Børsfall gjør deg kortsiktig

Du har en tendens til å foretrekke en belønning i dag fremfor i morgen. Det synes spesielt når børsene faller. Kriser, som nå, gir store svingninger i aksjemarkedet, og det kan være skremmende samtidig som det vekker grådigheten i deg.

I begge tilfeller er resultatet typisk at du går glipp av en del penger.

Kortsiktighet ødelegger den langsiktige avkastningen

Flere er nervøse om dagen.

– Jeg selger aksjefond X fordi jeg vil unngå å tape sparepengene mine.

Du kjenner deg kanskje igjen?

I så fall lar du ikke fondsinvesteringen gi den avkastningen den kunne. Problemet er at du da trår ut av aksjemarkedet og dermed risikerer å gå glipp av børsoppgangen som kommer i kjølvannet av større børsfall.

Like ille er det om du kjøper under fallet for så å selge hver gang markedet har noen positive dager. Det er hyggelig med en gevinst.

Men hvis du selger hver gang det stiger noen prosent, blir avkastningen din betydelig lavere enn om du var langsiktig.

Løsning: Bruk fenomenet mental bokføring til din fordel, og legg fondsinvesteringen din på “krukken” for langsiktige investeringer. Da reduserer du sjansen for å bli kortsiktig. Det er under børsfall du virkelig kan legge grunnlaget for god langsiktig avkastning på pengene dine, men det krever at du faktisk er investert.

2. Du ser ingen ende på børsfallet

Det er lett å tro at børsen skal falle mer kun fordi den nettopp har falt, selv om ingen vet hva fremtiden bringer. Fenomenet kalles nyhetsskjevhet, og handler om at du lar ferske hendelser veie tyngst når du gjør en beslutning.

Vi mennesker har nemlig dårlig hukommelse.

Ferske hendelser former forventninger om fremtiden

Aksjemarkedene verden over har falt som stein på grunn av usikkerhet rundt pandemien COVID-19. Det globale aksjemarkedet falt mer enn 30 prosent på en måned, og Hovedindeksen på Oslo Børs var ned cirka 32 prosent i samme periode.

I tillegg har du kanskje også sett fondsinvesteringen din falle i verdi?

Da er det lett å bli pessimistisk og tenke at fallet skal fortsette. Kanskje skal det falle mer enn hva du greier å håndtere, og dermed selger du nå for å redde stumpene? Men å selge unna midt i et børsfall er sjelden lurt for langsiktige investorer.

Det er jo da du skal kjøpe!

I tillegg står du i fare for å aldri greie å kjøpe deg inn igjen hvis du selger nå.

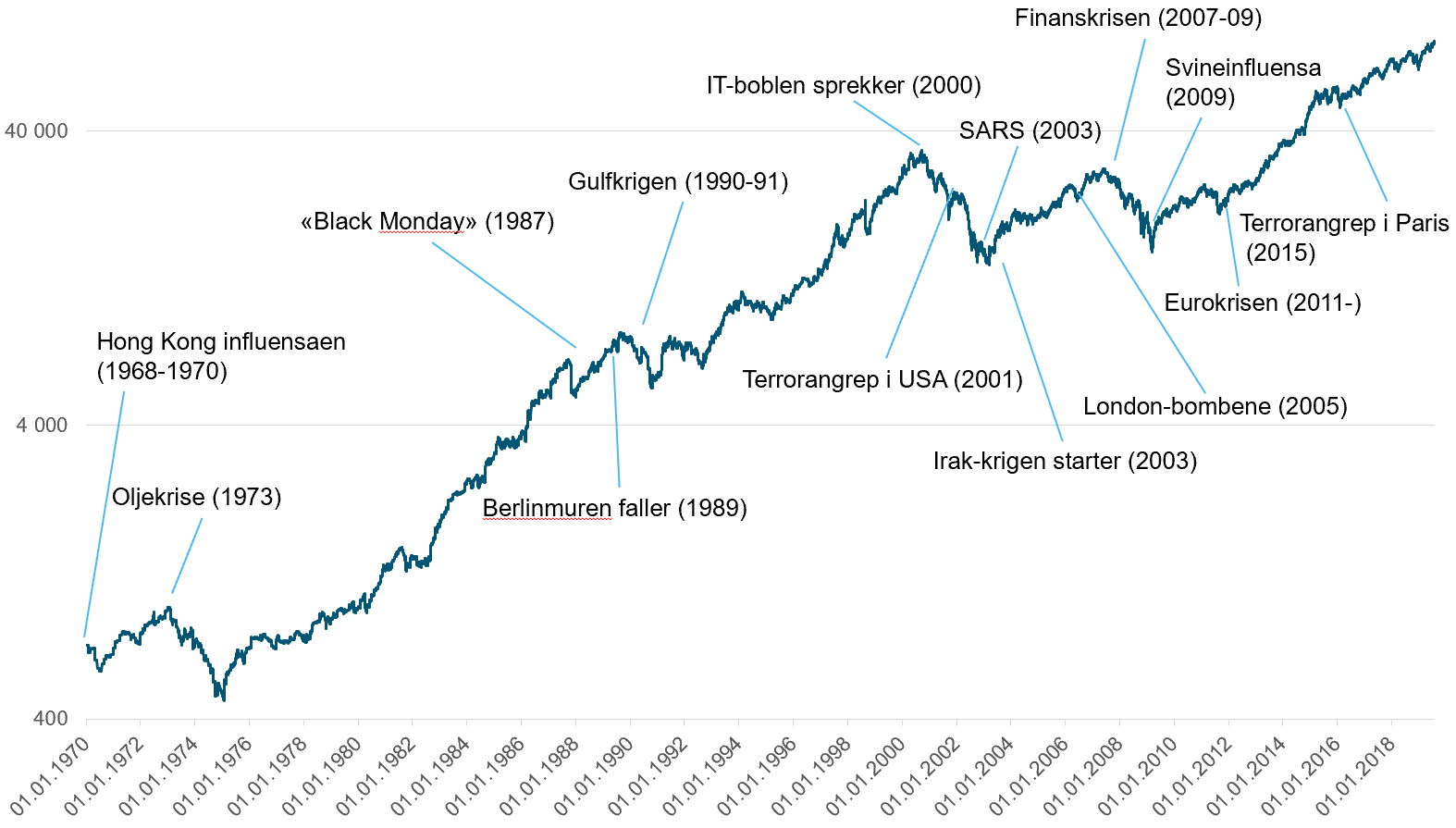

Løsning: Du bør derfor zoome ut og lære av historien. Hvis du tror dette er slutten på avkastningen i aksjemarkedet, så tar du feil. Spol tilbake til 2011, 2007-2009 og 2000-2003, for ikke å nevne 1989-1990, 1987 og 1973-1975. Dette var dystre perioder preget av store børsfall, og hver gang satte markedet nye topper i årene som fulgte.

Her ser du hvordan det globale aksjemarkedet har utviklet seg fra 1970 og frem til 2020 til tross for flere kriser, katastrofer og pandemier. (Kilde: Bloomberg)

3. Du gjør som alle andre rundt deg

Du liker å gjøre som alle andre. Det er en iboende tendens vi har med oss fra urmennesket, og som skal hindre at vi skiller oss for mye ut fra flokken. I gamle dager var slikt forbundet med utstøtelse eller, i verste fall, døden.

I dag derimot fører det til at du gjør de samme feilene som alle andre.

Dyrt om du ikke er investert når børsen snur

Si du møter naboen på vei ut døren en dag under et skikkelig børsfall.

– Har du ikke solgt aksjefondene dine enda? Det har jeg, forteller han med et glis.

Jaha, tenker du.

På kontoret leser du avisen, hvor “eksperter” forklarer hvorfor du bør selge fordi børsene skal falle mer, selvsagt. Over lunsj skryter kollegaene av hvordan de også har flyttet pengene ut av aksjemarkedet. Til og med sjefen har endret risikoprofilen fra offensiv til “trygg” på pensjonssparingen sin.

Da gjelder det å stå i mot fristelsen og ikke gjøre som alle de andre.

Du vet aldri når aksjemarkedet får en god dag, og er du ikke investert da vil du gå glipp av mye penger. Hvis du gikk glipp av de ti beste dagene i det amerikanske aksjemarkedet fra 1993 til 2013, ville avkastningen din blitt halvert!

For det er under kriser som nå du kan hente mest avkastning på pengene dine.

Løsning: Hva andre gjør er ikke nødvendigvis riktig for deg. Du bør derfor holde deg til porteføljen du har laget for deg og din situasjon. Hvis du i tillegg har en fleksibel plan for pengene dine er du på god vei til suksess. Automatiser også fondskjøpene, om du er av den nervøse sorten, så slipper du å stresse med når du bør kjøpe.

4. Du søker informasjon som viser at du har rett

Du har lett for kun å søke informasjon som bekrefter det du allerede tenker om en investering, så vel som hvor du tror aksjemarkedet skal fremover. Det kalles å gå i bekreftelsesfellen, eller bekreftelsestendens på fagspråket.

Alle liker å føle seg smarte.

Tunnelsyn kan koste deg tusenvis av kroner

Si du tror aksjemarkedet skal falle mer. Du er sikker på at pandemien COVID-19 blir en langvarig katastrofe, og søker derfor kun informasjon som sier det samme. I farten unngår du dermed nyheter som tyder på at heller ikke dette blir verdens undergang.

Du tar derfor ned risikoen ved å flytte pengene fra aksjefond og over i rentefond, som investerer i statsobligasjoner med minimal forventet avkastning. Planen er å “vente” i rentefond til pandemien er under kontroll og økonomien på beina igjen.

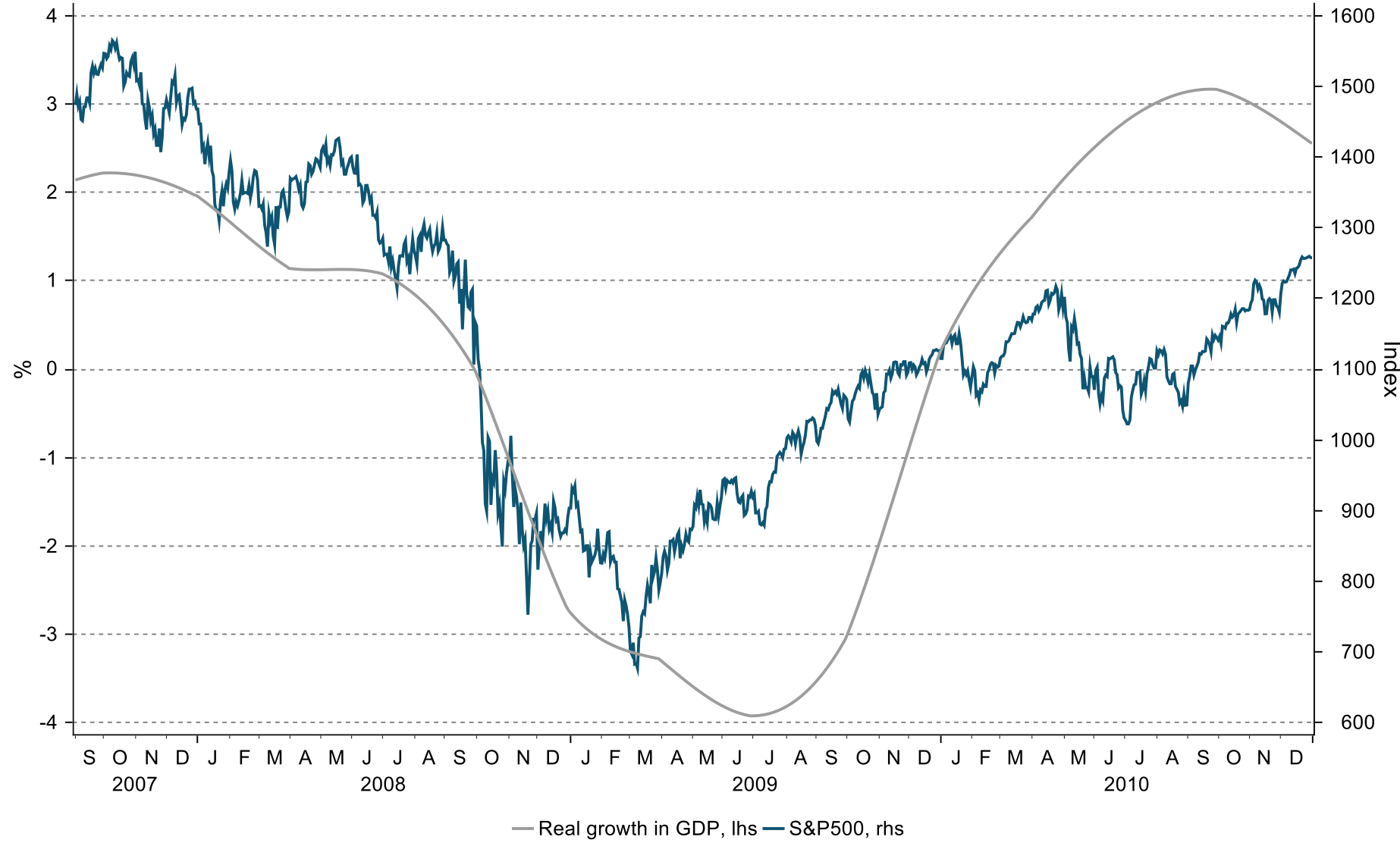

Men aksjemarkedet snur typisk lenge før du ser positive tegn i økonomien. Det skjer fordi de dårlige nyhetene på ett punkt vil være priset inn, og investorene begynner å forvente at ting snart vil snu til det bedre.

Det vet vi fra tidligere kriser.

Du risikerer dermed å bli sittende i rentefond med lav avkastning, og se på at aksjemarkedet henter seg inn. Sånn sett vil du gå glipp av mye penger.

Løsning: Når alt ser ut til å stemme overens med hva du tror, tenk en gang til. Søk etter motstridende informasjon for å se om ideene dine holder vann før du kaster pengene dine etter dem. Å ha “rett” og gjøre et godt valg med investeringene dine er ikke det samme.

Her ser du hvordan det amerikanske aksjemarkedet(grønn linje) snudde opp lenge før økonomien målt ved bruttonasjonal produkt justert for inflasjon nådde bunnen under Finanskrisen i 2007-2009. (Kilde: Macrobond)

5. Du satser alt på ett kort

Du har en tendens til å ha overdreven tro på dine egne evner som investor. Det gjelder også i det daglige. For eksempel pleier alt fra doktorer og advokater til direktører og studenter, å overvurdere sitt eget bidrag til gode resultater.

Nå er det sunt å tro på seg selv, men alt med måte.

Hvis ikke kan du fort ende med å gjøre dårlige beslutninger med pengene dine.

“All-in” i japan-fond på 90-tallet

Si du var overbevist om at japanske selskaper, som Toyota og Nissan, var uovervinnelige en vårdag i 1990. Det japanske aksjemarkedet hadde begynt å skjelve og den japanske aksjeindeksen NIKKEI 225 var ned rundt 25 prosent fra toppen.

– Kjøpsmulighet, tenkte du.

Du solgte dermed alle fondene dine, en solid portefølje, for til sammen 500 000 kroner, og investerte pengene i et japan-fond.

Dessverre for deg kjøpte du rundt toppen av tidenes boble.

Etter fondsbyttet fortsatte japanske aksjer å falle. Sommeren 1990 eskalerte børsfallet, og oppturer ble fulgt av bratte nedturer. Det globale aksjemarkedet falt også, men snudde til en mangeårig børsfest fra årsskiftet 1991/1991og frem til i dag.

I Japan derimot fortsatte fallet og var på det meste ned rundt 80 prosent fra toppen.

Selv i dag ville du vært mer enn 200 000 kroner i minus.

Løsning: Hvis du ønsker å investere ekstra i spesielle bransjer eller land, kan du øremerke en mindre del av porteføljen din til formålet. For eksempel 10 prosent. Da blir du ikke ruinert om du tar feil og investeringen havarerer, men du får likevel en pen gevinst hvis du får rett.

Slik unngår du å bli rammet for hardt

Du blir ikke immun av å vite om disse tankefellene. Du trenger derfor et system for å håndtere dem, så unngår du” å velte båten midt i stormen”. Det starter med å ha en portefølje, noen fond, tilpasset deg og din situasjon, hvor du invester på tvers av bransjer, land og regioner. Hvis du i tillegg har en fleksibel plan for pengene dine er du godt forberedt.

I tillegg bør du merke deg følgende tips og triks:

- Hvis du har spesiell tro på en bransje, land eller region, kan du sette av 5-20 prosent av porteføljen. Da taper du ikke alt hvis du tar feil, men får likevel en pen gevinst hvis du har rett.

- Zoom ut av boblen med negative nyheter. Vend i stedet blikket bakover på hvordan aksjemarkedet har gjort det i årene etter større børsfall gjennom historien

- Søk motstridende informasjon for å sjekke om ideene dine holder vann før du endrer porteføljen din. Da reduserer du sjansen for å gjøre dårlige valg dramatisk.

- Bry deg ikke om hva naboen eller andre gjør med pengene sine. De kan ha et annet utgangspunkt, risikoprofil eller mål enn deg.

- Bruk mental bokføring til din fordel ved å øremerke fondsinvesteringen din til et langsiktig formål, som pensjonssparing, feriehus eller annet frem i tid.

- Automatiser fondskjøpene dine med en eller flere spareavtaler. Det er spesielt viktig hvis du vet du blir nervøs av å ikke tørre kjøpe under børsfall.

Tankefeller er vanskelig å stå i mot, ettersom vi bærer dem med oss hvor enn vi går. Men følger du disse tipsene har du gjort hva du kan for å forberede deg, og har dermed gode forutsetninger for å mestre børsuroen vi nå står oppe i.