Får du ikke oppfølgingen du fortjener fra rådgiveren din? Her forklarer vi hvordan du finner en dyktig investeringsrådgiver som passer for deg.

Trenger du hjelp med å forvalte pengene dine? En dyktig investeringsrådgiver kan hjelpe deg med mye, ikke minst med en plan for å oppnå det du ønsker med pengene dine.

Rådgivning er ikke bare for de aller rikeste. Å samarbeide med en rådgiver er et godt valg for alle som ønsker kontroll på pengene sine og å rigge seg for å nå målene sine.

Dessverre kan det være utfordrende å finne en dyktig rådgiver som du kan stole på, og som ikke flår deg i gebyrer. Her har du derfor en stegvis oppskrift på hvordan du velger riktig rådgiver. Det innebærer å:

- forstå hvilke behov du har

- sette deg inn de ulike typene rådgivere som finnes

- bestemme deg for hvilke tjenester du trenger

- bestemme deg for hvor mye du er villig til å betale

- identifisere seriøse rådgivere

1. Hvilke behov har du?

Start med å finne ut hva du trenger hjelp med. Det vil avhenge av situasjonen din.

Hvis du for eksempel har to-tre millioner kroner som du ønsker skal vokse og er lønnsmottaker i noen andres bedrift, så handler det kanskje mest om pensjon?

En sammensatt økonomi krever mer

Hvis du derimot har en sammensatt økonomi, med egen bedrift og investeringer her og der, kan det hende du ønsker ekstra hjelp. Kanskje trenger du å få oversikt, så du kan finne ut hvilket økonomisk handlingsrom du egentlig har?

Eller kanskje har du nylig solgt livsverket, og har en del penger på bankkonto som du har tenkt å leve av? Da kan du trenge hjelp med å forstå hvordan midlene best bør investeres for at du skal kunne leve som du ønsker.

Kanskje passer ikke investeringene du har gjort gjennom et langt liv lenger med det du virkelig ønsker? Du kan for eksempel ha investert i mye forskjellig, men uten konkrete planer for hva du ønsker å oppnå.

Ikke alle rådgivere tilbyr det samme, så tenk igjennom hva du trenger hjelp med. Bruk så dette som utgangspunkt for hvilke rådgivere du vurderer å jobbe med.

Les også: Slik får du formuen din til å vokse

2. Sett deg inn i de ulike typene rådgivere

Sett deg så inn i de ulike typene rådgivere som finnes. De kaller seg gjerne investeringsrådgivere, formuesforvaltere eller finansielle rådgivere, men det er hva de faktisk kan gjøre for deg som betyr noe. Det kan være alt fra enkel digital rådgivning til å stille med et team med fagfolk som ordner alt for deg, så lenge du er villig til å betale.

Uavhengige rådgivere

En uavhengig rådgiver skal ikke få betalt fra andre når du kjøper investeringsprodukter. Det vil si at de ikke kan motta betaling fra fondsleverandører når du kjøper fond hos dem. I stedet tar de betalt for rådgivningen og andre tjenester.

Fordelen er at sjansen for å få anbefalt produkter som ikke er i din interesse i teorien reduseres. Produktutvalget er vanligvis også stort, med fond og andre investeringsprodukter fra forskjellige leverandører.

Ulempen er at det kan være stive gebyrer. Samtidig er det viktigere at utvalget investeringsprodukter er “riktig” for deg og det du ønsker å oppnå, enn at det er størst mulig.

Ikke-uavhengige rådgivere

En ikke-uavhengige rådgiver tjener penger på å selge egne eller utvalgte investeringsprodukter. Når du da kjøper fond så mottar selskapet som rådgiveren jobber for et årlig forvaltningshonorar for egne produkter og i tilfeller et vederlag for andres.

Fordelen er at rådgiverne ofte er spesialister på produktene de leverer. De kjenner dem i detalj og forstår hvordan de fungerer. Siden de tjener penger på det de selger er rådgivningen og oppfølgingen ofte inkludert.

Ulempen er at de kun anbefaler egne produkter. Samtidig er ikke det et problem hvis produktutvalget passer med dine behov, har god kvalitet og er fornuftig priset. Det er selvsagt ikke alltid tilfellet.

Uavhengig eller ikke-uavhengig rådgiver?

Tanken med å skille mellom uavhengige rådgivere og ikke-uavhengige rådgivere er god. Men den ene er ikke nødvendigvis bedre enn den andre, ettersom begge kommer med både fordeler og ulemper. Hva du bør velge avhenger også av:

- hvorvidt rådgiveren kan hjelpe deg med det du trenger

- hvor mye du er villig til å betale for denne hjelpen

- at du greier å identifisere seriøse rådgivere

For mens ikke-uavhengige rådgivere kan selge produktene de tjener mest på, kan uavhengige rådgivere ta høye gebyrer. Du finner derfor både uavhengige og ikke-uavhengige rådgivere som er mest opptatt av sin egen lommebok.

Robot eller menneske?

Det finnes også digitale rådgivere som gir investeringsråd. Rådene kan være uavhengige eller ikke-uavhengige, avhengig av hvem du velger. Ut i fra informasjon om deg og din situasjon anbefaler de en standard-portefølje. Det kan være perfekt hvis du kun vil ha en enkel portefølje og ikke bryr deg om skreddersøm eller personlig oppfølging.

3. Bestem deg for hvilke tjenester du trenger

Bestem deg så for hva du trenger hjelp med. Forskjellige rådgivere kan tilby ulike tjenester, og det er selskapet rådgiveren er tilknyttet som avgjør hva den enkelte kan gjøre for deg. En investeringsrådgiver vil kunne tilby en eller flere av tjenestene nedenfor.

Investeringsrådgivning

Investeringsrådgivning handler om personlige anbefalinger knyttet til bestemte finansielle instrumenter. Det vil i praksis si at du får en plan, basert på deg og din situasjon for hvordan du skal kunne oppnå det du ønsker med pengene dine.

Planen viser hvor mye og i hva du skal investere for at avkastningen skal bli som ønsket samtidig som at risikoen er akseptabel. Med planen følger en investeringsportefølje, en struktur for hva du skal eie og valg av enkeltinvesteringer, som lages ut i fra:

- hvor mye du er komfortabel med å se pengene dine svinge underveis

- hvor lenge det er til du skal bruke av pengene

- hvilket krav du har til avkastningen

Ideelt sett legger planen også føringer for oppfølgingen og hvordan du skal håndtere både oppturer og nedturer i finansmarkedene. Hensyn til eksisterende skatteregler er også viktig, så du eier de ulike investeringene på en måte som er best for deg.

Personlig oppfølging

Oppfølging fra en dyktig rådgiver som kjenner deg, øker drastisk sjansen for at du oppnår det du ønsker med pengene dine. Det handler om å møte deg der du er, tilpasse planen og porteføljen din underveis og hjelpe deg med å unngå og gjøre dyre atferdsfeil.

Produktutvalg

Du trenger tilgang på investeringsprodukter som passer deg og det du ønsker å oppnå. En solid portefølje består vanligvis av både aksje- og rentefond. For aksjeandelen er det gjerne globale og regionale aksjefond, samt aksjefond som investerer bredt i Norge. For renteandelen er det typisk fond med rentepapirer av god kvalitet, som statsobligasjoner.

Et bredt utvalg produkter fra alskens leverandører er ikke nødvendigvis viktigst. Men du trenger gode produkter som du forstår og som du får til en fornuftig pris. Hvis du er opptatt av bærekraft bør du undersøke hvordan det er integrert i produktene.

Markedssyn

Det er umulig spå hvilke deler av aksje- og rentemarkedene som vil gjøre det best til enhver tid. Likevel er det hva flere rådgivere prøver ved å ha et markedssyn, som legges til grunn for å gjøre kortsiktige endringer i porteføljen din. Det kan være å ta ned andelen aksjer i en “usikker” periode eller å ha ekstra i USA fordi det er regionen de tror vil gjøre det best fremover.

Det høres flott ut å ha eksperter som justerer sammensetningen i porteføljen din underveis. Men i de fleste tilfeller er det en bedre salgshistorie enn et verktøy for å oppnå meravkastning. Typisk gir det dårligere avkastning enn hva du ellers ville oppnådd.

Forretningsførsel

Forretningsførsel vil vanligvis si bistand til regnskap og drift av investeringsselskapet ditt, hvis du har det. Hvor relevant slike tjenester er for deg avhenger av hvor komplisert den økonomiske situasjonen din er, og hvor fornøyd du eventuelt er med regnskapsføreren din.

Juridiske tjenester

Juridiske tjenester omfatter ting som bistand i forbindelse med arv og generasjonsskifte, fremtidsfullmakter og testament. Skattesystemet kan være utfordrende å navigere alene og fallgruvene er mange. Det kan derfor være praktisk å ha tilgang på juridisk ekspertise, så lenge prisene er konkurransedyktige.

Les også: Slik får du formuen din til å vokse

4. Bestem deg for hvor mye du er villig til å betale

Når du vet hva du trenger, er det tid for å vurdere hvor mye du er villig til å betale for det. Det er viktig at du får hjelpen du trenger, men det er ingen grunn til å betale for mye.

Vanlige gebyrer og honorarer

Du får vanligvis bedre pris jo større beløp du investerer. For eksempel får du hyggeligere betingelser med 25 millioner kroner enn 2,5 millioner kroner. I tillegg er prismodellene rådgiverne bruker typisk bygget opp rundt:

- Implementeringshonorar: En andel av beløpet du investerer i engangskostnad for oppstart av kundeforholdet

- Rådgivningshonorar: En årlig andel av porteføljen din sin markedsverdi for rådgiving og oppfølging

- Forvaltningshonorar: En årlig andel av porteføljen din sin markedsverdi for forvaltning av investeringsproduktene du eier

I tillegg kommer timepris for tjenester, som forretningsførsel og juridiske tjenester. Du kan også støte på kjøp- og salgsgebyr hos enkelte og straffegebyr i produkter med bindingstid. Noen tar til og med suksesshonorarer, så les teksten med små bokstaver nøye.

Prismodeller

Enkelte uavhengige rådgivere tar en andel av beløpet du investerer i implementeringskostnad når du blir kunde. I tillegg betaler du årlig en prosentandel av porteføljens verdi i rådgivningshonorar, pluss forvaltningshonorar.

Andre oppgir forvaltningshonoraret som en samlepost sammen med rådgivningshonoraret i prislistene. Da kan prislisten se slik ut hvis du investerer fem millioner i en portefølje med 75 prosent aksjefond og 25 prosent rentefond:

- Implementeringshonorar: 1,75 prosent

- Årlig honorar: 1,75 prosent

Noen ikke-uavhengige rådgivere, som lever av forvaltningshonoraret, gir deg rådgivning og oppfølging på kjøpet. Det kan bety en bedre totalpris. For eksempel kan prislisten være slik for fem millioner i en portefølje med 75 prosent aksjefond og 25 prosent rentefond:

- Forvaltningshonorar: 0,825 prosent årlig*

*Pris basert på ODINs aktivt forvaltede aksje- og rentefond per mars 2021.

Sørg for å få mest mulig verdi for pengene dine

Resultatene dine blir ikke bedre jo mer du betaler. En småsparer ville aldri gått med på å betale mer enn 1,5 prosent årlig i honorarer, så hvorfor skal du godta å betale mer? Et tips er å se hva det vil koste å sette sammen porteføljen rådgiver anbefaler selv. Da ser du fort om du betaler uforholdsmessig mye for rådgivning og oppfølging.

Matematikken er i hvert fall enkel:

Jo mer du betaler for ting som oppstart av kundeforhold, rådgivning, forvaltning og tilleggstjenester, desto mindre penger blir det igjen til deg.

Du bør derfor finne rådgivere som kan gi deg hjelpen du trenger til en pris du kan leve med, samtidig som du holder et øye på kvaliteten i det du betaler for.

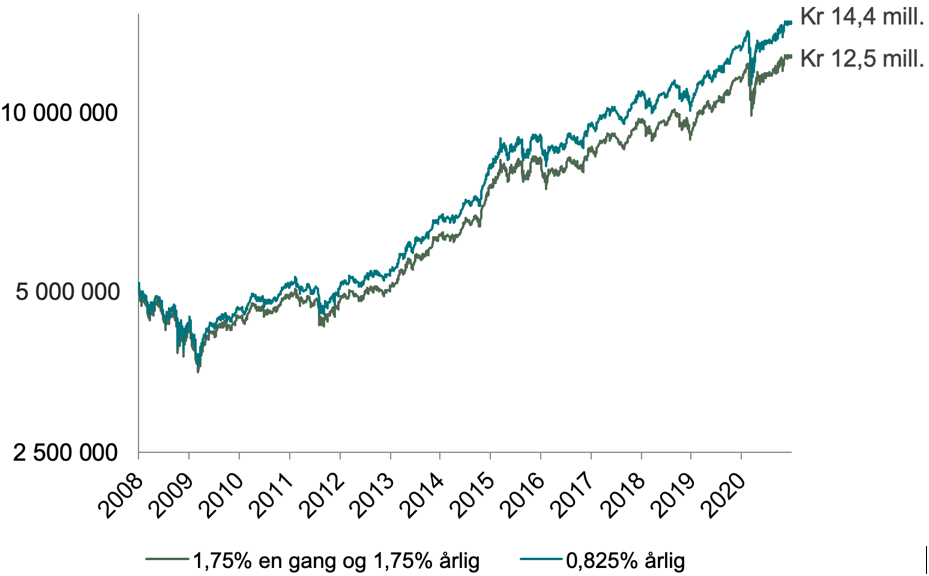

Forskjellen på å betale 1,75 prosent i implementeringskostnad og 1,75 prosent i årlige honorarer sammenlignet med kun 0,825 prosent i forvaltningshonorar, på 5 millioner kroner investert i en portefølje med 75 prosent aksjefond og 25 prosent rentefond, var cirka 1,9 millioner kroner fra 2008 til og med 2020.*

*MSCI World i norske kroner er brukt for aksjefond og ST4X for rentefond.

5. Identifiser seriøse rådgivere

Når du vet hva du trenger hjelp med, hvilke tjenester du ønsker og hva du er villig til å betale, finner du rådgivere som passer kriteriene dine. Det er viktig å vurdere dem nøye for å sikre at den som får pengene dine er dyktig og til å stole på.

Steg 1: Finn selskaper som oppfyller kriteriene dine

Start med å identifisere rådgivere som oppfyller kriteriene dine. Her er det selskapene bak den enkelte rådgiver du skal vurdere, som formuesforvaltningselskaper, fondsforvaltere med egne rådgivere for formuende kunder og banker med private banking-tjeneste.

Spør gjerne venner, kollegaer eller partnere om de kan anbefale noen. Søk også på ord som “investeringsrådgiver” eller “investeringsrådgivning” i Google, for å kartlegge potensielle kandidater. Gå bredt ut i starten, deretter siler du ut de som ikke er aktuelle etterhvert som du får mer informasjon.

Steg 2: Har selskapet autorisasjonene på plass?

Undersøk om selskapene du vurderer har autorisasjon til å drive investeringsrådgivning. Hvis ikke stryker du dem fra listen din – det for å redusere sjansen for lureri.

Det gjør du slik:

Trykk her for å gå til konsesjonsregisteret hos Finanstilsynet.

Skriv inn navnet på selskapet som du vurderer i feltet hvor det står “Søk etter foretak, person eller org. nr.” Hvis de har tillatelse til å drive investeringsrådgivning står det der.

Sjekk også om personene som selskapene presenterer som rådgivere på hjemmesidene sine er autoriserte finansielle rådgivere(AFR).

Det gjør du slik:

Trykk her for å gå til FinAut som autoriserer rådgivere i finansnæringen.

Skriv inn navnet på personen du ønsker å sjekke i feltet hvor det står “Sjekk om din rådgiver er autorisert” og trykk søk.

Steg 3: Hva sier andre om selskapet?

Se om du finner spor av misfornøyde kunder. Det kan være alt fra negative kommentarer i sosiale medier til oppslag i pressen om svindel. Her er søkemotorer, som Google, din beste venn. Du kan også spore opp tidligere kunder og be om deres erfaringer.

Følgende røde flagg bør få varsellampene dine til å blinke:

- Tegn på at kunder føler seg lurt

- Selskapet (eller tilknyttede personer) bytter hyppig navn, som Acta gjorde

- Selskapet er dømt og/eller tiltalt for å ha lurt kundene sine

- Selskapet lover høy avkastning og lav risiko – det finnes ikke!

- Selskapet anbefaler kompliserte produkter som du ikke forstår

Steg 4: Avtal møter med selskapene som er igjen

Deretter avtaler du møter med de gjenværende selskapene. Her vil du møte en person eller et kundeteam. Avklar hvem som eventuelt blir rådgiveren din. Sjekk om personen er autorisert finansiell rådgiver på nettsidene til FinAut – hvis ikke, avslutt høflig.

Møtene starter vanligvis med en presentasjon om hvem rådgiveren er og hva vedkommende kan gjøre for deg. Det er en gylden anledning til å hente inn mer informasjon. Her er fem gode spørsmål du kan stille:

- hvordan kompenseres du som rådgiver?

- hva slags kunder jobber du vanligvis med?

- hvor mange kunder håndterer du som rådgiver?

- hva slags oppfølging kan jeg forvente, og hvor ofte vil vi møtes?

- hva betaler jeg for hos dere og hva vil det koste meg å være kunde?

Steg 5: Velg rådgiveren som du har best kjemi med

Kanskje fant du flere rådgivere som du kunne tenke deg å jobbe med? I så fall velger du rådgiveren som du har best kjemi med. Sannsynligvis skal dere jobbe sammen lenge og en god relasjon gjør arbeidet enklere for begge parter. Hvis du ikke likte rådgiveren i det første møtet, men selskapet oppfyller kriteriene dine, kan du be om å få en annen rådgiver.

Avslutningsvis

Det er mange forskjellige rådgivere der ute. Vurder derfor nøye hvem du velger, så du er sikker på at personen er dyktig og til å stole på. Samtidig vil du ha tjenestene du trenger uten å betale for mye. Når du først finner den riktige rådgiveren, får du en person som kan hjelpe deg med å nå målene dine; både personlige og økonomiske, for deg og familien.

For å oppsummere: Tenk igjennom hva slags behov du har. Sett deg inn i de ulike typene rådgivere og bestem hvilke tjenester du trenger og hvor mye du vil betale. Når du vet hva du skal ha, siler du ut eventuelle røvere og avtaler møter med resten. Gå så for den som best oppfyller kriteriene dine og som du har god kjemi med.

![Slik velger du riktig rådgiver i 5 enkle steg [guide]](https://blogg.odinfond.no/assets/radgiver-mann-skjorte-gettyimages-lisens-ubegrenset-08042021-1000x667-1-900x600.jpg)