Her gir spare- og investeringsøkonomen vår utfyllende svar på de vanligste spørsmålene om fond og økonomi som kundene stiller i disse koronatider.

Vi spurte nylig kunder og abonnenter av ODIN-bloggen om hva de lurte på om fond og økonomi, nå som det svinger i finansmarkedene. Nedenfor får du Martin Graftås, som er spare- og investeringsøkonom i ODIN, sine svar på de mest stilte spørsmålene.

1. Bør jeg kjøpe aksjefond nå eller vente?

Børsfall, som du ser i disse dager, pleier å være en kjøpsmulighet.

– Hvis du har penger som du ikke trenger på noen år, er dette tidspunktet for å kjøpe mer aksjefond. Da gir du deg selv en alle tiders sjanse til å oppnå solid avkastning de neste årene. Det er nemlig i dårlige tider du virkelig kan legge grunnlaget for god langsiktig avkastning på pengene dine, forklarer Martin.

Mange tror at aksjemarkedet skal falle mer kun fordi det allerede har falt.

– Det lett å tenke slik, men ofte fører det deg ut på villspor. Aksjemarkedet baserer seg på forventninger om fremtiden, og vil snu lenge før økonomien. Det er derfor vanskelig å vite hvorvidt det vil falle mye mer nå. Historien viser at markedet kan snu raskt, og at du ofte ikke rekker å kjøpe før det igjen har steget en del, sier han.

Her kan du lese mer om når det er lurest å kjøpe aksjefond under børsfall.

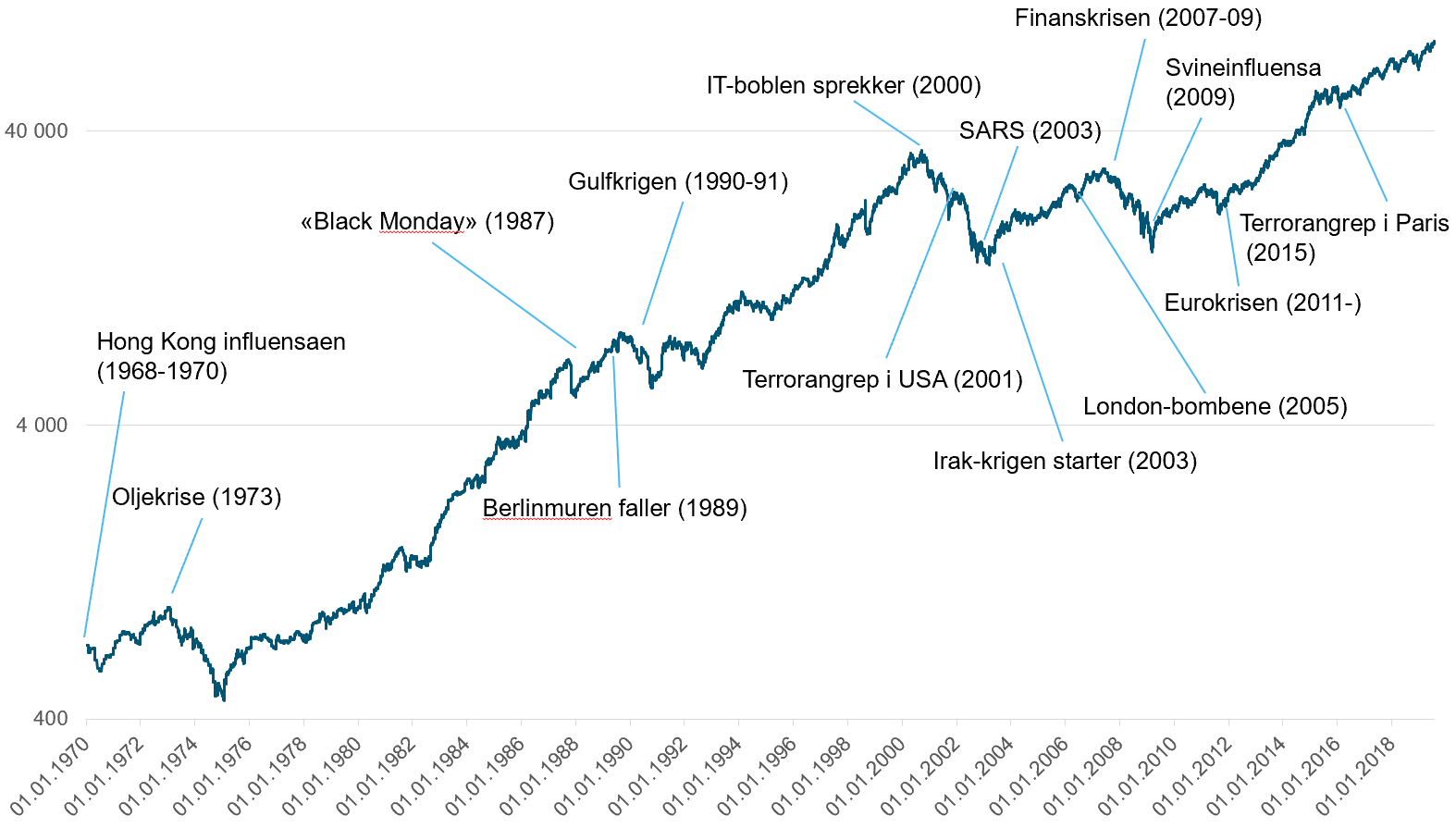

Her ser du hvordan det globale aksjemarkedet(MSCI World) har kommet seg gjennom en rekke kriser siden 1970 til og med 2019.

2. Hvorfor har rentefond falt?

Rentefond skal svinge mindre enn aksjefond. Det er hva teorien sier. Men hvordan kan fallet du har sett i forskjellige typer rentefond den siste tiden forklares?

– Når det er urolig som nå, øker risikopåslaget i obligasjonsmarkedet. Det vil si at investorene ikke er villig til å betale den samme prisen som før. I tillegg er det nå mange selgere og få kjøpere, og dermed presses kursene ned. I mange tilfeller lengre ned enn hva de normalt ville blitt omsatt for. Dette byr på kjøpsmuligheter for rente-teamet vårt, som igjen kan bety en skikkelig oppside når det snur, forteller Martin.

Rentefond kommer i ulike former

Det er stor forskjell på forventet risiko og avkastning i de ulike typene rentefond.

– Mens pengemarkedsfond svinger relativt lite og har lav risiko, kan høyrentefond oppføre seg mer som aksjefond. For eksempel har enkelte nordiske høyrentefond per 23. mars falt nesten like mye, i norske kroner, som globale aksjefond. Det er derfor viktig å vite hva slags rentefond du investerer i hvis målet er å unngå svingninger, sier han.

For eksempel er ikke ODIN Kreditt et “lavrisiko” rentefond, da drøyt en fjerdedel av fondet består av nordisk høyrente. Høyrente vil si lån utstedt av selskaper med relativ lav kvalitet.

– Hvis du ønsker “trygge” rentefond kan du velge pengemarkedsfond, som er et alternativ til bankplassering. Er du komfortabel med noe høyere risiko og ønsker bedre avkastning, er ODIN Rente, som består av flere typer rentefond, et godt alternativ. Ønsker du høyere avkastning, og kan leve med svingningene, er ODIN Kreditt perfekt for mer offensive renteplasseringer.

3. Hva skjer med økonomien fremover?

Det blir et tilbakeslag i økonomien, her hjemme så vel som globalt, og aksjemarkedene har allerede tatt det innover seg.

– Millioner av mennesker er i karantene, bedrifter stenger ned og samfunnet stopper midlertidig opp. Hvor raskt økonomien vil ta seg opp igjen er vanskelig å si. Det vil avhenge av hva politikerne gjør og hvordan viruset utvikler seg. Men på et punkt er normalen tilbake, og da vil du kunne se tilbake på denne krisen som en kjøpsmulighet, sier Martin.

Ingen vet hvor lenge krisen vil vare.

– Våre forvaltere benytter i hvert fall krisen til å kjøpe mer av de kvalitetsselskapene vi allerede eier. Jeg vet ikke hvordan utviklingen blir neste kvartal eller halvår, men det jeg vet er at nedgangen i aksjemarkedet en dag snur til oppgang, understreker han.

4. Bør jeg stoppe spareavtalene mine?

Nei. Du bør opprettholde spareavtalene dine og holde deg til planen. Hvis du skal gjøre noe overhodet, så er det å øke sparebeløpet.

– Med en spareavtale kjøper du på nedadgående kurser når børsen faller. Da får du flere fondsandeler for pengene enn hva du for eksempel fikk rundt årsskiftet. Jeg er i det tabloide hjørnet i dag, så la oss kalle det for å “handle fondsandeler på salg”. Gjør du det, legger du grunnlaget for ekstra god avkastning den dagen aksjemarkedet snur, sier Martin.

Ikke rør spareavtalene hvis du ikke må

Det er få gode grunner til å stoppe spareavtalene når børsene faller.

– Jeg anbefaler ingen å stoppe spareavtalene sine nå hvis du ikke må. Unntaket er hvis du trenger pengene for å dekke levekostnader eller lignende. Flere får varsel om permittering om dagen, og da blir det fort at man trenger pengene. Men hvis du kan, bør du la spareavtalene dine gå og øk gjerne sparebeløpet i samme slengen.

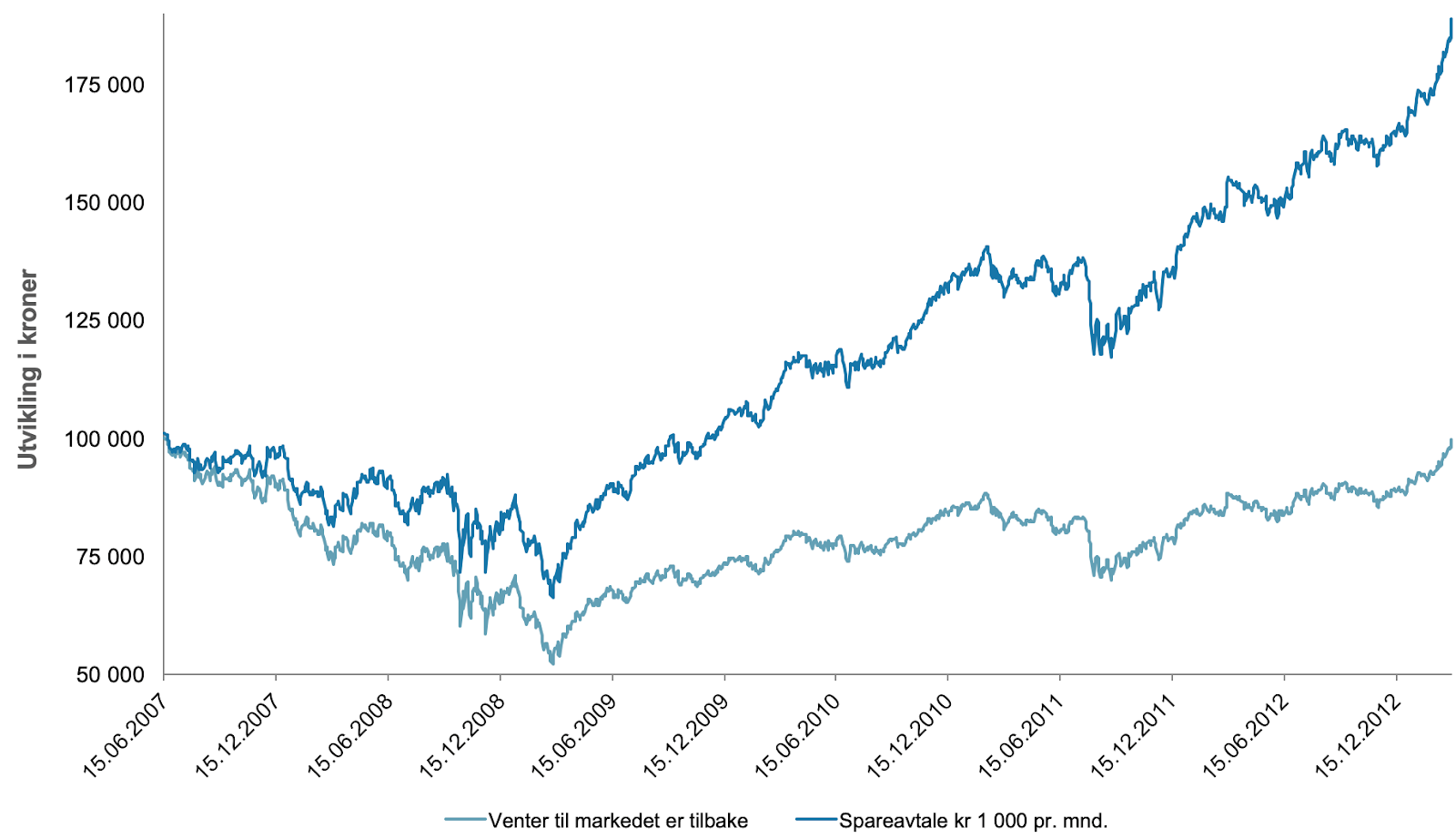

Her ser du utviklingen på 100 000 kroner investert i et globalt aksjefond med og uten en spareavtale på 1 000 kroner i måneden fra juni 2007 til mars 2013.

5. Bør jeg selge fondene mine nå?

Enkelte er bekymret over at fondsinvesteringen deres har falt i verdi de siste ukene.

– Hvis du opplever at du ikke tåler svingningene vi er vitne til kan du vurdere å ta ned risikoen. Det gjør du ved å å flytte en andel av pengene du har i aksjefond over i rentefond, som ODIN Rente. Eller du kan velge kombinasjonsfond, som består av både aksje- og rentefond, med ønsket andel rentefond. Dersom du vurderer å selge for å kjøpe senere ville jeg ha sittet i ro, eventuelt kjøpt mer, forteller Martin.

Ikke selg hvis du ikke må

Ingen vet hva som skjer i finansmarkedene de neste månedene. Det vi vet er at et samlet verdenssamfunn nå setter alle kluter til for å komme pandemien Covid-19 til livs.

– Sentralbankene pøser på med tiltakspakker og setter ned rentene – alt for at næringslivet skal overleve og kunne komme raskt tilbake. Men trenger du pengene i løpet av 2020 kan du benytte børsoppgangen etter det første fallet til å selge. Bare husk at penger som skal stå noen år ikke bør oppbevares på en bankkonto, advarer han.

6. Kan et fond gå i null?

I teorien er det faktisk mulig å tape alle pengene i fond, men ikke i praksis.

– Du kan ta det med ro. For at pengene du har i et fond skal gå “i null” må samtlige selskaper som fondet har investert i gå konkurs. Sjansen for det er mindre enn de fleste greier å forestille seg, men du kan se det slik: Hvis selskaper som Equinor, DNB og alle de andre store selskapene i Norge og utlandet går dukken, så har vi sannsynligvis større problemer enn at sparepengene er borte, sier Martin.

Du må tåle litt svingninger hvis du skal eie fond

Avhengig av hva slags fond du eier, må du regne med litt svingninger underveis.

– Svingninger er en naturlig del at det å være investert i aksjemarkedet, enten du gjør det gjennom aksje- eller kombinasjonsfond. Det er nettopp disse som gjør det mulig å få høyere avkastning. I usikre tider, som nå, kan svingningene bli store. Men å bekymre seg for at fondene dine kan gå i null ser jeg ingen grunn til at du skal bruke tiden din på.

7. Hva hvis jeg har tatt for høy risiko?

Pandemien har ført til fall i både aksje- og rentemarkedene de siste ukene, og enkelte finner nå ut at de har tatt for høy risiko.

– Hvis du synes det blir for mye “berg-og-dalbane” bør du vurdere om du skal ta ned risikoen. Det beste når det allerede har falt en del, som nå, er å bite seg fast. Men det er ikke for alle. I så fall må du se på hva slags risikonivå du er komfortabel med, og så se dette i sammenheng med avkastningen du i så fall kan forvente, sier Martin.

Du kan ta ned risikoen ved å å flytte en andel av pengene du har i aksjefond over i rentefond, som ODIN Rente, eller kombinasjonsfond med ønsket andel rentefond.

Negativ avkastning på penger du setter i banken

En bankkonto er fint og trygt sted for penger som ikke er langsiktig sparing.

– Er du fortsatt bekymret og det går utover nattesøvnen, bør du sannsynligvis selge og sette pengene på en bankkonto. Da er ikke fond noe for deg, og det er synd. For avkastningen du får på pengene dine i banken er i praksis negativ, ettersom den lave renten ikke holder tritt med skattetrykket og inflasjon, forteller han.

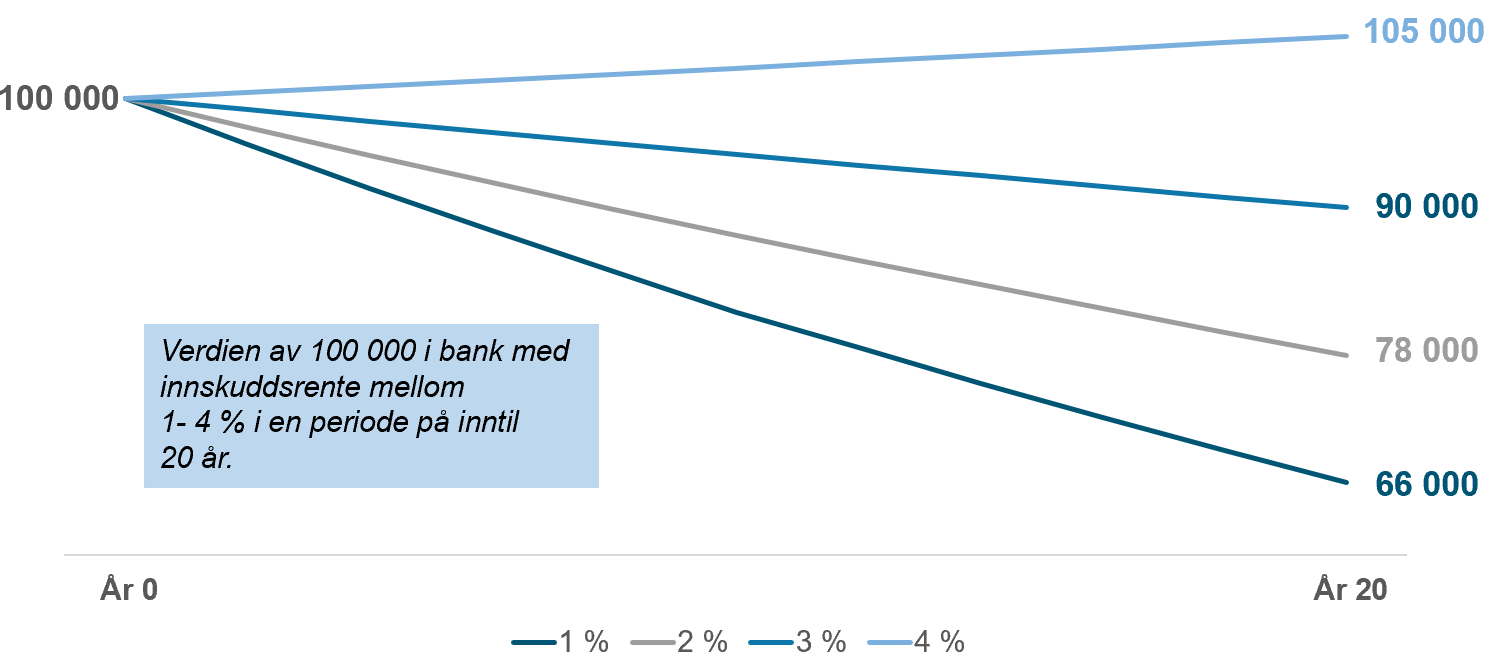

Her ser du hvordan penger på en bankkonto vil tape seg i verdi over tid, ettersom skatt og inflasjon spiser av innskuddet.

8. Hvilke fond bør jeg ha nå?

Du bør holde deg til fond som er riktige for deg og din situasjon, og ikke gjøre noe overilt nå som det svinger i finansmarkedene.

– Jeg mener du skal holde deg til planen din, og ikke spekulere i fondsbytter nå som børsen har falt nesten 30 prosent. Unntaket er hvis du har feilberegnet og oppdaget at du har tatt for høy risiko med pengene dine. I så fall kan det være lurt å ta inn en viss andel rentefond som investerer i lån utstedt av selskaper og stater med høy kredittkvalitet, sier Martin.

Hvilke fond du bør velge avhenger som vanlig av:

- hvor mye du tåler å se pengene dine svinge i verdi

- hvor lenge det er til du skal bruke pengene

- hvilken avkastning du trenger

Spre pengene dine på flere kurver

– For de fleste vil en kombinasjon av aksje- og rentefond, hvor du investerer på tvers av bransjer, land og regioner, være best. Du kan enten skru sammen porteføljen din med enkeltfond, eller gå for et kombinasjonsfond eller fond-i-fond, som ODIN Aksje, hvor du får en ferdig og profesjonell portefølje i ett fond. Det enkle er ofte beste, forklarer han.

Han understreker samtidig at du sjelden finner bedre tidspunkter for å investere i fond enn under større børsfall.

Trykk her for å se hvilke fond som kan passe deg.

9. Bør jeg velge landfond eller globale fond?

En eller annen kombinasjon av aksje- og rentefond, hvor du investerer på tvers av bransjer, land og regioner er best for de fleste.

– Jeg mener du skal ha gode grunner for å putte alt i et fond som investerer i et enkelt land, som Norge eller USA. Fremtiden er usikker, og det er liten sammenheng mellom gårsdagens og morgendagens vinnere. Du bør derfor velge fond som investerer globalt, som grunnmur i porteføljen din. Så kan du legge til en mindre andel fond som investerer i bransjer, land eller regioner du har spesiell tro på, forklarer Martin.

Ikke begynn i feil ende, er rådet hans.

Det er fordelingen du har mellom aksje- og rentefond som til syvende og sist bestemmer avkastningen din – ikke hvilket land eller hvilken sektor du investerer i. Samtidig er det veldig vanskelig å treffe riktig land til enhver tid, som du ser i figuren under.

Her ser du hvordan avkastningen i ulike lands aksjemarkedet varierte fra ett år til det neste fra 2003 til og med 2017. Avkastningstall i prosent. (Kilde. Research Affiliates)

10. Bør jeg velge valutasikrede aksjefond?

Valutasikrede aksjefond har typisk liten verdi for langsiktige investorer.

– Unntaket er hvis du for eksempel har inntekten din i amerikanske dollar. Hvis dollaren da svekker seg mot kronen reduseres inntekten din. Da kan det i tilfeller være greit å ha sparepengene i aksjefond sikret til norske kroner. For den jevne investor har det derimot lite verdi, fordi valuta er et nullsumspill hvor svingningene jevner seg ut over tid, sier Martin.

“Forsikring” mot dårlige tider

Når den norske kronen styrker seg mot utenlandske valutaer, som amerikanske dollar, gir det motvind for avkastningen i aksjefond som investerer internasjonalt.

– På den lyse siden går det motsatt når kronen svekker seg i dårlige tider. Da vil en svakere krone redusere verdifallet i internasjonale aksjefond, som ODIN Global. Per 23. mars var for eksempel det globale aksjemarkedet ned rundt 14 prosent fra toppen i norske kroner, men ned hele 34 prosent i amerikanske dollar, forklarer han.

Du kan derfor se aksjefond uten valutasikring som en “forsikring” mot dårlige tider her hjemme. For rentefond er det derimot vanlig, ettersom renteforvaltere har små marginer og ikke vil risikere at valutaendringer ødelegger ett års avkastning.

Engasjerte fondssparere og investorer

Alle spørsmålene vi fikk inn vitner om at det både er solid kunnskap og erfaring om fond og sparing der ute, og det synes vi er moro.

– Håpet er jo at kunnskapen vi deler, blant annet her på ODIN-bloggen, fester seg, og det synes jeg kvaliteten på spørsmålene vi fikk inn vitner om. I tillegg tok det ikke mange timene før det ramlet inn nesten hundre spørsmål! Det tyder på stor interesse om fond og investeringer, selv i en utfordrende og krevende tid for de fleste av oss, forteller Martin.

Det er når det svinger på børsene du skal holde hodet kaldt. Unngå å gjøre noe forhastet med pengene dine. For kraften av å unngå feil er langt sterkere enn kraften av det å gjøre noe spesielt smart når det gjelder investeringer, avslutter han.