Avkastning i “feil” rekkefølge kan ødelegge alt for deg. Her forklarer vi hvordan det kan skje og hva du kan gjøre for å ikke bli rammet for hardt.

Sekvensiell risiko er risikoen for at avkastningen din kommer i en uheldig rekkefølge. Det kan være at du skal gjøre uttak fra porteføljen din, og så er du uheldig og rammes av et børsfall. Eller at du har uflaks og får høy avkastning når du er ung og har lite penger, og lav avkastning når du er eldre og endelig kan investere større beløp.

I begge tilfeller kan det få alvorlige konsekvenser for deg.

Vær derfor oppmerksom på denne typen risiko, som mange glemmer. Hvis ikke kan du gå tom for penger før tiden eller ende med for lite til å nå målene dine. Du kan dessverre ikke påvirke hvordan avkastningen kommer, men du kan ta forbehold for å redusere risikoen.

Jeg skal nå forklare hvordan sekvensiell risiko kan ramme deg i ulike faser av livet, og hvilke grep du kan gjøre for å begrense skadene hvis du skulle være uheldig.

Et børsfall på feil tidspunkt og du kan gå tom for penger

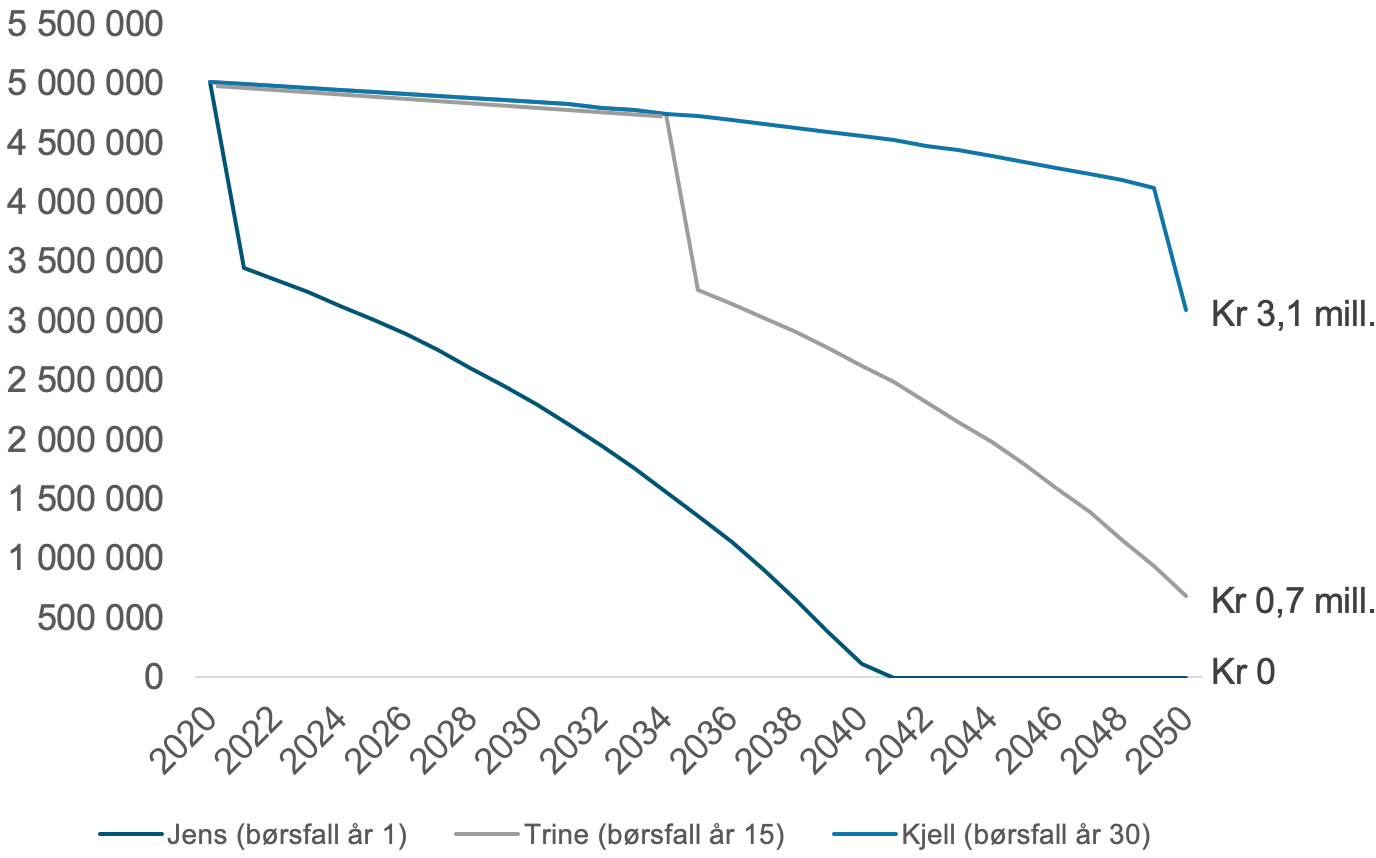

Hils på tre investorer, Jens, Trine og Kjell.

De starter med fem millioner kroner i en portefølje med aksjefond hver, og oppnår 5,75 prosent gjennomsnittlig årlig avkastning. I tillegg tar de ut 300 000 kroner, før skatt, årlig. Den eneste forskjellen er at de rammes av et børsfall på 25 prosent til forskjellige tider:

- Jens opplever et børsfall på 25 prosent umiddelbart

- Trine opplever børsfallet først 15 år senere

- Kjell opplever ikke børsfallet før etter 30 år

Børsfall tidlig kan ødelegge alt når du skal bruke av pengene

Jens, som opplever børsfallet på 25 prosent det første året, rammes hardest. Det skjer fordi porteføljen hans blir mindre fra start samtidig som uttakene starter. Dermed får avkastningen mindre penger å jobbe med, og uttakene spiser opp verdiene raskere enn hos de andre.

Effekten er brutal, og 20 år senere går han tom for penger.

Trine derimot opplever børsfallet først etter 15 år. Det får derfor ikke like store konsekvenser. Etter å ha tatt ut 300 000 kroner årlig i 30 år har hun igjen rundt 700 000 kroner i 2050.

Kjell opplever ikke børsfallet før det siste året, og kjenner det derfor så vidt på kroppen. I 30 år har han tatt ut 300 000 kroner hvert år. Likevel avslutter han uttaksperioden i 2050 med rundt 3,1 millioner kroner igjen i porteføljen sin, takket være at børsfallet kom sent.

Her ser du hvordan utviklingen på 5 millioner kroner blir med 5,75 prosent årlig gjennomsnittlig avkastning hvor du tar ut 300 000 kroner årlig i 30 år, og får et 25 prosent børsfall a) med en gang b) etter 15 år og c) etter 30 år.

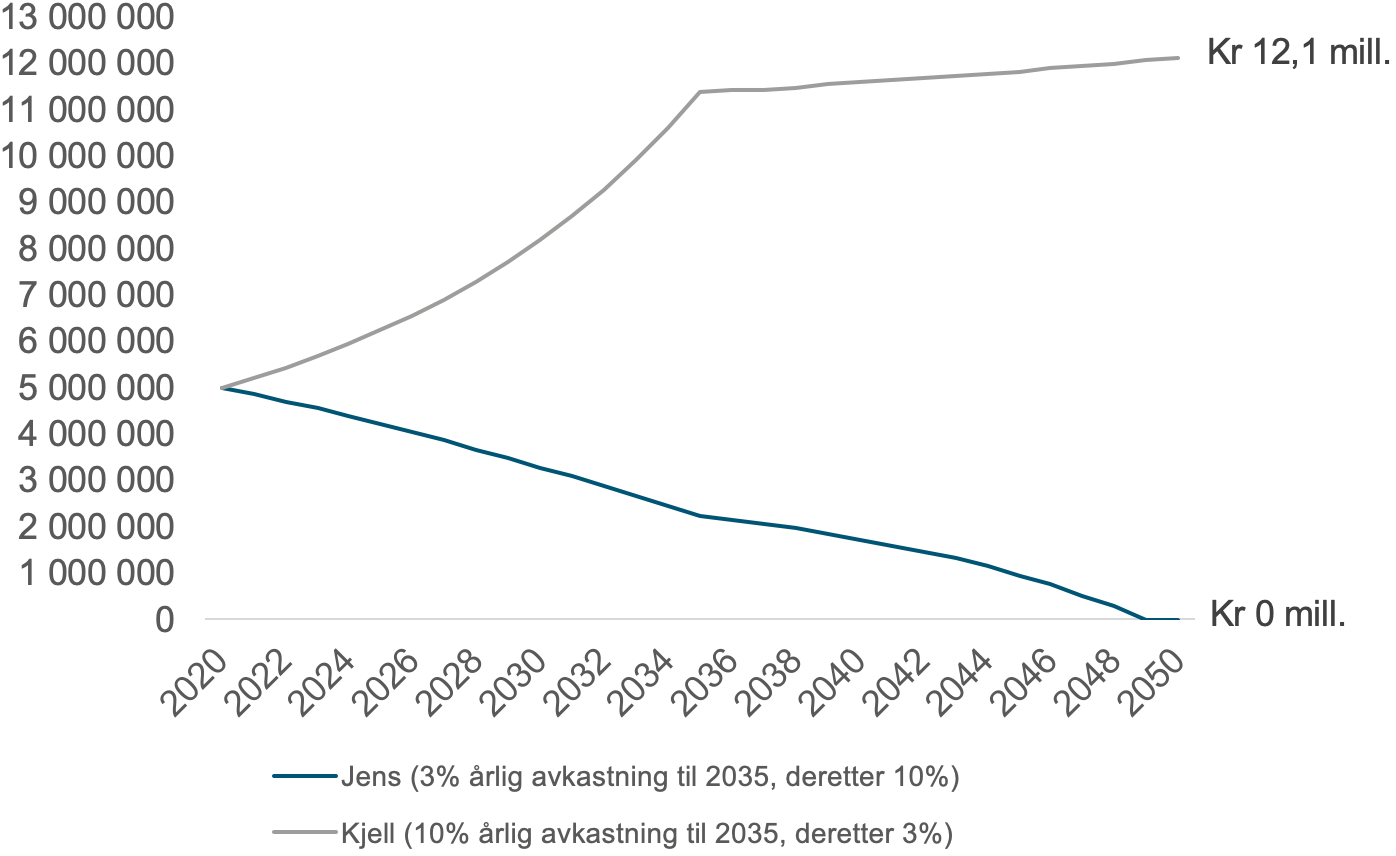

Høy avkastning tidlig i uttaksperioden gjør underverker

Si Kjell og Jens igjen har 5 millioner kroner i hver sin portefølje med aksjefond og tar ut 300 000 kroner årlig. Den eneste forskjellen er at:

- Jens oppnår 3 prosent årlig avkastning de første 15 årene og så 10 prosent

- Kjell oppnår 10 prosent årlig avkastning de første 15 årene og så 3 prosent

Ta en kikk på figuren under.

Jens har 2,2 millioner kroner når avkastningen snur fra lav til høy i 2035. Kombinasjonen av lav avkastning og uttak har spist opp mesteparten av verdiene. Så når perioden med høy avkastning kommer er det lite penger igjen for avkastningen å jobbe med.

Verdiene faller derfor videre, og i 2049 er Jens tom for penger.

Kjell derimot, som opplevde høy avkastning de første 15 årene, har nesten 11,4 millioner kroner når avkastningen snur. Pengene har allerede vokst så mye at uttakene ikke lenger spiser så mye av verdiene. Faktisk har han nå så mye at porteføljen hans fortsetter å øke i verdi, til tross for de årlige uttakene og lavere avkastning.

Du bør derfor håpe på høy avkastning tidlig når du skal gjøre regelmessige uttak.

Her ser du hvordan 5 millioner kroner kan utvikle seg over en periode på 30 år når du tar ut 300 000 årlig og a) oppnår lav avkastning de første 15 årene og så høy, og b) høy avkastning de første 15 årene og så lav.

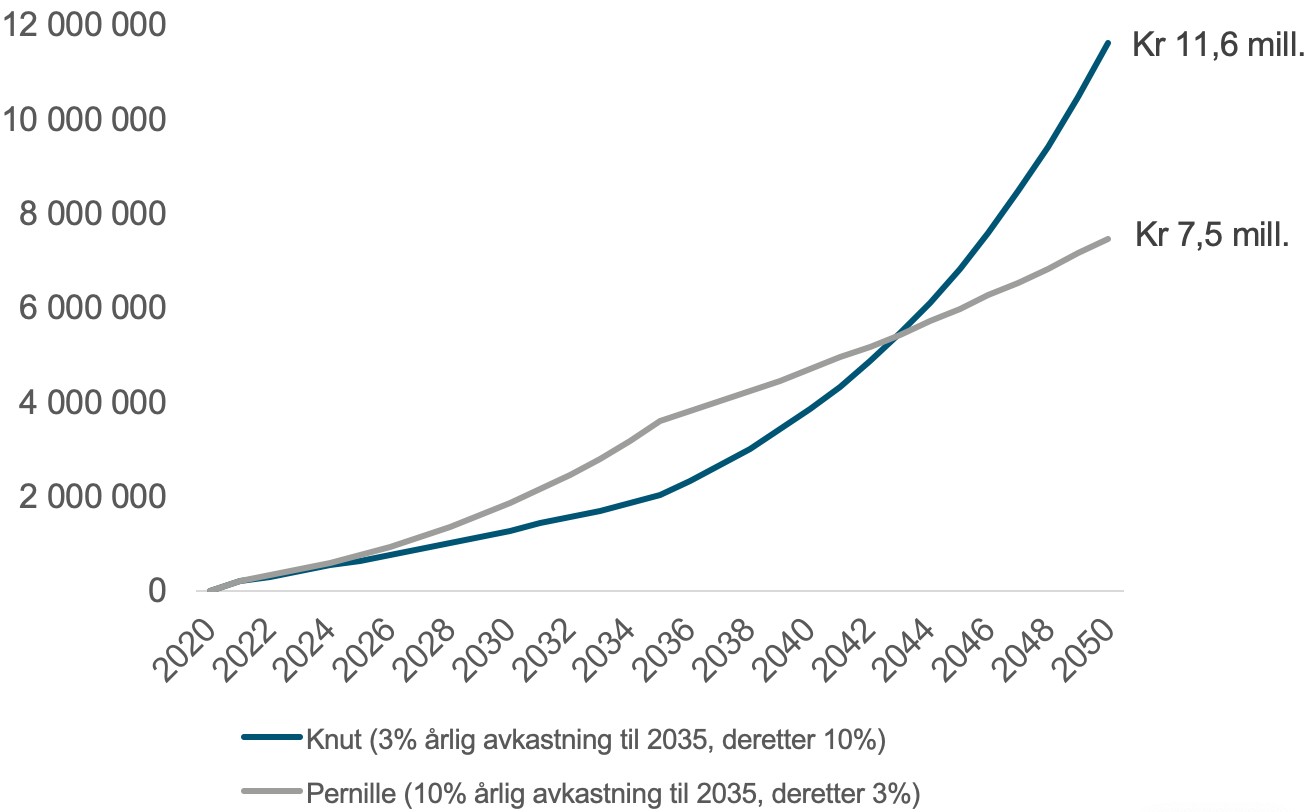

Treg avkastning i starten er bra for yngre investorer

Investorer som er i ferd med å bygge formuen er heller ikke immune mot sekvensiell risiko.

Høy avkastning sent er best når du bygger formuen

Knut og Pernille investerer hver 100 000 kroner i året over en periode på 30 år i en portefølje med aksjefond. De oppnår den samme årlige gjennomsnittlige avkastningen, men:

- Knut oppnår 3 prosent årlig avkastning de første 15 årene og så 10 prosent

- Pernille oppnår 10 prosent årlig avkastning de første 15 årene og så 3 prosent

Pernille oppnår høy avkastning tidlig i investeringsperioden, så verdiene hennes vokser raskere enn Knuts fra start. For eksempel har Knut rundt 2 millioner kroner etter 15 år i 2035, mens Pernille har nesten 3,6 millioner kroner – nesten 1,6 millioner kroner mer.

Etterhvert som Knut treffer perioden med høyere avkastning, og Pernille går inn i en periode med lavere avkastning, trekker han ifra. Allerede i 2043 har Knut tatt henne igjen, og i 2050, etter 30 år, har Knut rundt 11,6 millioner kroner.

Det er cirka 4,1 millioner kroner mer enn Pernille, som endte med 7,5 millioner kroner. Den årlige gjennomsnittlige avkastningen var den samme. Likevel ble det mye mer på Knut fordi han hadde et betydelig beløp investert da perioden med høy avkastningen kom.

Her ser du hvordan 100 000 kroner investert i aksjefond over en periode på 30 år kunne utviklet seg a) når avkastningen var lav de første 15 årene og så høy, og b) høy de første 15 årene og så lav.

Slik håndterer du sekvensiell risiko

Du kan dessverre ikke kontrollere i hvilken rekkefølge avkastningen skal komme. Det betyr likevel ikke at du er maktesløs. Nedenfor har du tips til hva du kan gjøre for å ikke bli rammet for hardt av sekvensiell risiko, hvis du skulle være uheldig.

Når det er tid for å bruke av pengene

Tilpass uttakene etter markedsforholdene: Du kan tilpasse deg i perioder med lav avkastning ved å redusere beløpet du tar ut. Eller kanskje til og med stoppe uttakene i perioder med børsfall? Fordelen er at det forlenger levetiden til porteføljen din. Ulempen er at du kan måtte kutte levekostnadene dine i perioder med lav avkastning.

Ha kontanter i bakhånd: Du kan også sette av et beløp på bankkonto som du trekker på i perioder med børsfall. Pengene tar du fra andelen rentefond i porteføljen din. Fordelen med penger på bok kan være at du sover bedre. Ulempen er at avkastningen blir lavere, og dermed vil porteføljen din sannsynligvis ikke vare like lenge som om du var fullt investert.

Ta ned risikoen: En annen mulighet er å ta ned risikoen. Det vil si å øke andelen rentefond i forhold til aksjefond, før du begynner å gjøre uttak fra porteføljen din. Fordelen er at du ikke blir like utsatt for svingningene i aksjemarkedet. Ulempen er at avkastningen også vil bli mindre slik at du kanskje ikke kan ta ut like mye som du først planla.

Når du bygger formuen

Ha en fleksibel plan for pengene dine: Det handler om planlegging og en dæsj tålmodighet. For eksempel kan du bøte på lav avkastning i en periode ved å øke beløpet du investerer i måneden. De ekstra kronene vil gi avkastningen mer penger å jobbe med, og slik kan du kompensere for en periode med lavere avkastning i fremtiden.

Planlegg for lavere avkastning: Vær konservativ i avkastningen du forventer og planlegg ut i fra det, så får du heller bli positivt overrasket hvis du får mer. Hvis du forventer at aksjemarkedet skal gi 20 prosent i året vil du nok bli skuffet. Senker du i stedet listen og planlegger for 5-6 prosent, øker du sjansen for å nå målene dine betraktelig.

Kjøp ekstra ved børsfall: Ha som regel at du kjøper ekstra når aksjemarkedet faller. Når du kjøper fondsandeler under et børsfall får du fondsandeler til en rimeligere penge enn før. Dermed vil du raskere kunne hente igjen fallet. Du får ekstra god avkastning når det snur opp igjen, og samlet vil avkastningen bli høyere enn om du ikke gjorde noe.

For å oppsummere: Høy avkastning fra start er best når du skal bruke av pengene dine. Hvis du holder på å bygge formuen vil du ha lav avkastning først, og så høy når du har mer penger. Men slik blir det ikke alltid. Da er det flott å vite at du kan gjøre grepene ovenfor for å redusere sjansen for å bli rammet for hardt.