Bør du velge aktivt forvaltede fond eller indeksfond? Her forklarer vi hvorfor det er feil sted å starte og hva du bør tenke på først.

Enkelte tror at valget mellom aktivt eller passivt forvaltede fond er den viktigste beslutningen de kan gjøre for pengene sine. Men det blir å starte i feil ende. For dette med hvorvidt det er lurest å velge aktive fond eller passive indeksfond handler i bunn om fondsvalg.

Det er selvsagt noe du bør vurdere når du lager din egen portefølje med fond.

Men før du kommer så langt bør du tenke på:

- hva ønsker du å oppnå med pengene dine?

- hvor lenge er det til du skal bruke pengene?

- hvor store svingninger er du komfortabel med?

Svarene dine her avgjør om aksjemarkedet i det hele tatt er riktig sted for deg og pengene dine. Når du vet dette kan du lage den overordnede strukturen for porteføljen din. Det vil si en rettesnor for hva du skal investere pengene dine i, og hvor mye.

Først da vet du nok til å bruke tid på fondsvalg og dette med aktiv og passiv fondsforvaltning.

Samtidig er det andre valg som har mer å si for hvilken avkastning du kan forvente på pengene dine. Som hvor stor andel av porteføljen du velger å ha i aksjefond i forhold til rentefond, og at du faktisk greier å holde deg til planen og være langsiktig investert.

Det er derfor lurt å ta dette i riktig rekkefølge.

Hva er aktiv og passiv fondsforvaltning?

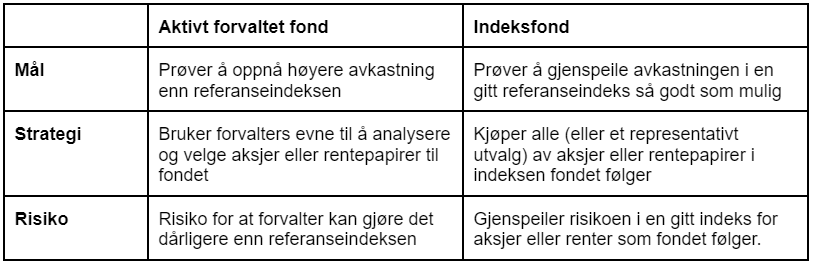

Aktiv og passiv fondsforvaltning er to måter å forvalte fond på. Men hvordan forvalteren velger investeringer til fondene og følger dem opp er veldig forskjellig.

Aktivt forvaltede fond

Aktivt forvaltede fond har som mål å slå en gitt referanseindeks, som Hovedindeksen på Oslo Børs. Her vil forvalteren prøve å finne de beste selskapene innenfor rammene av fondets strategi og mandat. Det innebærer å lage egne analyser, trekke på fagkunnskap og erfaring.

Passivt forvaltede fond

Passivt forvaltede fond er indeksfond, hvor målet er å gjenspeile avkastningen i en gitt referanseindeks. Vi kaller indeksfond “passive” da forvaltningen ofte handler om å kjøpe de samme selskapene og like mye som i indeksen et fond følger, eller et representativt utvalg.

Her ser du hvordan aktivt forvaltede og passive fond er forskjellige i hva de søker å oppnå, hvordan det skal skje og risiko.

Hva betyr egentlig mest for avkastningen din?

Hvilken fordeling du har valgt av aksje-og rentefond i porteføljen din er ikke det mest “sexy” samtaleemnet over en middag med venner. Men det er faktisk det ene valget som har mest å si for hvilken avkastning (og risiko) du kan forvente over tid.

Hvilke typer investeringer, som aksjer og renter, du velger og hvordan du vekter dem i en portefølje kan forklare så mye som 94 prosent av variasjonen i avkastningen, ifølge en studie. Aksjeplukking og markedstiming stod derimot kun for henholdsvis 4 prosent og 2 prosent.

Hvorvidt du velger et aktivt forvaltet aksjefond eller et indeksfond for globale aksjer i porteføljen din er derfor ikke hvor slaget står.

Bare se her.

Fordelingen av aksje- og rentefond er viktigere

Si du investerte en million kroner i desember 2007. Du valgte en 50/50 fordeling mellom et globalt aksjefond og et rentefond som investerer i norske statsobligasjoner.

15. september 2008 gikk investeringsbanken Lehman Brothers konkurs, og frykten skjøt gjennom finansmarkedene.

I løpet av 2008 og frem til 9. mars 2009 falt aksjefondet mer enn 50 prosent! Eide du kun aksjefond ville investeringen din vært redusert med over en halv million kroner. Men du hadde halvparten i rentefond, og var derfor ikke ned mer enn rundt 250 000 kroner.

Ti år og et par måneder senere var investeringen din opp nesten 80 prosent til omtrent 1,78 millioner kroner. Andelen rentefond bidro til lavere avkastning, men mindre svingninger. Aksjefondet derimot steg

rundt 110 prosent – mer enn en dobling i samme periode.

Dette viser hvor mye andelen aksjefond kan bety for hvilken avkastning og risiko du kan forvente.

![Her ser du utviklingen på fem porteføljer med forskjellig fordeling av aksjefond (MSCI World) og rentefond (statsobligasjonsindeksen ST4X) fra 2008 til 2018.]](https://blogg.odinfond.no/assets/avkastning-ulike-fordelinger-aksjer-renter-2008-2018.png)

Her ser du utviklingen på fem porteføljer med forskjellig fordeling av aksjefond og rentefond over tid.]

Atferden din har også mye å si

Du må ta litt risiko for å kunne se pengene dine vokse, eller i det minste for å bevare kjøpekraften.

Det er spesielt viktig nå som inflasjonen er høy.

Men tar du for mye risiko øker sjansen for at du gjør noe dumt, som å selge aksjefond i panikk neste gang børsene faller. Flere brant seg på det under børsfallet i februar og mars 2020, og gikk dermed glipp av hele eller deler av børsoppturen som fulgte.

Hold på slik, og du kan gå glipp av mye penger – eller til og med tape dem!

Det gjelder derfor å finne den riktige balansen mellom forventet avkastning og risiko, så du greier å være investert over tid.

Ingenting hjelper om du ikke greier å styre atferden din!

To tanker i hodet på en gang

Tro ikke at et fond er riktig for deg kun fordi det er et indeksfond. Utvalget er stort, og indeksfond kommer med forskjellige referanseindekser. Avkastningen og risikoen avhenger av indeksen fondet følger, så det er viktig å forstå hva som passer deg.

Du er også garantert å få lavere avkastning enn “markedet” med indeksfond.

Samtidig er det ikke nødvendigvis noe kvalitetsstempel at et fond er aktivt forvaltet heller. Flere aktive fond sliter med å levere meravkastning. Det er derfor viktig å vite hva du skal se etter for å finne gode aktivt forvaltede fond, som gir deg best sjanse til å oppnå det du ønsker.

Fokusér på det som betyr mest for avkastningen din først

Det som teller mest for deg er at du ender med nok penger til å nå målene dine.

For å komme dit må du eie tilstrekkelig aksjefond i forhold til rentefond. Det er nødvendig for at du skal ha god sjanse til å oppnå avkastningen du trenger. Samtidig kan du ikke ta høyere risiko enn at du greier å være investert heller – og ikke selger så fort børsene faller ti-tjue prosent.

Hvorvidt du gjør dette med aktivt forvaltede fond, indeksfond eller en kombinasjon, avhenger av deg og dine behov og hva du tror på.

For å oppsummere: Hvorvidt du velger aktivt forvaltet fond eller indeksfond er ikke det som betyr mest for avkastningen din. Det blir også å starte i feil ende, da det er andre ting du bør tenke gjennom som er viktigere for avkastningen din før du kommer så langt.