Boligprisfallet har sendt egenkapitalen til de som investerte i utleiebolig før påske ned. Ingen vet hva som vil gjøre det best fremover. Du bør derfor sikre deg ved å eie ulike typer investeringer.

Boligmarkedet har falt nesten ti prosent fra toppen. Hvis du investerte i utleiebolig med 80 prosent belåning før påske i år, så har du tapt halve egenkapitalen. Egenkapital er pengene banken krever at du stiller med ved boligkjøp. Det betyr at om du gikk inn med kr 700 000,- ved kjøp av utleiebolig til kr 3,5 millioner før påske, så har kr 350 000,- forduftet per i dag.

Har du kjent på det tapet?

Ingen skulle jo kunne tape penger på å investere i utleiebolig.

Ikke noe feil med fysisk eiendom, men da må du forstå risikoen. Dessverre har oppgangen siden 1993 blendet mange, og tanken på risiko har vært fraværende – i hvert fall frem til nå. Mange har dermed lagt formuen i hendene på boligmarkedet.

Heldigvis kan du sikre deg ved å spre pengene på ulike typer investeringer.

Utleieboligen til Jan er ned kr 350 000,- siden påske

Møt Jan.

Før påske i år investerte han i en 40 kvadratmeter stor 2-roms utleieleilighet på Grunerløkka i Oslo for kr 3 500 000, inkludert dokumentavgift. Han betalte derfor ikke mer enn 20 prosent (kr 700 000) av kjøpesummen i egenkapital, selv om boligen skal leies ut.

Resten lånte han av lokalbanken.

Utleieboligen kan leies ut for kr 144 000,- i året.

Samtidig må han regne med at leiligheten vil stå tom i kortere perioder, som ved bytte av leietakere. Hvis boligen er utleid 90 prosent av tiden, blir leieinntekten kr 129 600 årlig. I tillegg kommer kostnader til vedlikehold, fellesutgifter og renter til banken.

Regnestykket:

(+) Leieinntekt: kr 129 600

(-) Felleskostnader: kr 21 600

(-) Vedlikehold (0,5 % av boligens verdi årlig): kr 17 500

(-) 24 prosent skatt på leieinntekter (kr 90 500 x 0,24): kr 21 720

(-) Rentekostnader (kr 2,8 mill. til 2,5 prosent) etter skattefradrag: kr 53 200

Han sitter da igjen med omtrent kr 15 580 årlig i inntekt fra utleieboligen etter kostnader og fradrag årlig. Uten prisstigning gir det omtrent 2 prosent avkastning på egenkapitalen. Jan er derfor avhengig av en pen prisstigning for at boliginvesteringen skal stå i forhold til risikoen.

Fallet i boligprisen gjør at investeringen i utleiebolig surner

Jans utleiebolig var i september ned omtrent 10 prosent eller kr 350 000 siden april. Som du ser, så har halvparten av pengene han betalte inn forduftet. Det går utover avkastningen på egenkapitalen, som nå er ned fra 2 prosent til nesten – 50 prosent for året.

Prisfallet utgjør over 20 år med leieinntekter etter skatt og fradrag.

Da tar det lang tid å hente seg inn.

Å investere i utleiebolig har høy risiko

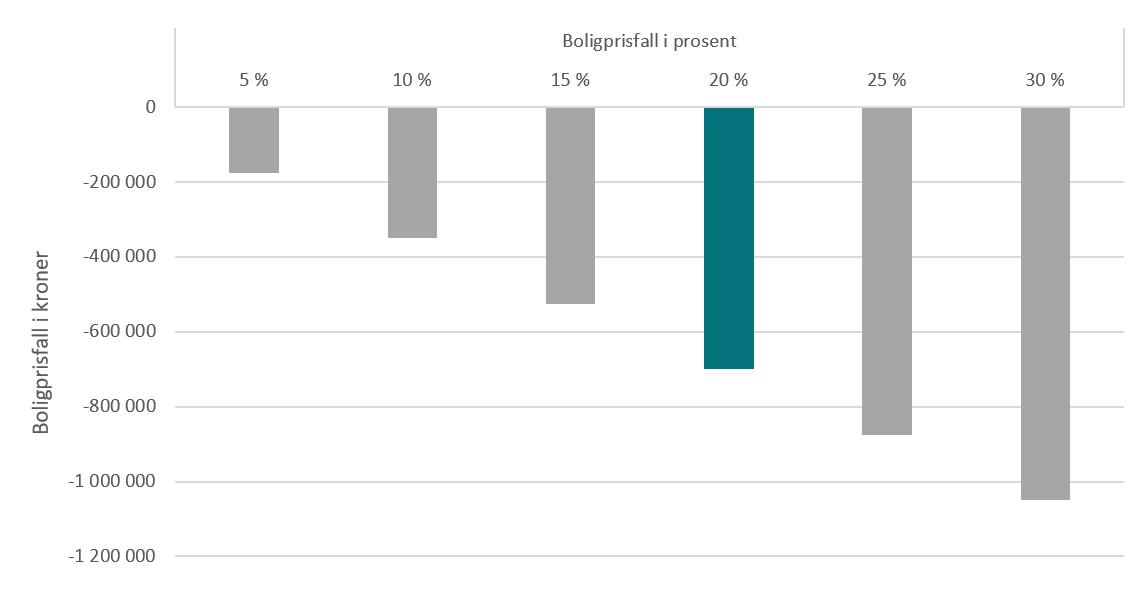

Diagram: Verditap i kroner ved ulike prisfall i prosent på en leilighet kjøpt for kr 3,5 millioner.

Ikke noe feil å investere i utleiebolig, men da må du være klar over risikoen. Belåning gjør det mulig å tjene gode penger, men det øker også risikoen for å tape egenkapitalen.

Bare se på Jan.

Plutselig var halve egenkapitalen hans borte.

Hvis fallet fortsetter, si ned 20 prosent fra hva utleieboligen ble kjøpt for, så vil egenkapitalen hans på kr 700 000 i utleieboligen være borte. Da er det kjedelig å ha alle pengene låst her.

Nordmenn elsker eiendom

Vi nordmenn eide bolig for hele kr 5 629,2 milliarder i 2015, hvorav kr 5 046 milliarder i egen bolig og kr 583,2 milliarder i utleieboliger og hytter.

Derimot har vi bare kr 158,4 milliarder i rente- og aksjefond.

“Oljefondet” ønsker ikke mer enn 7 prosent i eiendom

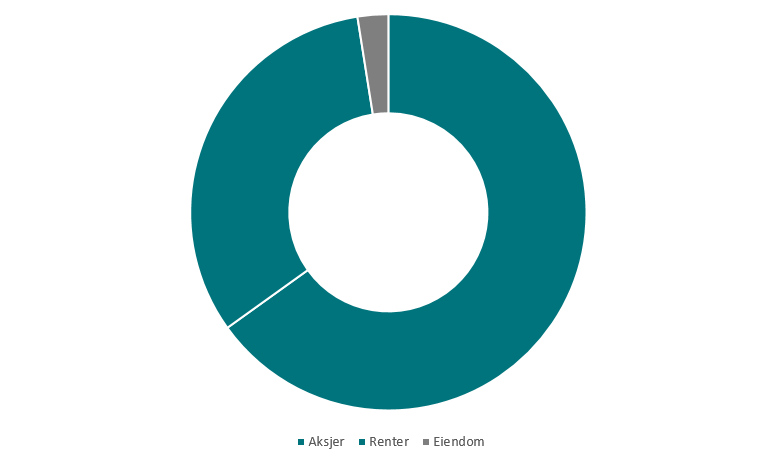

Til sammenligning hadde Statens Pensjonsfond Utland, populært kalt “oljefondet”, kun 2,5 prosent av pengene i eiendom per 30 juni 2017. De holder riktignok på å kjøpe seg opp, men grensen for eiendom i porteføljen er satt til 7 prosent.

Resten er i renter og aksjer.

De har riktignok store beløp å investere, men ta med deg tanken om å fordele pengene på flere typer investeringer.

Fondet er nemlig ikke satt sammen som det er for moro skyld.

Diagram: Hva “oljefondet” eier per 30 juni 2017 (kilde: Norges Bank).

Fordel pengene på flere typer investeringer

Det er lett å investere for mye av formuen i utleiebolig. Kanskje ikke rart, da boligprisene har steget siden 1993. Det tegner et bilde av utleiebolig som en risikofri investering med høy forventet avkastning, slik flere allerede tror. Lenger fra sannheten kommer du ikke.

Reduser sjansen for å tape penger ved å eie flere typer investeringer

Nærmere kommer du ikke en gratis lunsj. Det handler om å eie ulike investeringer, som ikke svinger for mye i verdi samtidig. Så hvis boliginvesteringen surner, så vil ikke nødvendigvis rente- eller aksjemarkedet gå samme vei, i hvert fall ikke like mye.

Det gjelder å være ydmyk overfor det ukjente. Ingen vet hva slags investeringer som vil gjøre det best i fremtiden. Heldigvis kan du sikre deg ved å spre pengene dine.

Les også: En godt sammensatt portefølje øker sjansen for suksess