De rike har skjønt noe resten sliter med å forstå. Dermed løper de fra middelklassen når det gjelder formue. Her avslører vi en av grunnene til at det skjer.

Aldri har det vært viktigere å investere i aksjer. Aksjer er eierandeler i bedrifter. For de rike drar ifra på formue. Det skjer overalt, også i Norge, men synes kanskje best i USA. Årsaken kan spores tilbake til hva folk putter pengene sine i. Det er nemlig forskjell på hvordan middelklassen og de formuende plasserer pengene sine.

For mens folk flest har brorparten av pengene i en høyt belånt bolig, har de rikeste en betydelig andel av av formuen i aksjer. De tar dermed del i verdiskapningen som skjer i næringslivet. Det slår ut i økte forskjeller. For mens aksjemarkedet kom seg rask etter finanskrisen, hanglet boligmarkedet lenge. Dermed dro de rikeste ytterligere i fra.

La oss nå se hvordan de rike drar i fra formuesmessig. De topp ti mest formuende husholdningene har skjønt noe resten sliter med å forstå.

De med stor formue drar i fra resten

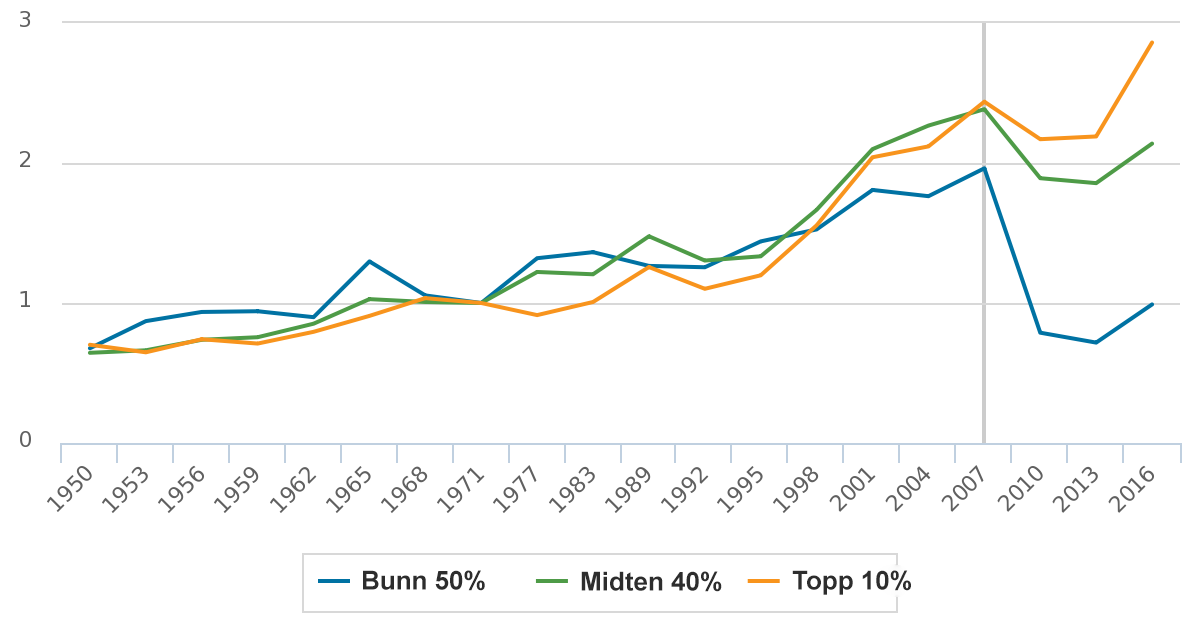

Siden Finanskrisen i 2007-09 har de topp ti mest formuende husholdningene i USA dratt fra resten på formue.

Hvordan kan det ha seg?

Utviklingen i aksje- og boligmarkedet styrer mye av hvordan formue fordeles i USA, ifølge en studie fra Federal Reserve Bank of Minneapolis. Mens de rike eier mye aksjer, både unoterte og børsnoterte, har middelklassefamiliene formuen i en belånt bolig. Siden forskjellene holder seg, påvirker det utviklingen i formue for den enkelte husholdning.

Diagram: Grafene viser vekstraten for ulike typer husholdninger i USA fra 1950 til 2016. Den blå linjen er de 50 prosent fattigste, den grønne er middelklassen og den oransje er de 10 prosent rikeste. Alle tidsseriene er indeksert til 1 i 1971, og den vertikale linjen viser Finanskrisen (kilde: Minneapolis Fed).

Boligprisene dro med seg middelklassens formue ned i fallet

Joda, boligpriser kan falle. Når de kollapset i USA, førte middelklassens høyt belånte boliger til store tap i formue. Sånn er det med belåning. Det gir ekstra gevinst i oppgangstider, men når det snur får du en dobbel-smell. I motsetning til boligmarkedet kom aksjemarkedet seg raskt på bena og sendte aksjeverdiene rett opp.

Resultatet ble den største økningen i formuesulikhet siden andre verdenskrig.

Årsaken ligger i hva de putter pengene sine i

Du kan dele befolkningen inn i tre grupper:

Arbeidere (bunn 50 prosent): Dette er de som har minst. Egen bolig, biler og lignende utgjør mer enn 80 prosent av verdiene. Aksjer er det lite av. Boliglån er den vanligste formen for gjeld, men de har også mye annen gjeld, som studielån, og er høyt belånt.

Middelklassen (midten 40 prosent): To tredjedeler av formuen er bolig, biler og lignende. Selv om de eier noe aksjer er det snakk om under 5 prosent av formuen. I tillegg har de noe fond i pensjonsplanene fra arbeidsgiver. De har også en god porsjon boliglån.

Formuende (topp 10 prosent): Disse skiller seg fra resten. Mesteparten av formuen består av aksjer, som er eierandeler i bedrifter, unoterte så vel som børsnoterte. Bolig utgjør her en liten andel av den samlede formuen og de har lite lån.

De rike har skjønt noe resten sliter med å forstå

De formuende eier en del aksjer. Når du eier aksjer tar du del i verdiskapningen som skjer i næringslivet. Da blir du rikere når selskapene du eier aksjer i går bra. Du har rett på en andel av overskuddet og aksjene kan øke i verdi om selskapene drives godt.

Så når næringslivet går bra og børsene stiger, bli aksjonærene rikere. Aksjemarkedet har høyere forventet avkastning enn bolig over tid. Dermed vil de som har en betydelig del av formuen i aksjer over tid trekke i fra de som ikke har det.

Høy risiko å putte alle pengene i bolig

Middelklassen og arbeiderne derimot setter nesten alle pengene i bolig. Utover bolig, som kan forventes å utvikle seg på linje med prisstigningen, eier de lite som vil øke i verdi. Biler og sånt er du garantert å tape penger på. Dermed er formuen deres prisgitt utviklingen i boligprisene. At de er høyt belånt gjør det enda mer risikabelt.

Snakk om å legge alle eggene i en kurv!

Les også: Det er risikabelt å satse alle pengene på ett kort

Hvordan står det til i Norge?

Det står ikke bedre til her hjemme.

De 10 prosent rikeste husholdningene eier omtrent halvparten av verdiene. Sånn har det vært siden 2010. Det er ingen grunn til å feire. For den jevne nordmanns formue er like dårlig spredt som amerikanernes. Ikke bare strider det med gode råd om å ikke legge alle pengene i en kurv, men det gjør oss også utsatt ved langvarig fall i boligmarkedet.

Les også: Å investere i utleiebolig er mer risikabelt enn du tror

Nordmenn elsker bolig

Du elsker sannsynligvis bolig. Vi nordmenn eide nemlig bolig for vanvittige 6 138 milliarder kroner i 2016, hvorav 5 508 milliarder i egen bolig og 629 milliarder i utleieboliger og hytter. Derimot har vi bare 171 milliarder kroner i rente- og aksjefond.

Det er langt fra en balansert portefølje (som burde være målet for de fleste).

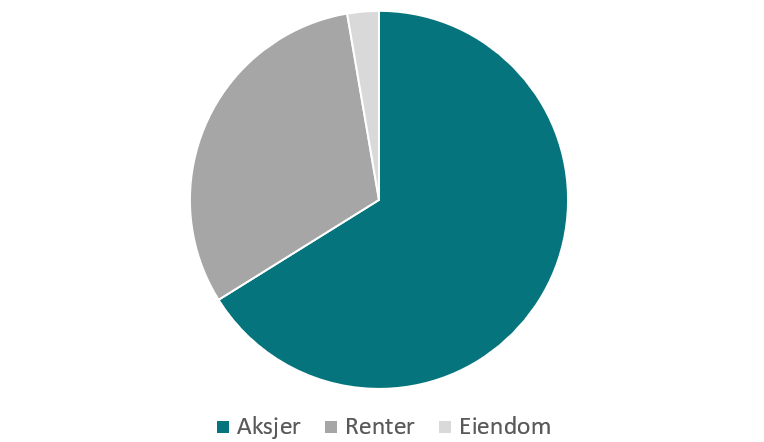

Til sammenligning hadde Statens Pensjonsfond Utland, “oljefondet”, kun 2,7 prosent av pengene i eiendom per 31 mars 2018.

De holder riktignok på å kjøpe seg opp, men grensen for eiendom er 7 prosent.

Resten er i renter og aksjer. De har riktignok store beløp å investere, men ta med deg tanken om å fordele pengene på flere typer investeringer.

Fondet er ikke satt sammen som det er for moro skyld.

Diagram: Hva “oljefondet” eier per 30 juni 2017 (kilde: Norges Bank).

Gjør som “oljefondet” og invester i aksjer

De rike drar ifra på formue. Heldigvis kan du gjøre noe for å henge med. Ved å gjøre gode valg med pengene dine, gjør du deg mindre utsatt for en smell i boligmarkedet, som vi så i USA under Finanskrisen. Det handler om å forbruke mindre enn du tjener, ikke kjøpe den dyreste boligen og ta del i verdiskapningen i næringslivet ved å investere i aksjer.

Ikke gjør som den amerikanske middelklassen

Selv om banken sier du kan låne 4 millioner kroner er ikke det synonymt med at det er en god idé. Boligprisene i USA falt nesten 30 prosent fra 2007 til 2012. Satt du med en høyt belånt bolig da fikk du en dobbel-smell. Sånn er det med belåning. Hvis du i tillegg mistet jobben, og det var familiens eneste inntekt, kunne du ha mistet alt.

Husk derfor å investere i aksjemarkedet også – det gjør du best med fond. Da tar du del i verdiskapningen som skjer i næringslivet, og som aksjonær får du en andel av denne, akkurat som de rikeste.

Hei Vance,

Takk for kommentar!

Mange har dessverre lignende erfaringer fra å investere i enkeltaksjer.

Skal en først eie aksjer er gjerne fond en bedre løsning. Siden pengene da fordeles på flere aksjer, rammes du ikke for hard dersom for eksempel en aksje ikke skulle gå som planlagt. Svingningene blir også mindre, men du kan likevel forvente god avkastning på pengene dine.

Sånn sett er fond en tryggere og bedre måte å eie aksjer på enn å investere direkte i enkeltaksjer på egen hånd.

Les mer om fond her: https://blogg.odinfond.no/fond-bevare-formue

Hei .

Ikke alt dere skriver her stemmer , at det er aksjer som er det beste alternativet bestandig .Jeg var inne I selskaper som Reno Norden , som jeg ble sterkt anbefalt av en av våre store banker . Det ble en heller dårlig investering , konknkurs .

Mye pga ,udugelig ledelse , som ikke kunne regne kontrakter .

Så har vi Northland gruveselskap , som jeg også ble anbefalt , det ble innvestert noe helt vanvittig I dette selkapet av mange investorer som ble «lurt » mener jeg . Det ble handlet lastebiler Scania med henger , med logo på , husker ikke hvor mange , men det var veldig mange .Ny laste terminal I Narvik havn , og omlastnings termina fra Lastebil til tog , før transpoert til Narvik .

Direktøren tok sin fallskjerm og forsvant før båten sank . Alt gikk konk her også . Og begrunnelsen var dårlige malmpriser osv osv . Hvem skodde seg på dette ? Trenger vel ingen krystallkule for og skjønne at dette ikke kun var på grunn av dårlige malmpriser I Kina .

Så aksjer er ikke bestandig så bra uansett anbefalinger fra såkalte forståsegpåere / banker osv .

Men ja , om man er heldig og slipper unna «kjeltringene» eller er på den «rette «siden av bordet ..så er det meget lukrativt .