Hvordan øke pensjonen din uten å spare mer? Og hvorfor bør du øke aksjeandelen i pensjonssparingen din? Disse tipsene gir deg et bedre liv som pensjonist.

Med den nye pensjonsreformen fra 2011 må alle ta ansvar for egen pensjon. Det er ikke så vanskelig som du tror, og med små og smarte grep kan du få mye mer å leve av når du skal nyte fruktene av et langt arbeidsliv. I mange tilfeller behøver du ikke engang å spare mer – ofte er det nok å endre måten du sparer på.

Pensjon er noe de færreste av oss vil tenke på. Vi vil jo leve her og nå. Men hvis du ikke gjør noe med pensjonen din i dag, er det ikke sikkert du vil få noe å leve av den dagen du slutter å jobbe.

Spare- og investeringsøkonom i ODIN, Victoria Terjesen, har derfor samlet sine beste råd for at du skal leve godt når du blir pensjonist.

1. Har du innskuddspensjon? Da bør du sjekke prosentandelen

Hvis du jobber i det offentlige har du ytelsespensjon. Jobber du i det private er det stor sannsynlighet at du har eller får innskuddspensjon, da ytelsespensjon er veldig dyrt å opprettholde.

Forskjellen på disse er at ytelsespensjonen skal utgjøre en bestemt prosent av sluttlønn. Den er gjerne på mellom 50 til 70 prosent og varer ofte livet ut. Med innskuddspensjon setter arbeidsgiveren din av en viss prosentandel av lønnen din årlig. Det kan være alt fra to til 18,1 prosent. De aller fleste ligger på to prosent, så her gjelder det å følge med for å vite hva du får.

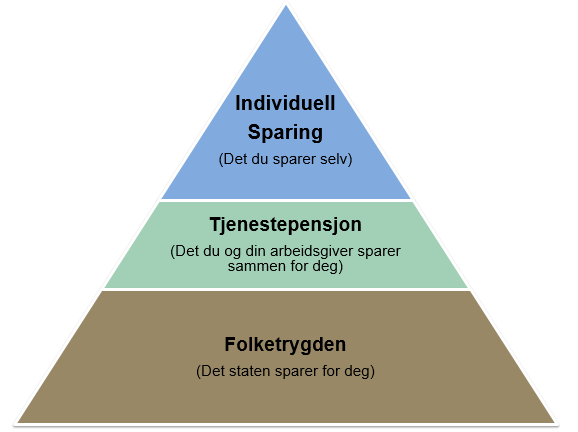

Pensjonspyramiden er nemlig bygget opp slik at du får litt fra folketrygden, litt fra arbeidsgiver, og så må du selv spare resten. Hvis tjenestepensjonen din er innskuddsbasert er det høy sannsynlighet for at du har en dårlig minimumsordning. Da gjelder det at du sikrer egen sparing til pensjon. Dette er for de fleste langsiktig sparing, og gjøres derfor best i aksjefond. Tåler du å binde pengene kan individuell pensjonssparing (IPS) være tingen for deg.

Bildetekst: Pensjonspyramiden.

Når du bytter jobb er du opptatt av hva du får i lønn. Vel så viktig er å se hvilke pensjonsbetingelser du får – det er det som er lønnen din i fremtiden.

2. Har du samlet pensjonskapitalbevisene dine?

Pensjonskapitalbevis er oppspart pensjon fra tidligere arbeidsgivere hvor du har hatt innskuddspensjon. Det vil si at har du hatt flere arbeidsgivere, så har du flere pensjonskapitalbevis. Så lenge du er ansatt er det arbeidsgiver som betaler gebyrer knyttet til pensjonssparingen din, men når du slutter i jobben er det du selv som betaler for administrasjon og forvaltning av bevisene.

I Norge forvaltes det ifølge tall per 31. mars 2017 over 61 milliarder kroner i pensjonskapitalbevis. Dette er god butikk for pensjonsselskapene, og mange av dem tar seg godt betalt. Når du bytter jobb må du selv passe på, siden gebyrene kan tredoble seg over natten.

De seks største selskapenes administrasjonsgebyrer på pensjonskapitalbevis ligger i snitt på ca. 390 kroner. Disse pengene tas fra pensjonskontoen din. Hvis du har 10 000 kroner i ett bevis, så betaler du 3,9 prosent bare i gebyrer. I tillegg må du betale for forvaltningen, og da spises avkastningen fort opp. Du bør derfor samle pensjonskapitalbevisene på ett sted – da betaler du bare ett gebyr.

3. Hvor er det smart å samle pensjonskapitalbevisene?

Da kan du ta turen til Finansportalen og sammenligne leverandører. Det er viktig at du samler dem hos en som tar lave gebyrer, slik at du ikke blir en melkeku for pensjonsselskapet.

4. Bør du øke aksjeandelen i pensjonssparingen?

De fleste av oss har for lav aksjeandel i forhold til renter på pensjonssparingen. 90 prosent av nordmenn som har innskuddspensjon sitter med 50 prosent renter eller mer, og det blir feil når det gjelder langsiktig sparing.

Valg av risikoprofil, fordelingen mellom aksjer og renter, har mye å si hvor for mye du får når arbeidsgiver sparer til pensjon for deg. Du kan faktisk øke pensjonen uten å spare en krone ekstra.

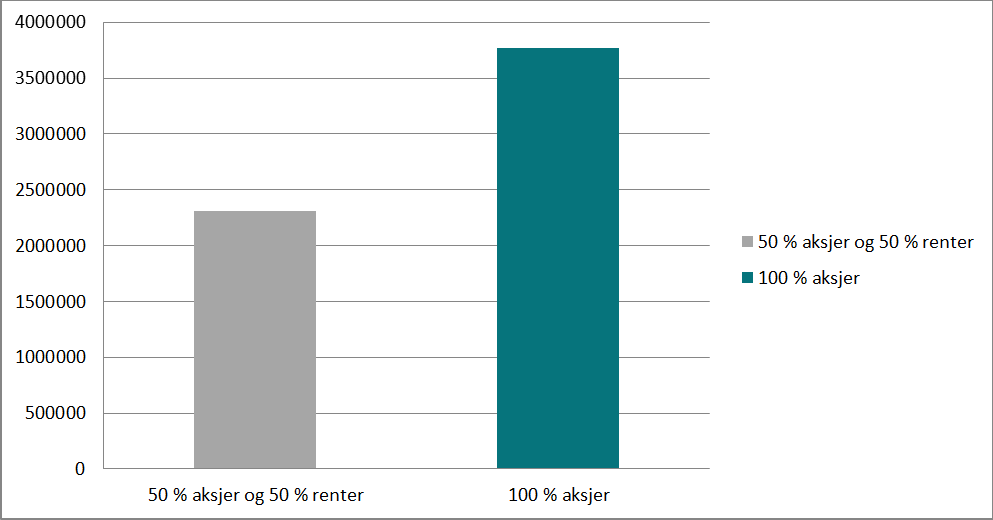

I diagrammet under har vi tatt utgangspunkt i en 30-åring som tjener 500 000 kroner, og at arbeidsgiveren setter av fem prosent til pensjon årlig frem til pensjonsalder. Hvis hun endrer andelen aksjer fra 50 til 100 prosent kan hun ende opp med 1 460 000 mer i pensjon.*

* Forutsetter at arbeidsgiver betaler 5 prosent årlig av bruttolønn på 500 000 kroner i innskuddspensjon over 37 år. Justert for årlig lønnsvekst og inflasjon på 2,5 prosent. Gjennomsnittlig årlig avkastning for kombinasjonsfond med 50 prosent aksjer og 50 prosent renter og 100 prosent aksjer er henholdsvis 5 prosent og 7,5 prosent.

5. Jo tidligere du begynner å spare til pensjon, desto bedre

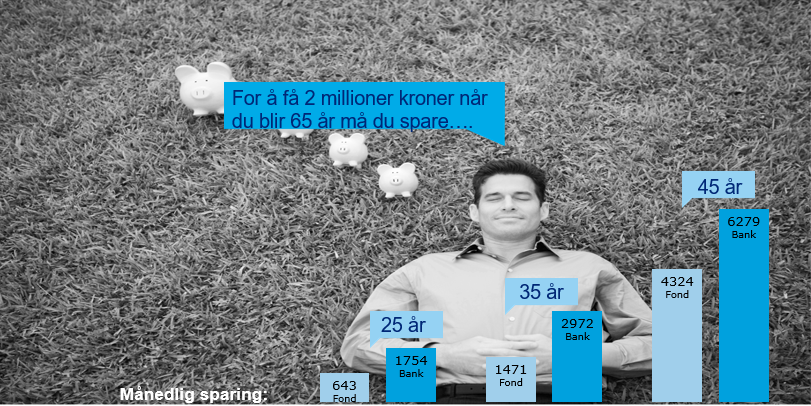

Hvor mye du må spare til pensjon avhenger av når du begynner. Som du ser nedenfor – hvis målet er å ha to millioner kroner i oppsparte midler som 65-åring, kan du fra og med du er 25 år spare enten 643 kroner i fond eller 1 754 på bankkonto i måneden. Utsetter du sparingen til du blir 45 år må du hver måned spare enten 6 279 kroner i bank eller 4 324 i fond.*

* Forutsetter 8 prosent gjennomsnittlig årlig avkastning i aksjemarkedet og 4 prosent årlig avkastning i bank. Historisk avkastning er ingen pålitelig indikator for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutviklingen, forvalters dyktighet, risiko ved investeringen samt kostnader ved tegning, forvaltning og innløsning. Avkastningen kan bli negativ som følge av kurstap (fotokreditt. SpareBank 1).

6. Å spare til pensjon i bolig eller satse på arv er risikosport

Mange tenker at de sparer til pensjon i boligen. Når alt kommer til alt har du fire valg når det gjelder bolig:

- Beholde boligen, men da blir det ikke noe til pensjonen.

- Selge huset og kjøpe leilighet, men ulempen er at leilighet gjerne er dyrere enn hus.

- Selge det du har og leie, men dette sitter langt inne for folk flest.

- Ta opp lån på boligen, men så viser det seg at når inntekten halveres er det begrenset hva banken er villig til å låne ut.

Dette gjør at det å spare til pensjon i bolig er risikofylt.

De fleste tror også de kommer til å arve, men veksten på seniorlån øker kraftig – flere og flere dør med mye gjeld fordi de ikke har spart nok til pensjonisttilværelsen. Så det gjelder å stå på egne ben og ikke håpe at andre skal ordne opp for deg.

7. Hvor mye bør du spare for å få et godt liv som pensjonist?

Det første du bør gjøre er å logge deg på Min pensjon på NAV. Da vil du få oversikt over alt du har fra pensjonsleverandører, folketrygden og så videre. Min pensjon kan også fortelle deg du hva du kan forvente å få som pensjonist. Når du har lagt inn tallene vil du fort se at inntekten kan mer enn halvere seg.

Si du har en lønn på 600 000 kroner. Da kan du ikke regne med å få mer enn 300 000 i pensjon, og for mange vil det være for lite. Hvis 400 000 er nok for å opprettholde den tilværelsen du har nå som pensjonist, mangler du 100 000 i året. Hvis du skal være pensjonist i 15 år mangler du 1,5 millioner, som du da må spare på egen hånd. Og det nytter ikke å begynne å tenke på dette når du er 65 år – da er det for sent.

For å se hva du bør spare i måneden kan du bruke ODINs sparekalkulator. Dette kan gi et sjokk, da den viser at man kanskje må øke fra 3 000 til 10 000 kroner. Men før du mister motet finnes det et godt alternativ hvis du er sent ute med sparingen:

For ifølge tall fra Statistisk sentralbyrå har aldersgruppen 45-54 år i Norge i snitt over 200 000 kroner på konto. Det gir deg mulighet til å kickstarte pensjonssparingen ved å sette inn for eksempel 100 000 i aksjefond, for så å spare en månedlig sum.

8. Sparer du langsiktig i banken? Bytt til aksjefond!

Visste du at du taper kjøpekraft på å ha pengene på konto? Det er fordi prisstigningen er høyere enn rentene. Mange synes det er skummelt å spare i aksjefond, fordi de tror de kan tape alle sparepengene. Det er ikke tilfelle. I et aksjefond er det minimum 16 selskaper, og sjansen for at alle skal gå konkurs samtidig er lik null.

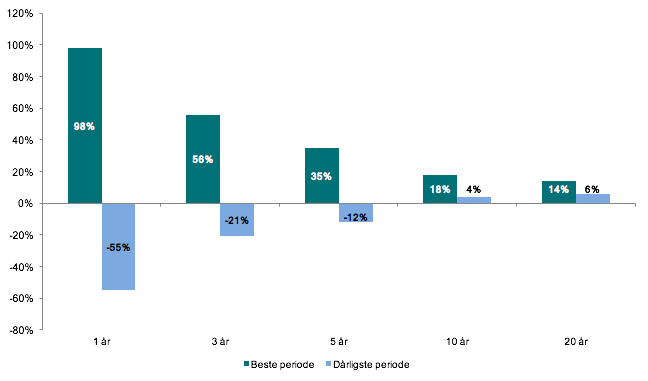

I diagrammet under ser du de beste og dårligste periodene for Oslo Børs mellom 1983 og 2017.

Når du sparer til pensjon har du en lang sparehorisont – gjerne på 20 år eller mer. Selv i løpet av de 20 dårligste årene er avkastningen på seks prosent. Det er hele fem prosent mer enn du får i banken i dag. Risiko har vært nevnt, og som du ser blir risikoen lavere jo lengre du sparer. Det viser at langsiktige investeringer i aksjefond lønner seg.

Når du har funnet ut hvor mye du bør spare er det enkelt å komme i gang med aksjefond. Det er viktig at du holder deg til spareplanen, og tenker at disse midlene er hellige. De skal ikke finansiere ferier og forbruk – de skal gi deg pensjonisttilværelsen du drømmer om.