Det finnes flere ulike måter å investere pengene sine i aksjefond på. Men hvilken er egentlig den beste for deg?

Du kan velge mellom forskjellige strategier når du skal investere pengene dine i aksjefond. Det går i alt fra å investere et beløp hver måned og egne “mekaniske handelsregler” til å følge magefølelsen. Men hvilken strategi er egentlig best for deg?

Du har kanskje hørt at å investere “alt” på en gang i aksjefond vanligvis er best?

Joda, det stemmer.

Samtidig er det en utfordring med dette: Du har sannsynligvis ikke alle pengene du skal investere tilgjengelig her i dag. I stedet vil du få mer å investere etter hvert som du tjener penger.

Grafer som viser hvor mye et beløp ville vokst om du investerte dem er derfor uinteressant. I virkeligheten er det jo nesten ingen som vil oppnå den avkastningen i kroner, siden de investerer flere ganger over tid.

Det er derfor mest relevant å se på strategier for å investere beløp flere ganger i aksjefond, som jo er hva de fleste av oss gjør i praksis.

Her forklarer jeg:

- tre ulike strategier for å investere i aksjefond over tid

- hvilken strategi som er best

- hvorfor det er viktig å gjøre det enkelt om du vil lykkes med aksjefond

Den verste perioden i aksjemarkedet?

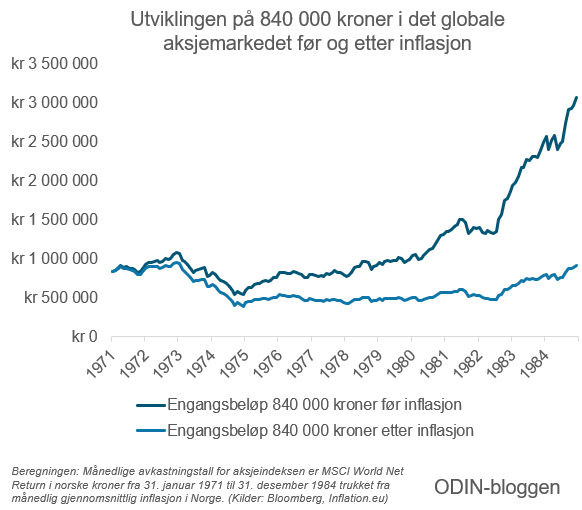

70-tallet og begynnelsen av 80-tallet var et mørkt kapittel i aksjemarkedets historie. Du ser det kanskje ikke med en gang i figuren under? Det er ikke rart fordi 840 000 kroner investert i det globale aksjemarkedet i januar 1971 ville vokst til rundt 3,1 millioner kroner i løpet av 1984.

Men det var før inflasjon.

For husk, inflasjonen var skyhøy i denne perioden. Selv om du tilsynelatende ville mer enn tredoblet pengene, ville du så vidt bevart kjøpekraften når inflasjonen var trukket fra. Det betyr at du i løpet av 14 år så kjøpekraften til pengene dine gå ingensteds.

Jeg bruker derfor denne vanskelige perioden som grunnlag for å sammenligne strategier for å investere i aksjefond.

Her ser du utviklingen på 840 000 kroner investert i det globale aksjemarkedet fra 31. januar 1971 til og med 31 desember 1984 før og etter inflasjon.

1. Investerer et fast beløp hver måned i aksjefond

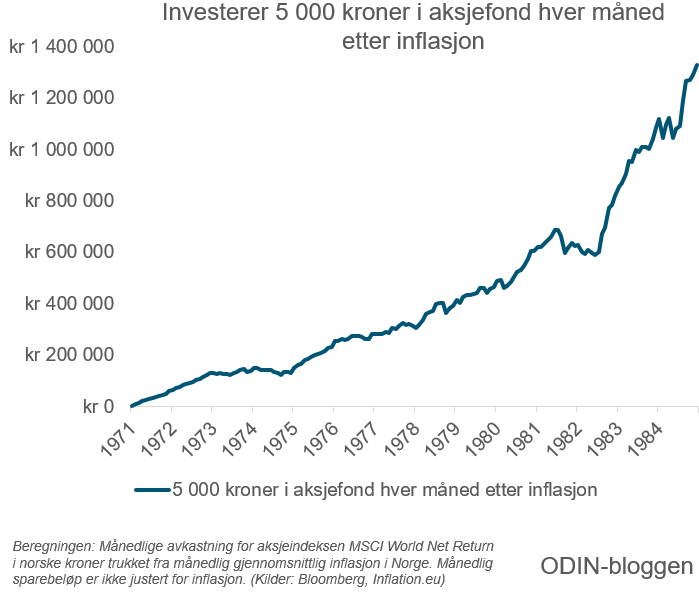

Mange investerer bare et beløp hver måned i aksjefond, og ferdig med det. Det fine med denne strategien er at den enkelt kan automatiseres med en spareavtale, som gjør jobben for deg.

Økte kjøpekraften betydelig

Si du investerte 5 000 kroner den siste dagen i hver måned i et aksjefond, som fulgte utviklingen i det globale aksjemarkedet, fra 29. januar 1970 til 31 desember 1984. Det var en vanskelig tid for investorer med oljekrise, høy inflasjon og et børsfall på rundt 50 prosent.

Men resultatet ble likevel bra.

Samlet investerte du 840 000 kroner, og pengene i aksjefond ville ha vokst til mer enn 1,33 millioner kroner når inflasjonen var trukket fra. Det betyr at pengene dine ikke bare opprettholdt kjøpekraften i denne perioden, men til og med økte den!

Det står i kontrast til om du i stedet hadde investert det samme beløpet i en omgang ved periodens start. I så fall ville du så vidt bevart kjøpekraften til pengene dine. Det er selvsagt bra i en såpass vanskelig periode, men du vil jo helst se verdien av pengene dine vokse?

Her ser du hvordan 5 000 kroner investert på slutten av hver måned i det globale aksjemarkedet ville vokst fra januar 1971 til og med desember 1984.

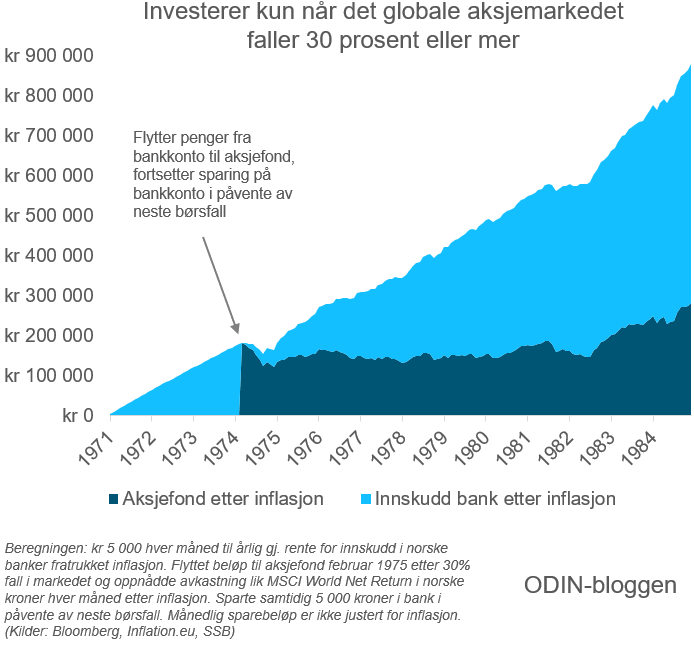

2. Investerer kun når aksjemarkedet faller

Du kan også lage egne regler for når du skal investere i aksjefond, som at du skal kjøpe når aksjemarkedet har falt så og så mye.

Risiko for ikke å investere nok i aksjefond

Si du igjen sparte 5 000 kroner hver måned fra 1971 til og med 1984. Forskjellen nå er at du først investerte i aksjefond når det globale aksjemarkedet var ned 30 prosent. I mellomtiden sparte du på bankkonto og tjente renter.

Du investerte rundt 183 000 kroner i aksjefond, som du hadde spart opp på bankkonto, inkludert renter og etter inflasjon i februar 1975. Frem til desember 1984 vokste fondsinvesteringen til omtrent 280 000 kroner etter inflasjon.

Samtidig fortsatte du å spare 5 000 kroner i måneden på bankkonto, mens du ventet på neste børsfall. Det ble nesten 600 000 kroner i tillegg. Samlet hadde du spart 840 000 kroner, som vokste til omtrent 880 000 kroner når inflasjonen var trukket fra.

Dermed bevarte du så vidt kjøpekraften til pengene dine med denne strategien.

Hva om du ventet til aksjemarkedet var ned 50 prosent?

Ventet du med å investere i aksjefond til det globale aksjemarkedet var ned 50 prosent, ville det blitt rundt 1,04 millioner kroner etter inflasjon. Det er bedre. Men fortsatt dårligere enn om du bare investerte 5 000 kroner hver måned.

Utfordringen her er at store børsfall er sjeldne. For eksempel har fall på 30 prosent eller mer skjedd i gjennomsnitt hvert tiende år. Fall på rundt 50 prosent har vi kun registrert tre av i det globale aksjemarkedet de siste 50 årene.

Faren er derfor at du kan bli sittende med pengene på bankkonto lenge, og da får du ikke med deg avkastningen i aksjemarkedet.

Her ser du hvor mye penger det kunne blitt om du kun investerte i aksjefond når det globale aksjemarkedet var ned 30 prosent fra 1971 til 1984.

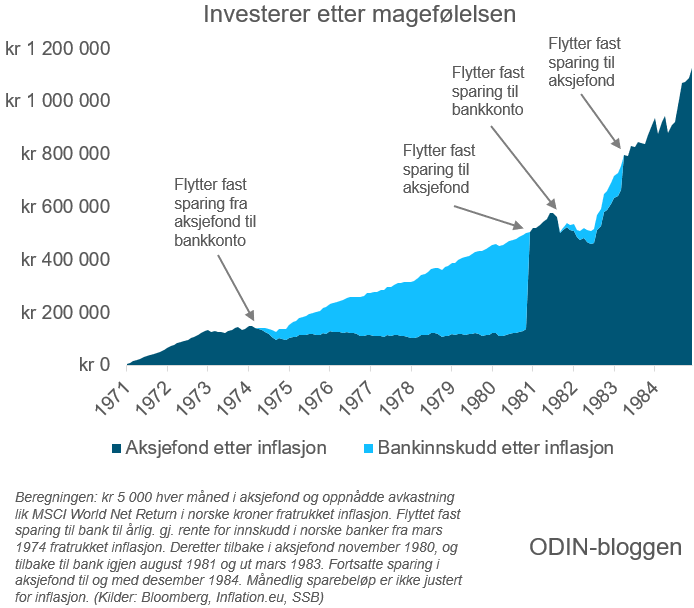

3. Investerer når det “føles lurt”

En annen strategi jeg ser flere bruke er å lytte til magefølelsen. Utfordringen er bare at det er lett å stoppe fondskjøpene når aksjemarkedet faller, da det blir for stressende å kjøpe.

Vanskelig timing

Si du investerte 5 000 kroner hver måned i et aksjefond, som fulgte utviklingen i det globale aksjemarkedet fra januar 1971.

Først gikk det bra.

Men da markedet var ned 30 prosent kom frykten snikende, og du stoppet fondskjøpene i mars 1974. Pengene lot du hope seg opp på bankkonto til børsfallet var over. Men da aksjemarkedet snudde opp igjen kunne du ikke tro det var sant. Du ventet til november 1980 før du flyttet pengene du hadde i banken og sparingen tilbake til aksjefond.

Ni måneder senere falt markedet noen prosent. Det vekket vonde minner, og du stoppet sparingen i aksjefond igjen. Helt til mars 1983 hvor du nok en gang flyttet pengene og sparingen fra bankkonto til aksjefond.

Samlet hadde du da investert 840 000 kroner, som vokste til rundt 1,13 millioner kroner når inflasjonen var trukket fra.

Her ser du utviklingen slik den kunne blitt om du hadde flyttet fondssparingen din mellom aksjefond og bankkonto etter magefølelsen fra 1971 til 1984.

Det enkle er ofte det beste

Du fikk best resultat om du gjorde det enkelt, og investerte et beløp fast hver måned i aksjefond fra 1971 til og med 1984.

Tenk på det.

Selv midt i en av de mørkeste periodene i det globale aksjemarkedets historie, ville du bevart og til og med økt kjøpekraften din betraktelig. Ikke noe fancy, bare 5 000 kroner investert i et aksjefond hver måned, uansett om det globale aksjemarkedet var opp eller ned.

Det er ganske utrolig!

Automatiser fondskjøpene for best mulig avkastning

Ikke glem hvordan hjernen din fungerer.

For eksempel kjenner du tap dobbelt så vondt som det å få en gevinst, og det gjør det vanskelig å handle fornuftig når aksjemarkedet er ned. Det betyr også at det er vanskelig å gjennomføre enhver strategi for å kjøpe aksjefond hvor du må logge deg inn og kjøpe manuelt.

Løsningen er å ta deg selv ut av ligningen. Det gjør du enklest ved å automatisere fondskjøpene dine med en spareavtale. Slik sparer du deg for mye stress og frustrasjon, samtidig som du øker sjansen for å oppnå god avkastning på pengene dine.

Spørsmålet er bare om du vil lytte til meg?

For å oppsummere: Du kan velge mellom flere strategier for å investere i aksjefond. Men det enkle er ofte det beste, og du kommer langt med et fast beløp hver måned i aksjefond. Ikke bare er det en enkel strategi, men den kan også automatiseres. Da sparer du deg for mye stress og øker samtidig sjansen for å oppnå best mulig avkastning.