Det nye koronaviruset knakk aksjemarkedet og verdensøkonomien. Her forklarer jeg hva du bør ha lært av katastrofen, så du kan stille bedre rustet til neste krise.

Risiko er hva du ikke er forberedt på. Mange investorer fikk kjenne det da utbruddet av det nye koronaviruset valset innover oss i februar og mars. Risikoen i aksjemarkedet var tilbake, og alle de som satt fullastet med aksjer etter flere års børsoppgang fikk raskere puls.

Gode råd er dyre når en katastrofe rammer. Dessverre er det vanligvis for sent å gjøre noe med pengene dine når du først står i “åkeren med møkk langt opp på leggen”. Forberedelser er det eneste som duger i møte med kriser, og er du ikke forberedt kan det bli dyrt for deg.

Her har du derfor fem ting du kan lære av koronakrisen, så er du klar til neste krise. Det handler om å ha penger i bakhånd, ikke ta for høy risiko, hvordan aksjemarkedet tar nyheter på forskudd, velge riktig rentefond og forstå at verden kan endre seg raskt.

1. Alle trenger penger i bakhånd

Koronakrisen viser hvor viktig det er å ha penger i bakhånd til uforutsette hendelser. Et par hundretusen mistet jobben på kort varsel da Norge stengte ned, for å hindre spredningen av det nye koronaviruset. Mange ble permitert og flere vil ikke ha noen jobb å komme tilbake. Dermed fikk mange inntekten kraftig barbert, samtidig som regningene fortsatt skal betales.

Hva hvis du måtte selge midt under børsfallet?

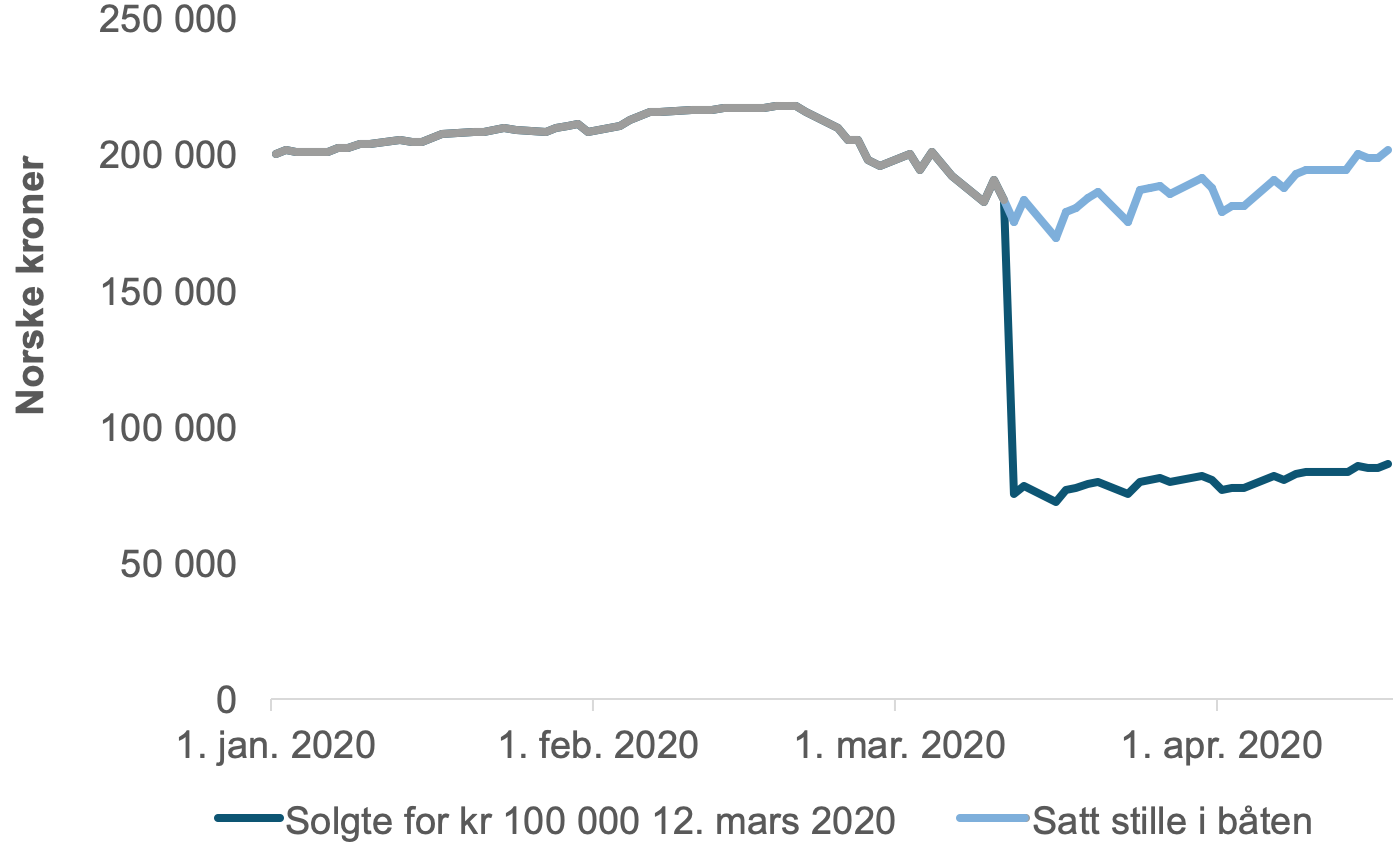

Si du hadde 200 000 kroner investert i et globalt aksjefond 1. januar 2020. Men så mistet du jobben din og mye av inntekten da Norge stengte ned. Uten ekstra penger i bakhånd måtte du 12. mars selge aksjefond for 100 000 kroner for å dekke utgiftene. Men aksjemarkedet bryr seg ikke om deg, og i ukene etter snudde det opp like brått som det hadde falt.

17. april var det globale aksjemarkedet tilbake til gamle høyder i norske kroner, men du hadde likevel tapt omtrent 14 000 kroner.

Hvordan kunne dette skje?

Du ble tvunget til å selge på verst tenkelig tidspunkt fordi du ikke hadde satt av penger til uforutsette hendelser. Uten en buffer måtte du selge aksjefond for 100 000 kroner da markedsverdien hadde falt til 174 860 kroner. Dermed var det bare 74 860 kroner, fremfor 174 860 kroner, som fikk bli med på oppturen på nesten tjue prosent i ukene som fulgte.

Resultatet ble at du satt igjen med 86 313 kroner 17. april, i stedet for å være tilbake i null. Hvis du derimot hadde sittet i ro med pengene dine i aksjefond, ville du vært omtrent der du startet i januar, med 200 000 kroner investert. Bare se i figuren under.

Du bør derfor alltid ha penger i bakhånd på en bankkonto i tilfelle du skulle være uheldig.

Den grå linjen viser utviklingen på 200 000 kroner investert i aksjefond 1. januar 2020 og frem til 12. mars. Den grønne linjen viser hvordan utviklingen ville vært fra 12. mars og frem til 17. april hvis du solgte fondsandeler for 100 000 kroner 12. mars, og den lyse blå illustrerer utviklingen hvis du satt investert i hele perioden.

2. Ikke ta høyere risiko enn du tåler

Flere år med børsoppgang betød at mange hadde glemt hvor galt det kan gå når frykten setter inn i finansmarkedene. Dermed lå alt til rette for panikk da det nye koronaviruset rammet for alvor fra slutten av februar og til midten av mars i år.

Brått kom risikoen i aksjemarkedet til syne

Fallet kom brått, og ellers forsiktige mennesker som nå var fullastet med aksjer reagerte med å selge i panikk. For eksempel ble det solgt aksje- og kombinasjonsfond for nesten 38 milliarder kroner mer enn hva det ble kjøpt for i mars, i følge Verdipapirfondenes Forening. Det vitner om en dramatisk måned hvor mange investorer “mistet hodet”.

Å selge aksjefond under et børsfall er vanligvis en dårlig idé – det er jo da du bør kjøpe mer! Det er derfor så viktig at du har en portefølje, som du er komfortabel med å eie, også når det stormer i aksjemarkedet. Da er det enklere å beholde fatningen når katastrofen inntreffer.

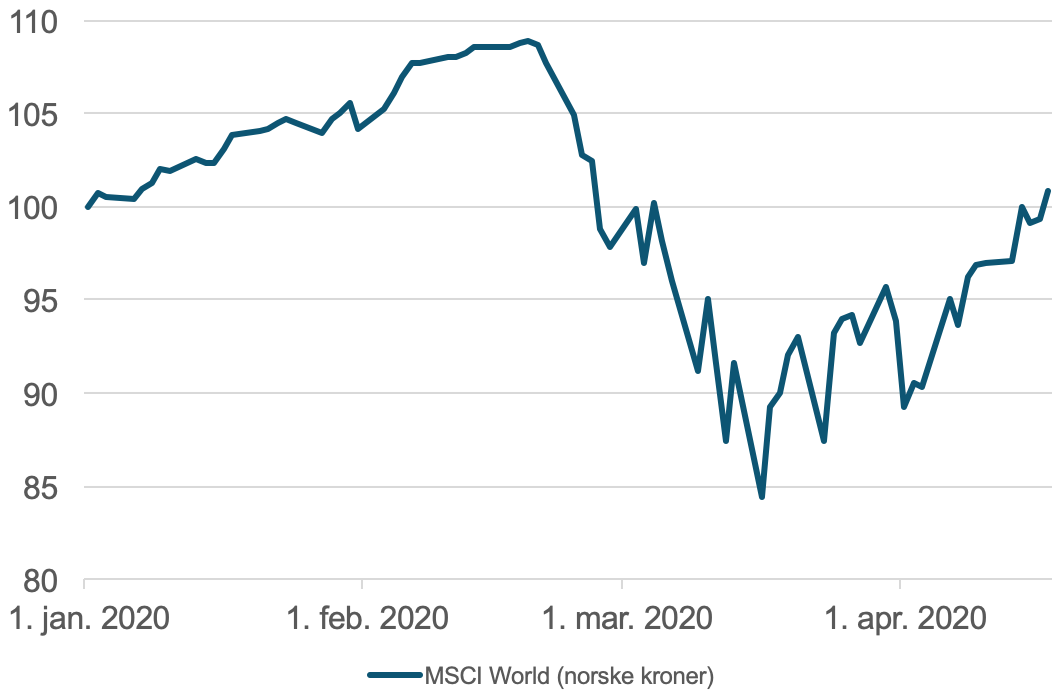

Her ser du utviklingen i det globale aksjemarkedet (MSCI World) i norske kroner fra 1. januar 2020 og frem til 17. april. Legg merke til hvor raskt fallet på cirka 22,5 prosent fra toppen 19. februar og frem til bunnen 16. mars inntraff.

3. Aksjemarkedet tar gode nyheter på forskudd

Millioner av mennesker mistet jobbene sine mens verden stoppet opp, da det nye koronaviruset herjet som verst. Likevel begynte det globale aksjemarkedet å forskuttere slutten på koronakrisen allerede i mars. For eksempel steg det globale aksjemarkedet nesten 20 prosent i norske kroner fra 16. mars og utover i mai.

For flere ble det absurd.

– Hvordan kan aksjemarkedet stige når økonomien ligger i ruiner?

De trodde derfor ikke på børsoppgangen, og var overbevist om at markedet skulle falle videre. Men det skjedde ikke.

Vanskelig å ha to tanker i hodet

Det er ikke lett å holde to tanker i hodet på en gang:

- En økonomisk krise av historiske proporsjoner

- Stimulipakker for økonomien fra myndighetene i samme liga

En økonomisk krise er enkel å fatte. Den kan ramme deg personlig og rasere inntekten og formuen din. Effekten av de enorme redningspakkene for økonomien som myndighetene har satt i verk er derimot vanskeligere å forstå. Flere hang seg derfor opp i det første, samtidig som de overså de positive konsekvensene av det siste.

Stimulipakkene var kraftige saker.

Den amerikanske investeringsbanken Glodman Sachs estimerer for eksempel at husholdningenes inntekt i USA ville bli høyere i andre kvartal 2020 enn samme periode i fjor, til tross for 15 prosent arbeidsledighet. Mye på grunn av myndighetenes grep, som mange kanskje glemte å ta med i beregningen da de kom frem til at aksjemarkedet skulle falle mer.

4. Høyrentefond er ikke “trygge” rentefond

Rentefond er en naturlig del av en større portefølje for de fleste. Det er fond som investerer i obligasjoner, lån utstedt av selskaper eller stater. Men rentefond kommer i forskjellige varianter, og med ulik risiko og avkastning. Investorer i høyrentefond lærte det på den vonde måten i mars, da markedet for nordiske høyrenteobligasjoner stoppet midlertidig opp.

PS: En høyrenteobligasjon vil si et lån utstedt av et selskap med relativt lav kredittrangering, som dermed gir høyere rente for å kompensere for høyere konkursrisiko.

Dyrt å velge feil type rentefond

Mens pengemarkedsfond svinger lite og har lav risiko, nesten som bankkonto, kan høyrentefond oppføre seg mer som aksjefond. Vi så det i mars da nordiske høyrentefond falt nesten like mye som globale aksjefond i norske kroner.

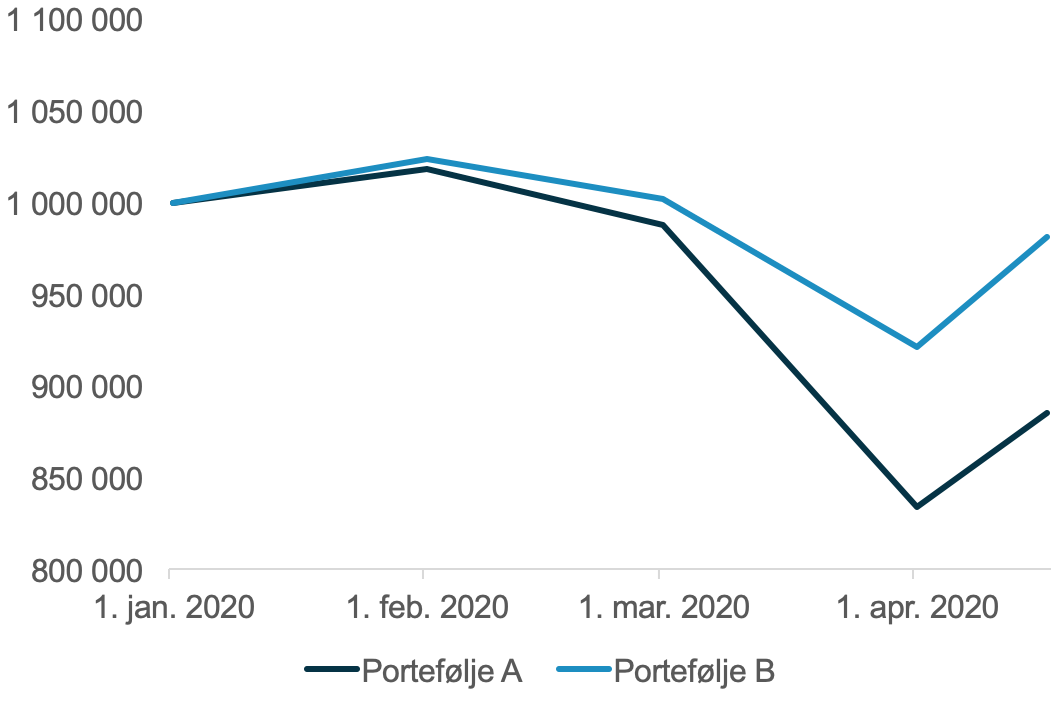

Se for deg to porteføljer under koronakrisen:

- Portefølje A: 50 prosent i et nordisk høyrentefond og 50 prosent i globale aksjer

- Portefølje B: 50 prosent i ODIN Rente og 50 prosent i globale aksjer

Forskjellen på de to porteføljene er rentefondene. Mens A består av et nordisk høyrentefond, det som falt mest under krisen, består B av ODIN Rente som hovedsakelig investerer i lån utstedt av selskaper og stater med høy kredittrangering.

Hvis du investerte en million kroner i portefølje A den 1. januar i år, ville millionen din vært redusert til rundt 808 000 kroner på det verste. Samtidig var B ned til 893 500 kroner i samme periode, altså 85 500 kroner mindre enn A.

Da var det vanskelig å beholde fatningen hvis du trodde høyrentefondet skulle redusere svingningene i porteføljen din under markedsuroen. At portefølje A var 115 000 kroner i minus mens B nesten hadde hentet seg inn 17. april, gjorde ikke saken bedre.

Det er derfor viktig å vite hva slags type rentefond du investerer i, hvis målet er å redusere svingningene i porteføljen din.

Her ser du utviklingen i portefølje A og B fra 1. januar 2020 og frem til 17. april. A består av halvparten rentefond som investerer i nordiske høyrenteobligasjoner og resten i et globalt aksjefond. B består av halvparten ODIN Rente og resten i et globalt aksjefond.

5. Verden kan snus på hodet raskt

Verden kan endre seg over natten. Koronakrisen er en påminnelse om det, og det er kanskje den viktigste lærepengen du bør ta med deg fra de siste månedene.

En verden full av overraskelser

For tre måneder siden var det utenkelig at næringslivet skulle stenges ned. Ingen ville trodd deg hvis du sa det. Alle arbeidsgivere var ikke interessert å la ansatte jobbe hjemmefra før koronakrisen traff. Men når alvoret av pandemien sank inn, ble arbeidsdagen gjennomført ved kjøkkenbordet for store deler av arbeidsstokken.

Samtidig sluttet folk å fly. Flytrafikken ved norske flyplasser mer enn halverte seg i mars sammenlignet med samme periode året før. Med hjemmekontor forsvant også mye av rushtrafikken inn til de store byene. Mens fysiske butikker slet under nedstengingen og strenge smitteverntiltak, fikk netthandelen god drahjelp fra pandemien.

Ingen så dette komme.

Nobelprisvinner Daniel Kahneman sier: “Den korrekte lærepengen fra overraskelser er at verden er full av overraskelser”. Du bør derfor forberede deg på neste krise allerede i dag. En bra start er å ta til deg lærepengene fra koronakrisen, så er du klar neste gang stormen treffer finansmarkedene.

Hei Finn Kaare,

Ja, mange strategier, avhengig av hva man ønsker å oppnå. Akkurat i dette innlegget handlet det om når man skal investere større beløp. Kommer snart et innlegg om hvordan man man best kan høste av fondsinvesteringen sin, den dagen pengene skal brukes.

Det er gode kommentarer, og forklaringer, som blir publisert. Men, som en veldig liten aktør i dette marked kan man også ha en strategi hvor man høster overskuddet, men ikke av kapitalen. Det gir ikke optimalt utbytte, over tid, men er en sikker måte å få glede av kapitalen her å nå.