Vi mennesker lever i den tro at vi lever i usikre tider. For deg som investerer i aksjemarkedet kan livet oppfattes som fullt av uro, bekymringer og problemer. Trøsten får være at enhver tid oppfattes som usikker.

Se for deg at en tidsmaskin fører deg tilbake til mai 2016.

I løpet av neste halvår er det valg om Storbritannias tilhørighet til EU og presidentvalg i USA. Samtidig har vi nylig hatt et større fall i oljeprisen. Se for deg at du har en samtale med en person. Hun forteller deg at Storbritannia vil forlate EU og at Donald Trump blir USAs neste president.

Det høres ut som en sensasjonell kombinasjon.

Men ikke nok med det. Denne personen lover også at aksjemarkedet vil stige til nye høyder i etterkant av disse hendelsene.

Ville du trodd på en slik spådom?

Jeg ville ikke trodd på det. Såpass ærlig må jeg være mot meg selv. I stedet ville jeg tenkt at dette umulig kan skje. Mange ville nok tenkt som meg.

Så feil kan vi ta.

Livet som investor er derfor ikke lett.

Mange spådde at vi ville få et bredt fall i aksjemarkedet, dersom Donald Trump ble valgt som USAs president. Fallet viste seg å være forbigående, og vi opplevde heller at aksjemarkedet steg i kjølvannet av valget.

Du har kanskje hørt om Trump-effekten?

Dette illustrerer hvor vanskelig det kan være å forholde seg til uforutsette hendelser. For den pessimistiske vil det alltid være noe å bekymre seg for.

Mennesker opplever sin samtid som usikker

Som investor opplever du kanskje at det er vanskelig å forholde seg til usikkerheten som er i aksjemarkedet?

Det er når du kjenner på denne usikkerheten at du må heve blikket. At dette er en forbigående storm. Utfordringen er at bekymringene kommer i annen innpakning.

Det betyr ikke at du skal være naiv og ignorere historien når du har med aksjemarkedet å gjøre.

La oss se på to eksempler som illustrerer poenget mitt.

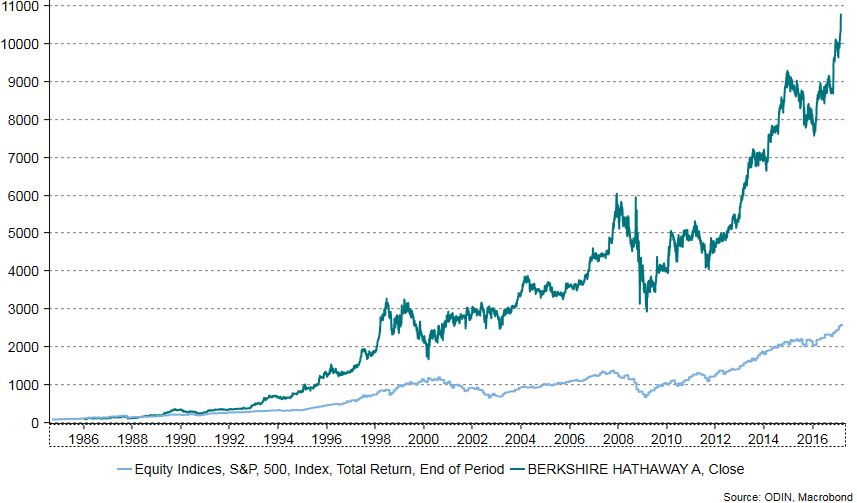

Diagram: Utviklingen i Berkshire Hathaway i forhold til børsindeksen S&P500 siden 1984.

Den kjente investoren, Warren Buffett har skapt omkring 20 prosent gjennomsnittlig årlig avkastning for sitt Berkshire Hathaway siden 1965. Han kjøpte sine første aksjer i 1942. På dette tidspunktet holdt USA på å tape krigen mot Japan i Stillehavet, samtidig som Hitler-Tyskland dominerte Europa.

Kan du tenke deg en mørkere tid i moderne historie?

Eller hva med hans læremester, Benjamin Graham. Han ble født i 1894 og opplevde kanskje den mest dramatiske perioden i vår historie. Grahams investeringspartnerskap skal ha oppnådd en avkastning på omkring 20 prosent i perioden 1936 til 1956, mens det generelle markedet ga 12,2 prosent. Graham måtte håndtere en periode som inneholdt to verdenskriger, atombomben, økonomisk depresjon, mellomkrigstid og hyperinflasjon.

Med andre ord, dette var ikke akkurat gylne tider.

Hvorfor er dette gode eksempler?

Både Graham og Buffett er gode eksempler fordi de har håndtert den viktigste faktoren for enhver investor. Nemlig den indre demonen i oss. De klarte å distansere seg fra aksjemarkedets daglige svingninger.

I tillegg til å være gode aksjeplukkere, så var Graham og Buffett gode til å holde roen i de forbigående stormene.

For i aksjemarkedet blåser det med jevne mellomrom opp til storm.

Aksjemarkedet beveger seg ikke som en rett strek

Det er viktig å minne seg selv på at aksjemarkedet ikke beveger seg som en rett strek. Med jevne mellomrom vil vi få finansielle kriser og geopolitiske utfordringer. Den viktigste egenskapen du kan ha som investor er derfor evnen til å heve blikket.

Du må tenke langsiktig.

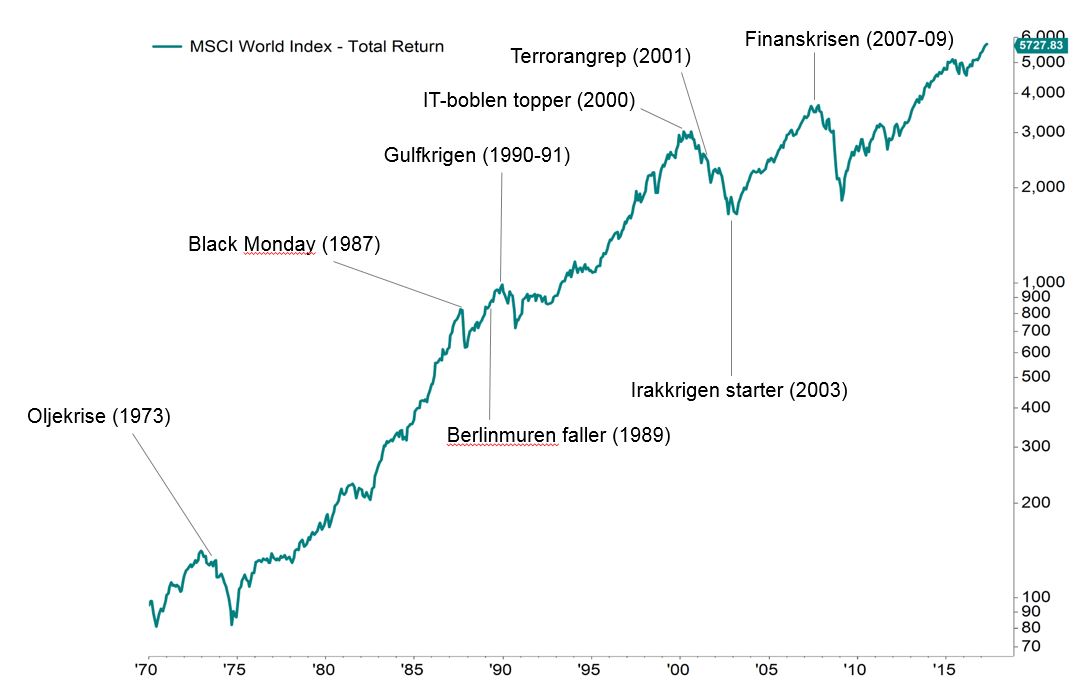

Det kan illustreres med grafen nedenfor.

Som du ser, så har aksjemarkedet klart seg fint, selv om verden til tider har vært urolig. Det bør ikke overraske, da aksjer historisk har gitt best avkastning over tid. Invester her, og du vil øke – eller i det minste bevare – kjøpekraften over tid.

Ingen vet hvilken vei verden vil ta fremover. Men er du langsiktig, så bør aksjer være en del av porteføljen din.

Diagram: Utviklingen i aksjeindeksen MSCI World i amerikanske dollar fra 1970 og frem til i dag.

Å sitte i ro er også et aktivt valg

Vi har alle en indre demon i oss. Du er derfor din egen verste fiende.

Den menneskelige psyke er den største utfordringen du står ovenfor som investor.

I perioder med usikkerhet kan et nyttig verktøy være å minne seg selv på at det å sitte i ro også er et aktivt valg.

En av de viktigste erkjennelsene du kan gjøre som investor, er å anerkjenne at usikkerhet og finansielle kriser er en del av gamet.

Kriser kommer og kriser går.

Det kan være vanskelig å akseptere, men det er viktig å anerkjenne dette. Poenget mitt er at hendelsene i aksjemarkedet ofte er uforutsette, men at slike uforutsette hendelser kommer med jevne mellomrom, slik du kan se i grafen over.

Selv om kroppen og alle andre skriker at du må selge, så må du bevare roen og holde hodet kaldt.

Det er i slike situasjoner du kan minne deg selv på at det å sitte i ro også er et aktivt valg. Du må heve blikket, fordi enhver tid oppleves som usikker.

et viktig poeng som ikke bør undervurderes er at det er ingen skam i sitte i kontanter i perioder hvor man kjenner seg svært usikker på fremtiden. man vet aldri hvor dyp neste resesjon vil bli, og hvor lang tid det dermed vil ta før man er tilbake til «startpunktet» for den enkelte investor. historien kan fortelle oss en del, men gir ingen garantier for hvor langt markedet kan gå i ene eller andre retningen i fremtiden. hver økonomiske syklus er litt annerledes enn den foregående. dette er for den enkelte investor dog selvsagt avhengig av tidsperspektiv og hvor tett man følger markedet. Noen kriser og kortsiktige sjokk er umulige å forutse, mens noen resesjoner/langvarige bearmarkeder har historisk sett med en viss sannsynlighet vært mulige å forutse ved hjelp av enkelte makroøkonomiske indikatorer.