Aksjemarkedet steg like brått som det falt da pandemien slo innover oss. Er de lange nedturene i aksjemarkedet borte for godt?

Har du lagt merke til hvor lang tid det tar før det skjer noe i eldre filmer? Det var en annen tid uten internett og sosiale medier. I dag derimot skjer ting her og nå.

Alt går raskere enn for bare noen tiår siden. Hendelser dokumenteres mens de skjer, informasjon fyker fra en side av verden til den andre på mikrosekunder og “alle” sloss om oppmerksomheten din i digitale flater.

Selv børsfallene ser ut til å skje raskere enn før – gjeninnhentingene også. Aksjemarkedet stiger, for så å falle kraftig på kort tid, bare for å hente seg inn igjen med noen måneders mellomrom. For eksempel varte børsfallet i 2020 knapt en måned før det snudde.

Det til tross for at store deler av verdensøkonomien ble stengt ned for å begrense spredningen av det nye koronaviruset.

Er det slik nedturene i aksjemarkedet vil bli heretter?

I det lange løp er vi alle døde

Du kan argumentere for at vi aldri vil se lange perioder med børsfall igjen. For så fort aksjemarkedet faller kan sentralbankene i USA og Europa hoppe inn med tiltak for å stoppe nedturen, slik de gjorde i mars 2020, da pandemien rammet oss for fullt.

Myndighetene har jo nå oppskriften på hvordan de kan stoppe børsfall, i hvert fall redusere størrelsen på nedturene og hvor lenge de varer. Så det er mulig at de vil fortsette å komme markedet til unnsetning når det faller, også etter pandemien.

Det kan også hende at de folkevalgte har innsett at folks tålmodighet er begrenset, og ikke er villige til å vente på at markedet skal rydde opp på egen hånd. For i det lange løp er vi alle tross alt døde, som den britiske økonomen John Maynard Keynes sa.

Ja, flere mener dette er fremtiden.

Børsfallene var tregere i “gamle dager”

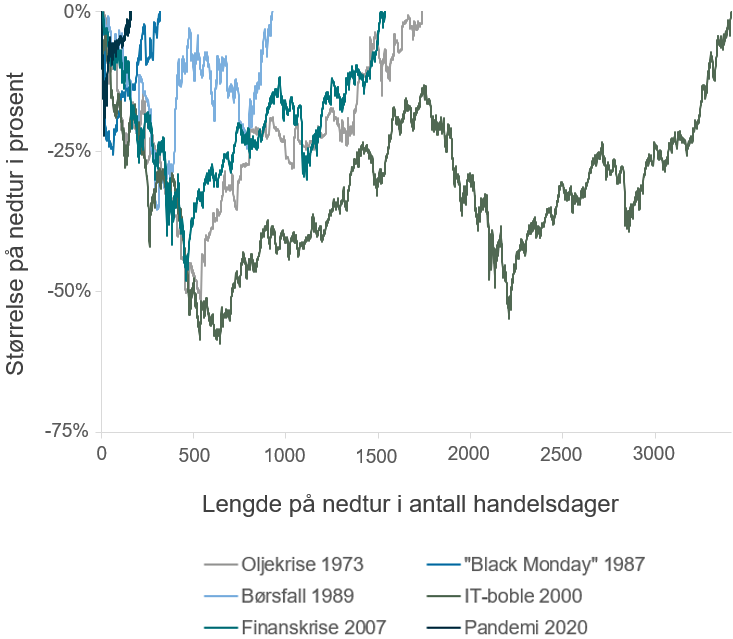

Ta en kikk på figuren under. Der ser du hvordan det globale aksjemarkedet oppførte seg under de seks siste nedturene, som var større enn 20 prosent.

Legg merke til hvor lang tid det tok før børsfallene nådde bunnen. Fallene varte lenge og gjeninnhentingen tok enda lengre tid før. Ta for eksempel IT-boblen, som nådde toppen i september 2000 og bunnet ut i februar 2003 – nesten to og et halvt år senere.

Veien tilbake var enda seigere og varte i omtrent 13 år.

Børsfallet under finanskrisen i 2007-2009 var ikke like ille. Fra toppen i juli 2007 til det globale aksjemarkedet traff bunnen 9. mars 2009 tok det litt over 1,5 år. Samtidig gikk det rundt 4 år, fra bunnen til markedet igjen var tilbake til gamle høyder i april 2013.

Selv børsfallet i 1987, hvor markedet falt 25 prosent på cirka 3 måneder, var langsomt sammenlignet med hva vi så i 2020.

Her ser du hvor lang tid det tok for det globale aksjemarkedet å stige tilbake til sin forrige topp etter børsfall på mer enn 20 prosent siden 1969. Aksjeindeksen som er brukt er MSCI World Net Return i norske kroner. (kilde: Bloomberg)

Var børsfallet i 2020 en ekstrem hendelse?

Du kan derfor si at børsfallet i 2020 var en ekstrem hendelse, som skiller seg betydelig fra tidligere nedturer i det globale aksjemarkedet. Nedturen var nemlig den korteste noensinne. I hvert fall siden 1969, hvor historikken min for den globale aksjeindeksen stopper.

Ferden fra en bunn til nye og høyere nivåer var også raskere enn noen gang. Median nedturen i markedet de siste 50 årene, det vil si de midterste linjene i figuren, varte mellom 1 000 og 1 500 handelsdager eller rundt 3-4 år.

I 2020 var det hele over på rundt 7 måneder.

Rekordstore hjelpepakker for å redde økonomien

Norge stengte ned 12. mars 2020.

Da hadde det globale aksjemarkedet allerede falt over 20 prosent i norske kroner. I amerikanske dollar var fallet enda større, over 30 prosent. Men vi ble skånet noe her hjemme fordi valutaen vår, den norske kronen, svekket seg mot utlandet.

Koordinerte tiltak fra myndighetene

Børsfallet var over på 18 handelsdager, knapt en måned, før det snudde opp igjen. Fallet stoppet da den amerikanske sentralbanken 11. mars annonserte at de ville gjøre “det som krevdes” for å stable kredittmarkedene på bena.

Europa fulgte etter med å annonsere sitt eget støtteprogram 18. mars, og i Japan var myndighetene allerede i sving med å kjøpe aksjer for å bremse uroen i markedet.

I USA kjøpte sentralbanken tilbake mer gjeld på noen få uker, enn de hadde gjort under under finanskrisen i 2007-2008. De signaliserte også at de ville kjøpe børshandlede fond som investerte i selskapsobligasjoner.

27. mars kom støttepakker for den amerikanske økonomien på 2 trillioner dollar.

Det var finans- og pengepolitikk gjort sammen på en måte verden aldri hadde sett før. Alle skjønte at økonomien ikke ville overleve en nedstengning av næringslivet. I USA sendte de til og med penger direkte hjem til befolkningen, for å hjelpe dem gjennom krisen.

Det fungerte.

Tiltakene for å redde kredittmarkedene og økonomien hadde den positive bivirkningen at de også reddet aksjemarkedene.

Så hvorfor ikke bare gjøre det samme neste gang markedet skjelver?

Ingen krise er lik

Den neste krisen vil sannsynligvis ikke forårsakes av en pandemi. Ingen ting er sikkert. Men ser du tilbake på årsakene til tidligere kriser så varierer det mye. Skulle vi få en asteroide i hodet, og næringslivet blir lagt i ruiner, så vil det nok utløse den samme miksen av samkjørte tiltak for å stable økonomien på fote igjen.

Men hva hvis det ikke er noe så spektakulært?

Som en sakte nedkjøling av økonomien, hvor man etter en periode med høy fart, tar det hele ned noen hakk. Hva hvis den neste krisen først og fremst rammer aksjemarkedet, fremfor lommeboken til folk flest?

Da kan det jo hende at myndighetene tenker at det kanskje ikke er behov for så sterke tiltak, og lar aksjonærene blø for en periode.

Lange nedturer vil nok ramme igjen

Det er vanskelig å tro at tiden med lengre nedturer i aksjemarkedet skulle være over. Hittil har de kommet og gått, og gitt nye investorer mulighet til å bygge formuer. Børsfall er nemlig en mulighet for den som har tid til å være investert og penger å investere.

Hvis den eneste risikoen i aksjemarkedet heretter skulle være at det kan falle litt for så å sprette opp igjen i løpet av noen måneder, blir det lett å være investor. Da trenger du bare å kjøpe hver gang markedet faller noen prosent “for aksjemarkedet kommer alltid raskt tilbake”.

I så fall ville risikoen i aksjemarkedet forsvinne, bare for å dukke opp i nye former. For hvem vet hva som skjer om myndighetene skal slokke hver eneste lille gressbrann i markedet?

Da kan det bygge seg opp en svær haug med “tørt gress”, som en dag tar fyr og så vil det hele eksplodere i et inferno.

For det er ikke gitt at evige tiltak fra myndighetene vil fungere. Bare se til Japan. Der har de holdt på med å stimulere økonomien siden aksjeboblen sprakk i 1989. Uten at det har gitt andre resultater enn at den japanske økonomien halter av gårde.

PS: Dette blogginnlegget er inspirert av et innlegg av den amerikanske finansbloggeren Michael Batnick, som driver bloggen The Irrelevant Investor. Det var for interessant til å la være!