Risikojustert avkastning er avkastningen som teller. Det kan være forskjellen på en behagelig reise og det å bli ristet i filler underveis på vei mot målene dine.

Risikojustert avkastning handler om hvilken risiko som tas for å oppnå avkastningen. Det er det du bør se etter når du skal sammenligne fond – og andre investeringer for den saks skyld. Siden ulike fond kommer med forskjellige risiko, kan svingningene variere dramatisk avhengig av hva du velger. Dette til tross for at avkastningen du kan forvente ofte er sånn omtrent lik.

Vil du bli ristet i filler?

Det kan være stor forskjell på høy og lav risikojustert avkastning.

Tenk at du skal reise fra Oslo til København

Du er glad i sjø og sprøyt, så valget faller på båt.

Men hva skal du velge? Det er nemlig stor forskjell på å krysse Skagerak i en baljete Stena Saga (danskebåten) og en 22 fots speedbåt. Begge vil ta deg i mål. Men mens den første byr på kos og hygge underveis, vil den andre riste deg i filler! Samtidig kan det hende at du ikke holder ut i speedbåten, og dermed ønsker å gjøre slutt på elendigheta.

Nå er jeg ingen ekspert på båter. Men du kommer deg ikke til København hvis du hopper/ramler over bord før Drøbak-sundet.

Det er jeg ganske sikker på.

Hvis du likevel trosset oddsen og gjennomførte i speedbåten, vil du være utslitt, klissvåt og filleristet. Det er vel ikke akkurat en reise du ønsker å oppleve med pengene dine?

Her kan du lese hvordan atferdsmessige feil koster investorer dyrt.

Risikojustert avkastning er det som teller

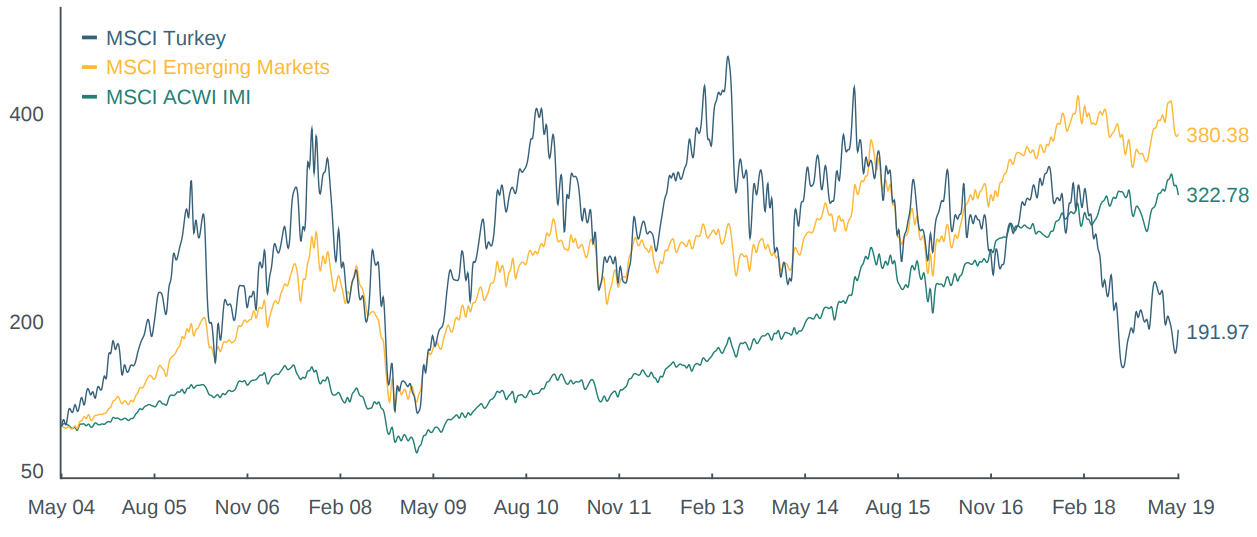

Se for deg to aksjefond. Det første følger den tyrkiske børsen (MSCI Tyrkia) og det andre er ett fond som investerer bredt i de største selskapene fra hele verden. Mens Tyrkia-fondet har gitt 5,39 prosent årlig gjennomsnittlig avkastning siden 31 desember 1998 (i amerikanske dollar) og frem til 19.mai 2019, har det brede fondet gitt 6,11 prosent årlig.

Grovt sett kan vi si at avkastningen i de to fondene har vært omtrent lik.

Men det er en KJEMPESTOR forskjell her.

En tyrkisk speedbåt

Tyrkiafondet er som speedbåten. Det kan gi grei avkastning, hvis du tror den historiske avkastning vil gjenta seg, men få har mage til å tåle reisen. Fondet har nemlig et såkalt standardavvik, som er et mål på svingninger, på 30 prosent.

Så investerer du 100 000 kroner bør du ikke bli overrasket om pengene reduseres til rundt 70 000 kroner innen kort tid, gitt at de historiske svingningene i fondet fortsetter (det kan falle mye mer!).

Det andre fondet derimot, har et standardavvik på rundt elleve. Dette fondet er da mer som “danskebåten”. En investering her vil derfor gi en mye hyggeligere reise, og så blir nok også sluttresultatet bedre.

Du ser forskjellen i svingninger enda tydeligere i figuren under, samt at Tyrkia-fondet har gjort det bedregelig sammenlignet med det meste annet.

Diagram: Her ser du utviklingen i aksjeindeksene MSCI Tyrkia (blå strek), verdensindeksen (MSCI ACWI) og fremvoksende markeder (MSCI Emerging Markets) fra 4. mai 2004 til 19. mai 2019 (kilde: MSCI).

Slik finner du risikojustert avkastning for fond

Det finnes flere mål på risikojustert avkastning for fond. Men ett mål er mer populært enn andre, og du finner det under. Det er basert på historiske tall og er derfor ingen garanti for hvordan utviklingen blir. Du bør altså ikke bruke det som en absolutt fasit, men se det gjerne som en pekepinn på hva du kan forvente.

Sharpe Ratio er et mål på risikojustert avkastning

Sharpe Ratio er et mål på risikojustert avkastning. Kort fortalt er det fondets meravkastning delt på risiko i form av svingninger. Jo høyere tall her, desto høyere er den risikojusterte avkastningen. Men husk, Sharp Ratio fungerer best når du sammenligner lignende fond, som for eksempel to norske aksjefond.

Si fond A og fond B investerer i norske aksjer. Fond A gav 12 prosent årlig gjennomsnitllig avkastning siste ti år og standardavviket var 14 prosent. Fond B gav 10 prosent årlig gjennomsnittlig avkastning til ett standardavvik på 7. Den risikofrie renten, altså obligasjonsindeksen ST1X, var to prosent i perioden – omtrent som bankkonto.

Da kan du beregne Sharp Ratio slik:

Fond A: (12 – 2) / 14 = 0,71

Fond B: (10 – 2) / 7 = 1,14

Her har fond A hatt bedre avkastning, men fond B har gitt høyere risikojustert avkastning. Det vil si at avkastningen i fond B har vært bedre når vi tar hensyn til hvor store svingningene var i investeringsperioden.

Slik finner du Sharp Ratio for fond

Du finner vanligvis Sharpe Ratio i fondets månedskommentar, som her for ODIN Norge (se side 17). Du kan også søke opp fondet hos Morningstar, velge “Rating og Risiko” og se under der det står “Risikomål”. Hvis ikke kan du jo kontakte fondsforvalteren direkte.

Se deg ikke blind på høy avkastning alene!

Hvis du kan velge mellom aksjemarkedets avkastning, på rundt syv prosent årlig gjennomsnittlig, til høy eller lav risiko, så velg det siste. Enkelte sier at størrelsen på svingningene du opplever underveis ikke er viktig, så lenge avkastningen er god. De sier det er sluttresultatet som teller, og jeg er helt enig i det siste.

Det er sluttresultatet som teller. Men med høy risiko, altså store svingninger, øker også sjansen for at du får en ekstra stor nedtur rett før du skal bruke pengene. Det vil i så fall bety mindre penger på deg. Store svingninger kan også gjøre at du får panikk og selger deg ut av fondsinvesteringen for tidlig. I begge tilfeller ødelegger det for sluttresultatet.

For å oppsummere: Se deg ikke blind på avkastning alene når du skal velge fond. Hvilke svingninger du får med på reisen er også viktig for hvorvidt du vil lykkes med fondsinvesteringen din.

Her kan du lese hvordan atferdsmessige feil koster investorer dyrt.