Risiko kommer i mange former. For noen handler det om svingninger, men på sikt er det inflasjonen, som spiser av pengene dine, du skal bekymre deg for.

Hvert år blir pengene du har på bankkonto eller i madrassen mindre verdt. For inflasjonen – prisstigningen på alt du trenger for å leve – spiser av sparepengene dine. Dermed blir du litt fattigere hvert eneste år hvis du ikke oppnår god nok avkastning på pengene dine.

Likevel tror enkelte at det er aksjefond som er farlig. Det er feil. For risiko kommer i ulike former. Med aksjefond snakker man gjerne om risiko i form av svingninger, og på kort sikt stemmer det godt. Men på lang sikt er den virkelige risikoen å eie for lite aksjefond.

Risiko kommer i ulike former

Risiko kan bety så mangt, avhengig av hvem du spør. For noen handler det om hvor mye de kan risikere å se pengene sine svinge i verdi underveis. Det er lett å forstå. For børsfall skjer, som da det amerikanske aksjemarkedet falt 20 prosent på én dag i oktober 1987.

Slikt er dramatisk.

Svingninger er ikke det verste du kan oppleve

Likevel går det vanligvis bra å ha en del penger i aksjefond, så lenge du ikke får panikk og selger på bunn under børsfall. I så fall risikerer du å bli stående igjen utenfor når børsene igjen snur opp. Det skjedde med flere under finanskrisen i 2007-09. Disse gikk glipp av oppgangen siden da, hvor det globale aksjemarkedet har gått fire-gangeren målt i norske kroner.

For aksjemarkedet har en tendens til å komme seg etter børsfall. Selv om det kan ta uker, måneder eller år, før det snur etter større fall, er den lange trenden i aksjemarkedet opp. Så har du aksjefond i porteføljen din, er det ikke nødvendigvis svingningene du skal bekymre deg mest for, gitt at du ikke har alt i en enkeltaksje, bransje eller enkeltland.

Inflasjon og skatt spiser opp pengene du har i banken

Du kan plassere pengene dine på en “trygg” bankkonto og slippe svingninger. Men fordi avkastningen er lav, står du nå overfor en annen fare. Inflasjon er den årlige prisstigningen på forbruksvarer, og annet du trenger for å leve. Den spiser av pengene dine. Så hvis du ikke oppnår høy nok avkastning, vil pengene dine bli mindre verdt for hvert år som går.

Du bør derfor ikke ha penger som skal stå en stund på en konto i banken.

Slik taper du en million kroner

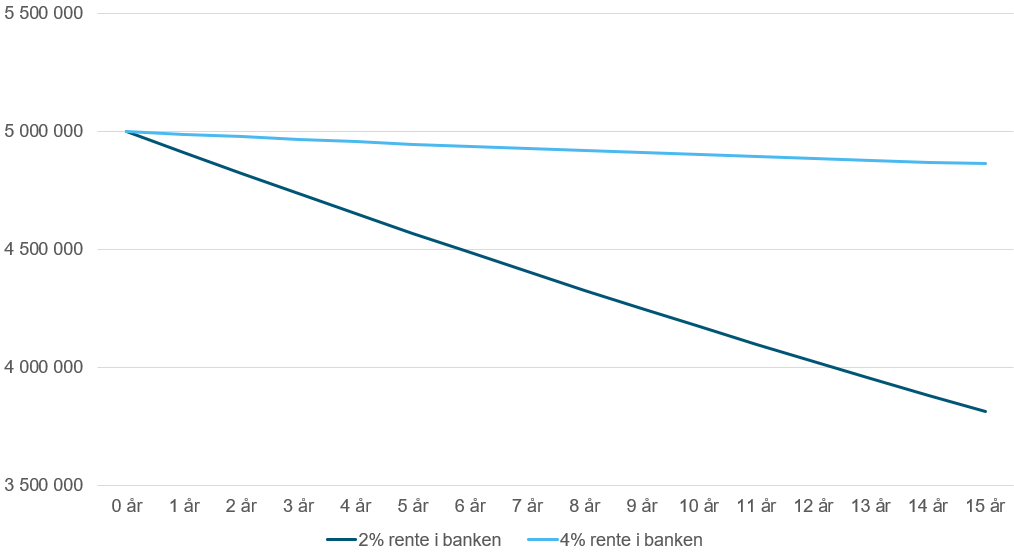

Si du har 5 millioner kroner stående på bankkonto til 2 prosent årlig fastrente. Pengene blir stående fordi du synes aksjefond er risikabelt. Etter 12 år vil du i praksis ha “tapt” 1 million kroner i kjøpekraft, til tross for at du har fått renteinntekter underveis.

Hvordan kan noe slikt skje?

Den store synderen her er inflasjonen, som spiser rundt 2,5 prosent årlig av pengene dine. Dette tapet synes ikke i form av lavere kronebeløp. Men som forklart over, skjer det ved at du får kjøpt mindre varer og tjenester for pengene dine nå enn før.

Samtidig skal kemneren også ha sitt. For du betaler skatt på renteinntektene årlig – 22 prosent er skattesatsen i 2019. Dermed blir de fem millionene dine ytterligere redusert. I tillegg har du formuesskatt som spiser enda 0,85 prosent av totalen hvert eneste år.

Dermed kan selv store beløp råtne på rot om du ikke oppnår høy nok avkastning på pengene over tid. Faktisk må du ha godt over 4 prosent rente årlig på pengene i banken for å gå i pluss med dagens skatteregler og prisstigning.

Diagram. Her ser du utviklingen på 5 millioner kroner på bankkonto til en innskuddsrente på 2 og 4 prosent årlig, 22 prosent skatt på renteinntekter og 0,85 prosent formuesskatt, over 15 år. Formuesskatt er beregnet i helhet, da du sannsynligvis har en bolig med ligningsverdi tilsvarende bunnfradraget på 1,5 millioner i 2019 eller mer.

Slik unngår du at pengene dine taper seg i verdi

Du trenger aksjefond for å opprettholde kjøpekraften på pengene dine. Det betyr ikke at du skal hive alt du har inn i aksjemarkedet, men du bør nok ha noe. For inflasjon og tap av kjøpekraft er det du virkelig bør bekymre deg for over tid. Det kan derfor være lurt å leve med en noe høyere andel aksjefond enn hva du ellers ville, selv om det vil svinge mer.

Hvor mye aksjefond bør jeg ha?

Det avhenger av:

- hvor lenge pengene skal stå

- hvor mye du tåler å se pengene svinge uten å miste nattesøvnen

- hvilken avkastning du trenger for å nå målene dine

Hvis du ønsker å bevare kjøpekraften, og er fornøyd med det, holder det gjerne med halvparten aksjefond og resten rentefond. En slik portefølje med både aksje- og rentefond får du enklest gjennom kombinasjonsfond, og er vanligvis nok til å opprettholde kjøpekraften på pengene dine og enda litt til.

Ønsker du derimot at pengene dine skal vokse raskere, må du lenger ut til høyre på risikoskalaen. Det vil si å velge og ha en høyere andel aksjefond. For eksempel er 75 prosent aksjefond og 25 rentefond en vanlig fordeling for den som er langsiktig. Hvis du ønsker å ta det enda lenger kan du gå for 100 prosent aksjefond. Det gir større svingninger, men du kan også forvente bedre avkastning over tid.

Uansett hva du velger, husk at inflasjonen kan bli høyere enn hva vi har tatt høyde for her. Vurder derfor å ha en noe høyere andel aksjefond enn det du instinktivt ville valgt. Men pass på så ikke svingningene blir større enn at du sover godt om natten. I så fall øker du sjansen for å gjøre dårlig valg med pengene dine, og det kan fort koste deg dyrt.

Her kan du se hvilken fordeling av aksje- og rentefond som passer deg best.

For å oppsummere: Ha en plan for hvordan du skal bevare kjøpekraften på sparepengene dine og hvordan de skal vokse. Det vil vanligvis bety å ha pengene som skal stå en stund i fond med en fornuftig andel aksjefond, og ikke på bankkonto.