Suksesshistorier om folk som har oppnådd milliongevinster i aksjemarkedet florerer i media. Men de forteller deg ikke hele sannheten.

Hvordan ville du likt å få 10 millioner kroner i aksjegevinst på syv år? Det er mye penger! En bekjent av meg greide det kunststykket. I syv år investerte han alt han kunne spare fra lønnen sin i Tesla-aksjer, som i mellomtiden steg rundt 2 300 prosent.

Det strider i mot enhver fornuft. Likevel dyttet han hver eneste krone fra sparingen inn i Elon Musks elbil-eventyr. Svingningene var enorme. Nesten ikke ett år gikk uten at han opplevde verdifall på 30-40 prosent, ettersom selskapet så ut til å være hårstrå unna konkurs.

Heldigvis for ham så gikk det bra.

Han er også smart og forstår at dette var flaks, og realiserte gevinsten i januar mens han hadde sjansen. Siden har aksjen vært ned mer enn 30 prosent. Men historier som denne, om folk som satser sparepengene sine på et kort, pleier ikke å ende med milliongevinst.

Langt derifra.

Det vanlige er at de taper hele eller deler av beløpet som investeres. For bak hver suksess som du hører om finner du tusener som tapte stort. Hvis du nå ble overrasket bør du følge godt med. I dette innlegget forklarer jeg:

- at suksesshistoriene i media typisk er resultat av flaks

- hvor galt det kan gå om du velger feil aksje

- hvor vanskelig det er velge vinneraksjer på egenhånd

- hvorfor det kan være utfordrende å høste avkastningen i en vinneraksje

- hva du kan gjøre for å venne deg av med enkeltaksjer

Suksesshistoriene skjuler høy risiko

Media er flinke til å trekke frem suksesshistoriene, som denne om Erik som tjente 1,7 millioner kroner på Tesla-aksjer. Slike oppslag gjør at du kan oppleve risikoen ved å satse alt på en enkelt aksje eller kryptovaluta som mindre enn hva den egentlig er.

For jo mer ekstrem avkastningen noen har oppnådd på kort tid, desto farligere er det for pengene dine å prøve og gjøre det samme. Typisk har personen hatt flaks og gjort risikable veddemål som fungerte der og da, men som ikke vil la seg gjenta.

Flaks er en dårlig strategi

Det blir som i pengespillet roulette: Hvis du vedder 100 000 kroner på at roulette-kulen skal lande på rødt 19 og den gjør det, så vinner du 3,5 millioner kroner. Men kun en av hver 37. person som forsøker seg på det vil vinne million-gevinsten. Hvis kulen lander på noe annet, og det vil den gjøre i 36 av 37 tilfeller, så taper du i stedet innsatsen på 100 000 kroner.

Det fungerer altså bare for han ene som vinner.

Betyr det at veddemål ved roulette-bordet i Las Vegas er en god måte å få formuen din til å vokse på?

Selvsagt ikke.

Enkeltaksjer er penger du kan tape

Veien fra himmel til helvete kan være kort når du satser stort på enkeltaksjer.

99,5 prosent tap i Norwegian-aksjen

Hva hvis du var uheldig og investerte i Norwegian fremfor Tesla i 2014?

Flyselskapet Norwegian satset på langdistanseflygninger etter finanskrisen. I begynnelsen gikk det bra og aksjonærene jublet. Aksjen doblet seg fra 1. januar 2014 til 27 april 2016. Men etterhvert ble gjelden tung å bære og konkursspøkelset kom snikende.

Aksjekursen halverte seg først en gang, så en gang til og enda en gang.

Til slutt hadde den halvert seg nesten ni ganger!

Hvis du investerte 100 000 kroner i Norwegian-aksjen 1. januar 2014 ville du i dag (25. mai 2021) sittet igjen med rundt 450 kroner. Det er et tap på nesten 99,5 prosent, og viser hvor risikabelt det kan være å satse alle pengene dine på en enkelt aksje.

Her ser du hvordan 100 000 kroner investert i Norwegian-aksjen hadde blitt til rundt 450 kroner fra 1. januar 2014 til 25. mai 2021.

Vanskelig å lykkes med enkeltaksjer

Det er ikke lett å oppnå god avkastning ved å plukke enkeltaksjer. En ting er at du risikerer å tape beløpet du investerer. En annen er at det er utfordrende å få med seg gevinsten, selv om du mot alle odds skulle greie å velge en vinneraksje.

Liten sjanse for å velge aksjene som vil gi høy avkastning

Det er vanskelig å finne aksjene som vil gjøre det best. En amerikansk studie som så på avkastningen i 25 782 amerikanske aksjer fra juli 1926 til desember 2015 fant at:

- de 4 prosent av selskapene som ga best avkastning hadde stått for nesten all avkastningen i det amerikanske aksjemarkedet siden 1926.

- de resterende 96 prosent av aksjene hadde skapt avkastning på linje med amerikanske statskasseveksler – omtrent som å ha pengene på bankkonto.

Sjansen for at du velger en aksje som vil gjøre det bra er altså liten. Og bommer du vil du komme betydelig bedre fra det med pengene dine i et globalt aksjefond.

Hvilke selskaper som er mest suksessfulle endrer seg også over tid. Tilsynelatende solide selskaper blir utkonkurrert og går konkurs, samtidig som nye selskaper entrer banen og gjør suksess.

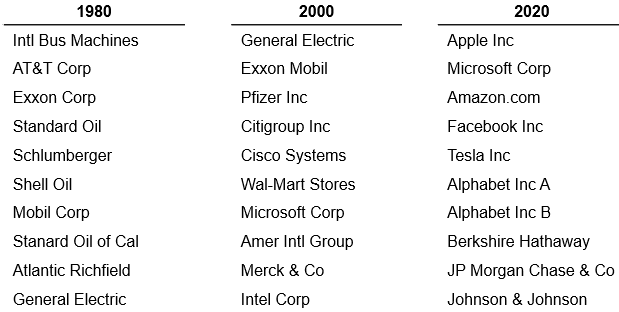

Bare se på selskapene i de store aksjeindeksene. I 1980 var de største selskapene i den amerikanske aksjeindeksen S&P 500 oljeselskaper. I dag derimot er det teknologiselskapene som dominerer.

Her ser du de ti største selskapene i den amerikanske S&P 500 indeksen rangert etter markedsverdi siden 1980 med tjue års mellomrom. (kilde: S&P Dow Indices)

Svingningene blir ofte for store

Selv når du er heldig og velger riktig aksje er sjansen stor for å bli skuffet. Det hjelper nemlig lite med høy avkastning når svingningene gjør det umulig å være investert og høste gevinsten.

Si du investerte 100 000 kroner i Tesla i november 2010. To uker senere falt investeringen 28 prosent i verdi til 72 000 kroner. Heldigvis snudde det og fire måneder senere var investeringen din verdt 148 470 kroner.

Men så ramlet det utfor igjen.

Denne gangen ned cirka 38 prosent til 92 000 kroner. Perioder med eventyrlig oppgang ble etterfulgt av kraftige fall på opptil 60 prosent. Innen desember 2020 ville du ha sett pengene dine halveres tre ganger!

Hvor lenge ville du holdt ut før du solgte på bunn i panikk?

Vær ærlig nå.

Få har mage til å være med på en slik reise.

Drømmer du fortsatt om superavkastning?

Du har oddsen imot deg når du prøver å plukke vinneraksjer. Enkelte gjør det likevel, enten for spenningen eller for å teste ferdighetene sine. I så fall er det lurt å la enkeltaksjer kun utgjøre en begrenset andel av pengene dine. Da unngår du å havne i en posisjon hvor du risikerer å tape en stor andel av formuen din.

Tips: Slik vaksinerer du deg for aksjeplukking

Invester 5-10 prosent av pengene dine i et par enkeltaksjer. Følg nøye med på hvilken avkastning du oppnår. Trekk fra kostnader for handel, oppbevaring av aksjene og lignende, så avkastningstallene er etter kostnader og sammenlignbare med avkastningen i fond.

Spør deg selv etter en stund: “Ville jeg oppnådd bedre avkastning ved å droppe aksjeplukkingen og satt pengene i et globalt aksjefond?”. Svaret på det er sannsynligvis “ja”. I så fall bør du vurdere å selge enkeltaksjene og sette pengene dine i aksjefond.

Hvis du er riktig uheldig får du superavkastning på aksjeplukkingen, og begynner å innbille deg at du er den neste Warren Buffett. Sjansen er da stor for at du en dag går på en skikkelig smell og taper mye større beløp når flaksen snur.

For å oppsummere: Alle suksesshistoriene får risikoen ved å satse sparepengene på ett kort til å fremstå som mindre enn hva den er. Men risikoen er høy og du skal ha flaks for å lykkes. Sannsynligvis vil du oppnå bedre resultater ved å investere pengene dine i aksjefond, som investerer på tvers av bransjer, land og regioner.

Les også: Slik gjør du spekulative veddemål uten å blakke deg helt