Stigende renter og energipriser tar store jafs av lommeboken din. Her har du tips til hvordan du får råd til å fortsette fondssparingen din.

Høye strøm- og drivstoffpriser og varsel om renteøkninger har ført til rekordstort fall i forbrukertilliten i Norge, ifølge Opinions meningsmåling i mars.

Dette skjer etter to år med pandemi, nullrente og historisk lave energipriser.

Men nå har pendelen altså snudd – og det til gagns.

55 prosent av de spurte i Opinions undersøkelse tror at norsk økonomi vil være litt eller mye dårligere om tolv måneder. Det kan være en pekepinn på at flere vil holde et ekstra øye med lommeboken sin fremover.

Når aksjemarkedet samtidig er mer krevende enn på lenge, er det enkelte som vurderer å avslutte fondssparingen sin for å opprettholde forbruk.

Hold fondssparingen din hellig

Du vurderer kanskje en slik manøver selv? Da skal du være klar over at det kan få store konsekvenser for økonomien til ditt fremtidige “jeg”.

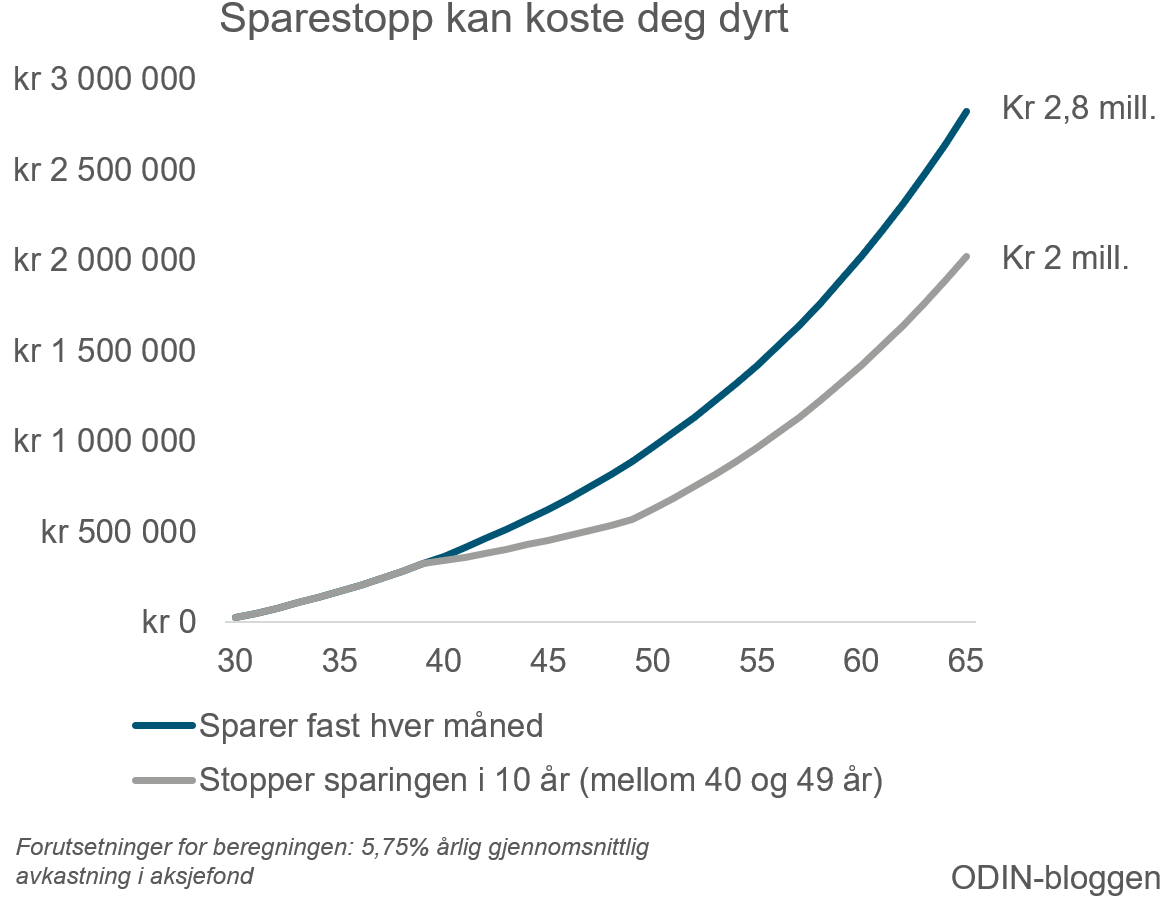

Si at du og din tvillingbror startet å spare til pensjon for ti år siden, da dere var 30 år. Etter å ha spart 2 000 kroner i måneden har dere nå 323 000 kroner hver i fond.

Nå opplever dere at økonomien er presset, men velger å handle ulikt. Mens din bror setter sparingen på pause i ti år for å prioritere forbruk, velger du å redusere forbruket for å prioritere sparing.

Endte med 800 000 kroner mer

Som du ser under ender broren din opp med rundt 800 000 kroner mindre i fond enn deg. Han har riktignok spart 240 000 kroner mindre, men pausen han tok har ført til at han har gått glipp av omtrent 560 000 kroner i avkastning.

Å stoppe sparingen fordi lommeboka er i ferd med å bli tynnere, resulterer i at fremtidsmålene dine kan bli vanskelige å realisere. Nettopp fordi at manglende sparing i dag gjør lommeboken din enda tynnere på sikt.

Her ser du utviklingen på fondssparingen til to 30-åringer som sparer 2 000 kroner hver måned i aksjefond. Den ene sparer uavbrutt i 35 år, mens den andre pauser sparingen i ti år, fra året han fyller 40 år til 49 år

Renten på boliglån opp 2,5 prosentpoeng?

Med en norsk økonomi på høygir har Norges Bank varslet at nordmenn må forvente en renteøkning på om lag 2,5 prosentpoeng de kommende årene.

Høyere rentekostnader i tiden fremover

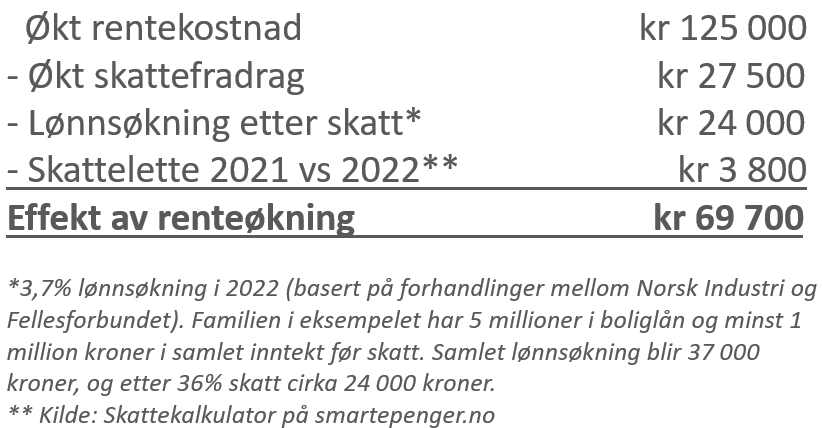

Etter en periode med en styringsrente på null og boliglånsrenter ned mot 1,5 prosent vil en renteøkning på 2,5 prosentpoeng bety at lånerenter på 4 prosent blir dagligdagse. I praksis betyr det at et boliglån på fem millioner kroner kan koste 125 000 kroner mer årlig i rentekostnader. Eller rundt 10 400 kroner mer i måneden .

Heldigvis er ikke den samlede effekten av en renteøkning like inngripende. For som et resultat av en økonomi på høygir vil de kommende lønnsoppgjørene bli gode, samt at du også får større rentefradrag.

Se bare under.

I dette regnestykket ser du hvordan renteøkningen kan påvirke en familie:

Justert for skattefradrag, lønnsøkning og skattelette i 2022 blir effekten av renteøkningen om lag 55 000 kroner lavere enn først forespeilet. Levekostnadene øker likevel 3 000 kroner i måneden for hver av de to voksne i familien.

Forhandle frem bedre vilkår

Med 3 000 kroner mindre tilgjengelig i måneden kan det være på tide at du reviderer budsjettet ditt. Kanskje oppdager du flere «lommetyver» som du kan kvitte deg med, og som til sammen utgjør betydelige beløp?

Du har sikkert også ulike medlemskap, abonnementer og mer som du kan kutte eller forhandle frem en bedre pris på. Det samme gjelder også banken din, som du også kan spørre om bedre låne- og forsikringsvilkår.

Det kan spare deg for store summer!

Utnytt boliglånet ditt

Synes du en renteøkning på 2,5 prosentpoeng virker uoverkommelig for din egen privatøkonomi? Husk da at banken din er lovpålagt å legge på en såkalt rentebuffer på 5 prosentpoeng når den utsteder nye boliglån.

Det vil si at hvis lånerenta var 1,5 prosent da du fikk lånet – skal du ifølge bankens beregninger tåle en lånerente på 6,5 prosent.

Kan du spare rentebufferen i fond?

For å stoppe seg selv fra unødvendig forbruk er det mange som bruker rentebufferen til langsiktig sparing i aksjefond. Et boliglån skal som regel betales ned i løpet av 20-30 år, og da er det smart å ha samme tidshorisont også på sparingen.

På denne måten tilpasser du økonomien din stigende renter i en tidlig fase. Samtidig gir du deg selv muligheten til å oppnå god avkastning på lånte penger.

Det samme gjelder om du har god sikkerhet i boligen din. Har du mer enn 40 prosent av boligens verdi i egenkapital er de fleste bankene villige til å gi deg avdragsfrihet. Å kunne spare avdragene dine i fond gir deg mulighet til å sette fondssparingen din i høygir.

Vi mennesker er tilpasningsdyktige

Selv om de fleste av oss vil oppleve trangere tider de neste årene er vi mennesker heldigvis gode til å tilpasse oss. Den forventede renteøkningen på 2,5 prosentpoeng vil heller ikke kommer i et jafs, men gradvis over flere år.

Dermed har du tid til å tilpasse privatøkonomien din.

Husk også at en boliglånsrente på fire prosent ikke er spesielt høyt historisk, og kun noe over gjennomsnittet de siste 30 årene. De seneste årene, og spesielt de to siste med nullrente, har vært «mot normalt» og flere har derfor hatt unormalt god råd.

Rekordhøy sparing blant nordmenn

Nordmenn har spart som både i fond og på konto som aldri før de siste årene. Forhåpentligvis er sparingen på konto til kortsiktige formål, eller som buffer, for å ha noe å tære på nå som kostnadene øker.

Fondssparingen er nok knyttet opp mot ett eller flere langsiktige formål og må holdes hellig. For konsekvensene av å redusere eller i verste fall avslutte den for å prioritere forbruk i en trangere tid, kan få store følger for økonomien din i fremtiden.

I den nye normalen er det derfor viktig at du:

- er kritisk til eget forbruk

- sikrer at du har de beste vilkårene på lån, forsikring etc.

- utnytter mulighetene som ligger i boliglånet ditt – og er bevisst på at banken legger på en rentebuffer

- bruker bufferkonto til å betale for uforutsette kostnader

- er lojal mot spareplanen din

I så fall er du på god vei til å bygge en robust privatøkonomi selv om alt blir dyrere. Da blir det også enklere å opprettholde fondssparingen din. Det har mye å si for privatøkonomien din i fremtiden – enten du sparer til din egen pensjon, barna dine eller ønsker trygghet.