Koronakrisen har sendt rentene til bunns. Dermed er også rentene på bankkonto redusert til et minimum. Her forklarer jeg hvordan du bør tilpasse den langsiktige sparingen din i en verden med rekordlave renter.

Norges Bank kuttet nylig styringsrenten til historiske null prosent. Men vi er ikke alene. Verden over har sentralbankene kuttet rentene for å gi konsumentene bedre privatøkonomi, slik at de kan opprettholde forbruket. En samlet befolkning med penger å bruke vil kunne få hjulene i økonomien i gang igjen raskere, enn hva de ellers ville.

Rentekutt er også godt for næringslivet.

Da blir det billigere for selskapene å låne penger. Vel så viktig er det at risikofrie sparealternativer som bankkonto blir mindre attraktivt. Du må dermed se til aksjemarkedet hvis du skal oppnå særlig avkastning på pengene dine om dagen.

Sparing i bank reduserer kjøpekraften din

Lave renter er ikke noe nytt. Helt siden finanskrisen i 2008-09 har vi hatt lave renter, og det har ført til at du har fått lav avkastning på sparepengene dine i banken. Faktisk så lav at du taper kjøpekraft på pengene du måtte ha på en bankkonto.

Summen av skatt på renteinntekt og prisstigning er større enn renten på innskudd. Dermed taper pengene dine seg i verdi i banken. Nå om dagen, hvor rentene på utlån og innskudd er historisk lave, blir regnestykket enda styggere.

Eksempel: Pengene forvitrer på bankkonto

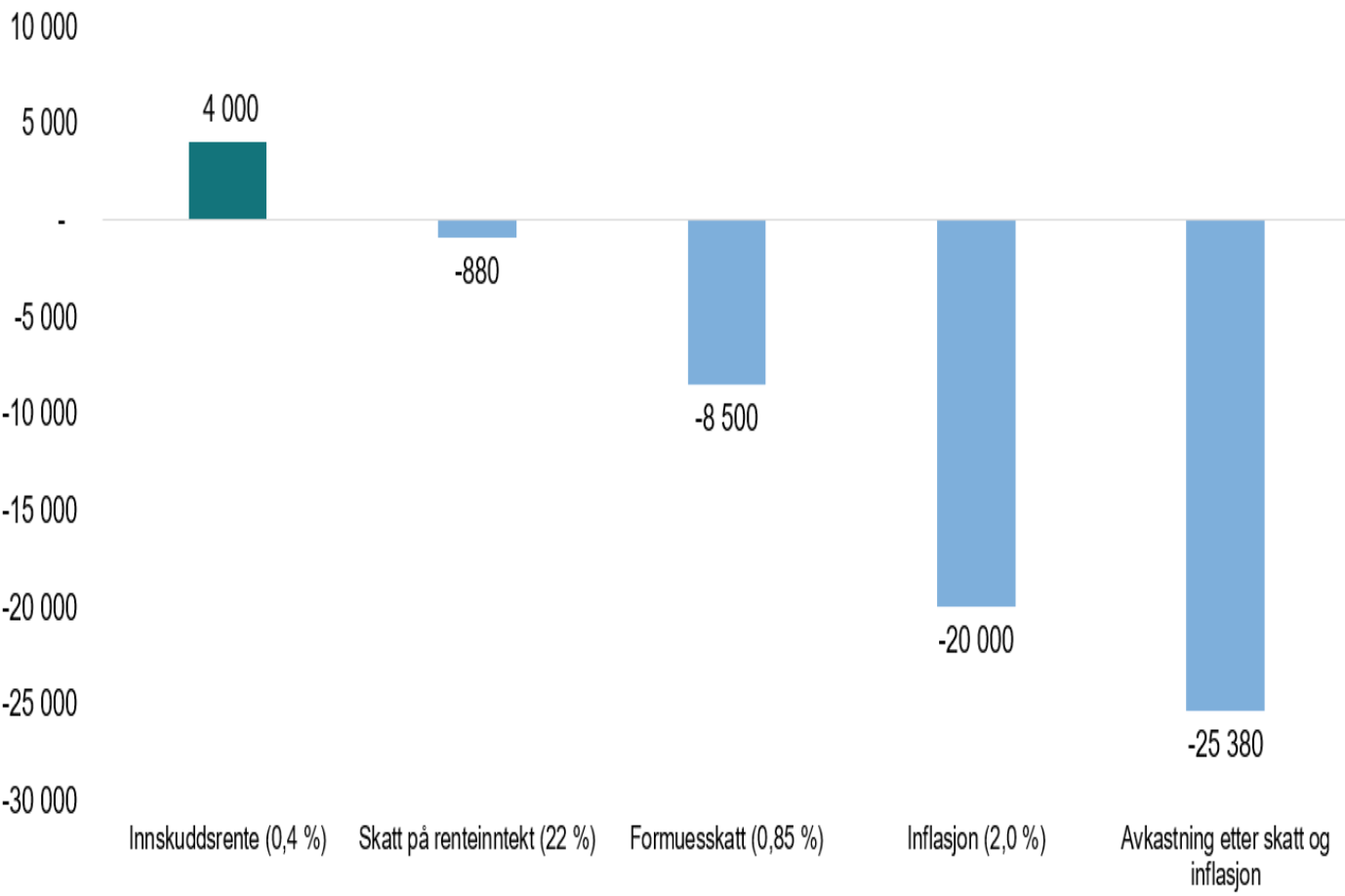

Si at du har en million kroner som du vurderer å sette på bankkonto. I følge Finansportalen opererer storbankene med en gjennomsnittlig innskuddsrente på 0,4 prosent. Du kan altså få en årlig renteinntekt på 4 000 kroner. Men det er ikke nok til at du kan opprettholde kjøpekraften på pengene dine.

Plasserer du millionen din i banken til 0,4 prosent årlig, reduseres kjøpekraften på pengene med nesten 17 000 kroner i året (1,7 prosent av totalsummen). Det vil si at du neste år får kjøpt varer og tjenester for “kun” 983 000 kroner for den millionen du har i dag. Er du i formuesposisjon må du også trekke fra 0,85 prosent i formuesskatt.

I så fall reduserer den reelle avkastningen din ytterligere til minus 25 400 kroner eller minus 2,54 prosent årlig.

Her ser du hvordan skatt på renteinntekt, formuesskatt og prisstigning påvirker avkastningen din dersom du setter pengene dine i banken.

Du gjør lurt i å ha penger i banken hvis de skal brukes snart, som til å pusse opp badet eller kjøpe ny bil. For langsiktig sparing blir derimot bankkonto feil. En ting er at kjøpekraften din reduseres med dagens betingelser. En annen er at du går glipp av avkastning, som kanskje vil kunne styrke privatøkonomien din på sikt.

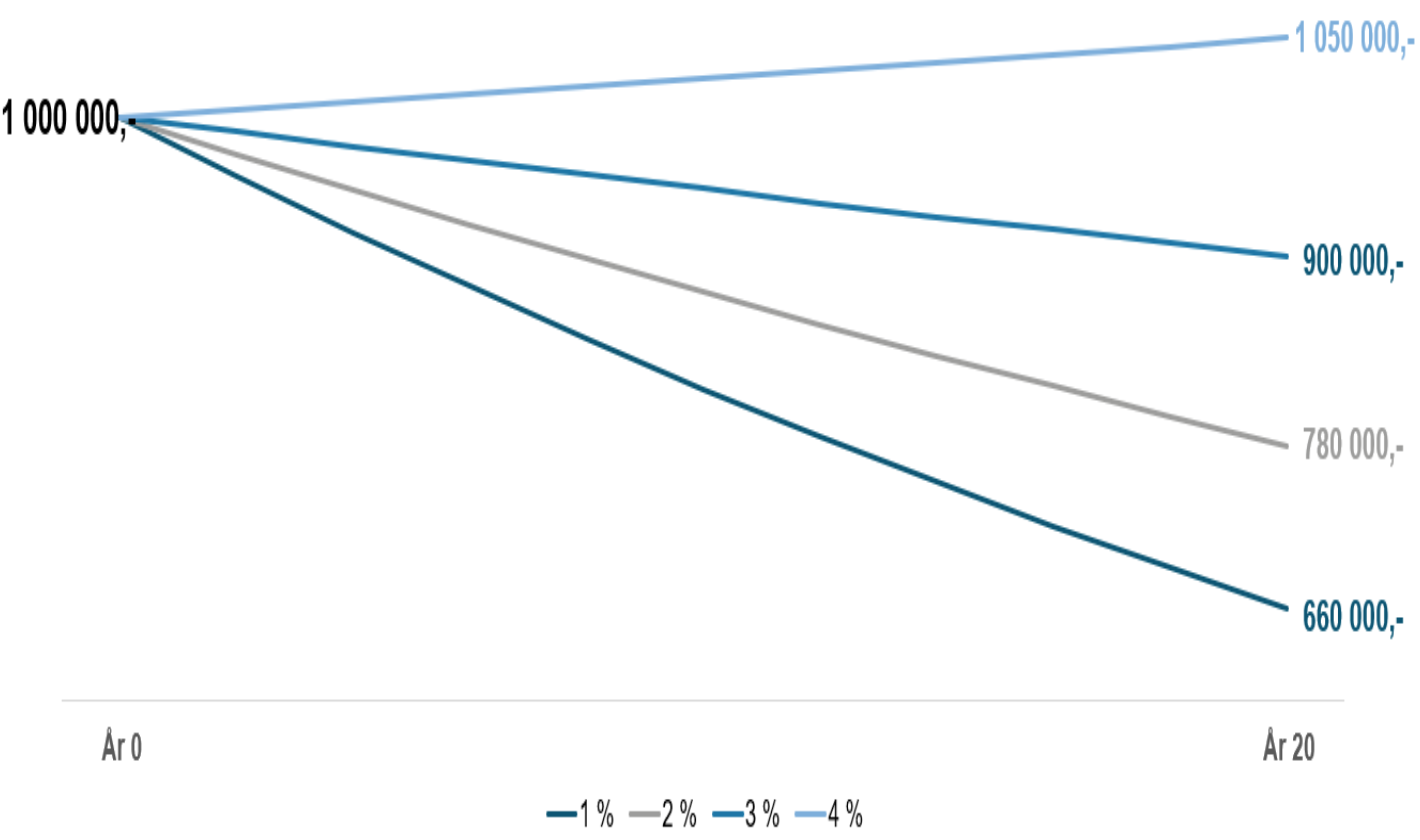

Her ser du hvordan verdien av pengene dine vil utvikle seg ved plasseringer i bank til ulike rentenivå. Det er forutsatt 2 prosent prisstigning, 22 prosent skatt på renteinntekt og 0,85 prosent formuesskatt.

Jobb og boliglån? Utnytt situasjonen!

Selv om dagens lave renter er et varsku for verdensøkonomien, trenger du ikke legge deg ned å gråte av den grunn. I stedet kan du bruke situasjonen til din fordel. For har du boliglån og inntekten i behold, har rentekuttene den siste tiden gitt deg romsligere økonomi.

Si du hadde et boliglån på tre millioner kroner til 2,7 prosent rente før koronakrisen. Da betalte du rundt 81 000 kroner årlig i renter til banken, altså 6 750 kroner i måneden. Etter rentenedsettelsene tilbyr flere banker nå boliglånsrenter ned mot 1,4 prosent. Det betyr at rentekostnaden din nærmest er halvert, fra 6 750 kroner i måneden til 3 500.

Da har du nå 3 250 kroner mer å rutte med i måneden.

Husk også på deg selv

Hensikten med rentekuttene er at du skal kunne øke forbruket, og bidra til å få hjulene i økonomien i gang igjen. Det er likevel ingen grunn til å løpe til nærmeste kjøpesenter og fylle handlekurven til randen med ting du kanskje ikke trenger.

Jeg vil heller slå et slag for at du tar de ekstra pengene og sparer dem langsiktig i aksjefond. Det kan nemlig bli mye penger til det du ønsker over tid!

Akkurat som på fly er det viktig å følge sikkerhetsinstruksjonen. Det innebærer å gjøre seg selv i stand til å kunne hjelpe andre, ved å hjelpe seg selv først. Å sikre din egen økonomiske situasjon bør derfor ha førsteprioritet, før du blir med på dugnaden.

Selv om situasjonen rundt koronaviruset fortsatt er alvorlig og verdensøkonomien er i fritt fall, har du nå mulighet til å komme rustet ut av situasjonen. For samtidig som koronaviruset rammet oss, falt også aksjemarkedene verden over kraftig.

Du kan nå starte en spareavtale, eller øke sparebeløpet, i en periode hvor aksjemarkedet er på et relativt lavt nivå. Det vil gi deg enda bedre uttelling på pengene du sparer. I tillegg har denne situasjonen vist hvor viktig det er å ha penger i bakhånd til uforutsette hendelser.

Ja, takk, begge deler?

La oss si du ønsker å gjøre begge deler; bidra i dugnaden og spare mer.

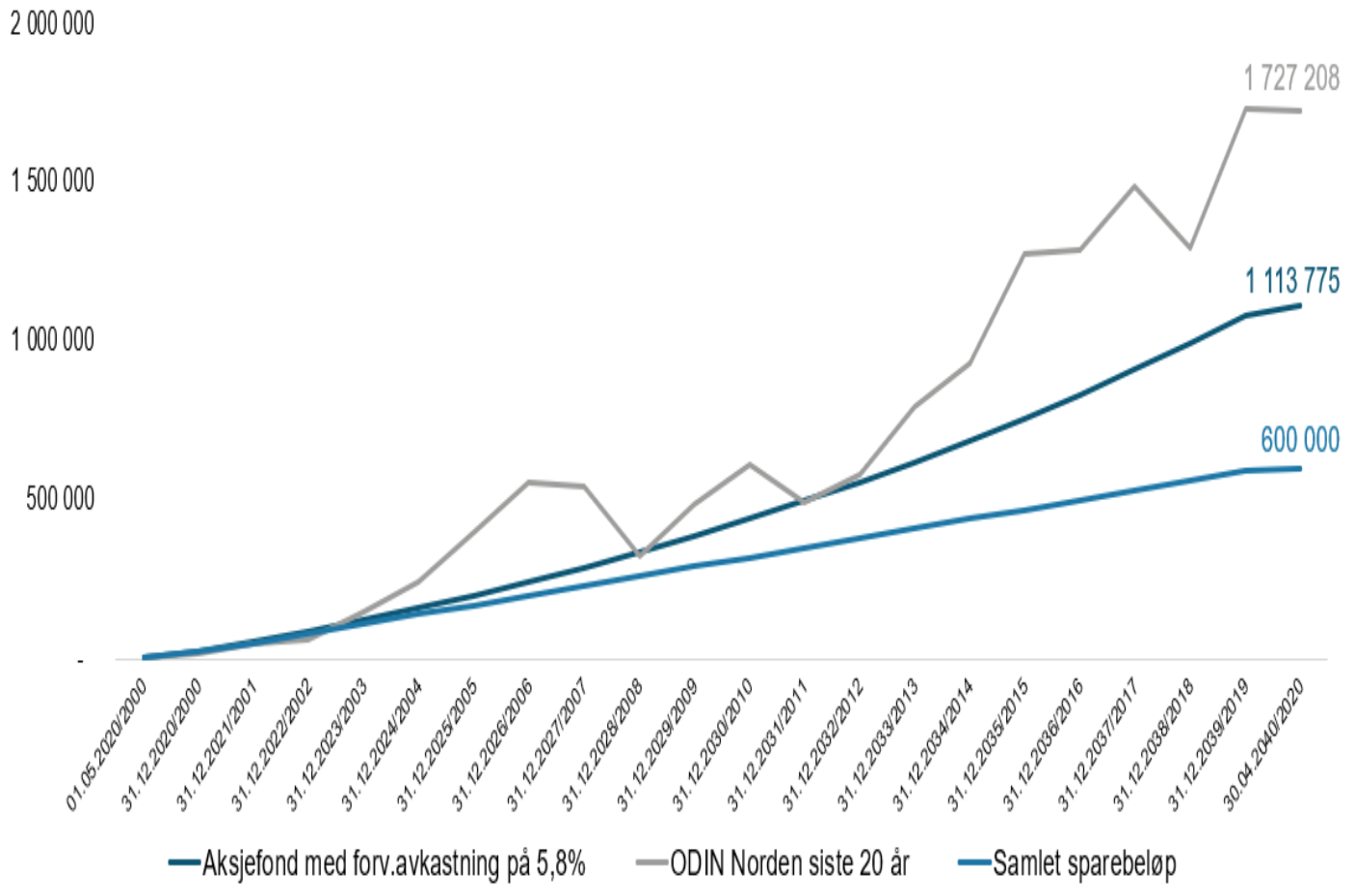

Øker du forbruket med 750 kroner i måneden, har du fortsatt 2 500 kroner som du kan spare langsiktig hver måned. Bransjestandarden for forventet årlig gjennomsnittlig avkastning i aksjefond er 5,75 prosent. Med en slik avkastning kan 2 500 kroner i aksjefond forventes å vokse til drøye 1,1 millioner kroner i løpet av tjue år.

Standard avkastningsprognoser for aksjefond er lave

Nå er bransjestandarden for forventet avkastning i aksjefond lav sammenlignet med historiske avkastningstall. For eksempel ville en spareavtale på 2 500 kroner månedlig i aksjefondet ODIN Norden vokst til rundt 1,7 millioner i løpet av tjue år, ettersom gjennomsnittlig årlig avkastning var 9,6 prosent i perioden.

Ingen vet om den høye avkastningen vil vedvare, og det bærer fondsbransjens egne avkastningsprognoser preg av. Du skal likevel være trygg på at aksjemarkedet gir høyere avkastning enn bankkonto når pengene skal stå en stund.

Bare husk at verdien av fondssparingen din ikke vil stige uavbrutt, som linjene i figuren under. Det vil garantert svinge. Å spare i aksjefond betyr nemlig at du tar risiko, og det er hva som muliggjør den høye avkastningen.

Her ser du hvordan en spareavtale på 2 500 kroner i måneden a) kan utvikle seg med 5,75 prosent (avrundet til 5,8) gjennomsnittlig årlig avkastning, og b) kunne utviklet seg med 9,6 prosent gjennomsnittlig årlig avkastning i ODIN Norden de siste tjue årene.