Det handler om rentes rente-effekten. Og hvordan lettvinte valg kan få store konsekvenser.

Etter mange år med lav prisstigning og rekordlave renter tok festen brått slutt i fjor. Prisveksten ble den høyeste vi har sett på 40 år, samtidig som styringsrenten i Norge økte rekordraskt fra 0,5 prosent til 2,75 prosent i løpet av året.

Dette får naturligvis konsekvenser for folks privatøkonomi. Banken, strømleverandøren, matvarebutikken og bensinstasjonen gjør nå et større innhugg i lommeboken enn tidligere. Likevel er det viktig å forsøke å opprettholde sparingen for å redusere fremtidig usikkerhet, mener spare- og investeringsøkonom Martin Graftås i ODIN Forvaltning.

– Selv om det kanskje oppleves enkelt å sette sparingen på pause ett år eller tre, må du huske at dette får store konsekvenser for sluttresultatet ditt. Den reelle effekten kan bli mange ganger større enn beløpet du dropper å spare, sier Graftås.

Det viktigste er selvfølgelig å ha penger til mat og bolig og andre nødvendige utgifter, men også sparing bør stå høyt på prioriteringslisten, mener han.

– Det er viktig at du ikke lar sparingen ryke på bekostning av unødvendig forbruk. Mitt tips er derfor å også betrakte sparingen som en del av det månedlige husholdningsbudsjettet. Ved å opprette en spareavtale som kjøper fond månedlig, og så gjerne “glemme” hele spareavtalen de neste årene, har du store muligheter for å oppnå god langsiktig avkastning på pengene dine.

Tiden er din venn i aksjemarkedet. Det er nesten umulig å time markedet, derfor er også spareavtaler genialt, mener han.

– Det beste tidspunktet å kjøpe på er som regel når alt ser bekmørkt ut, og omvendt. Ved å spare langsiktig og jevnlig i fond blir som regel den gjennomsnittlige kursen du har kjøpt på bra. Det er viktig å holde seg til planen og ikke få panikk på feil tidspunkt, sier Graftås.

Slik virker rentes rente-effekten

Den reelle effekten av å sette sparingen på pause kan nemlig bli svært mye større enn beløpet du dropper å spare. Stikkordet er rentes rente-effekten, som innebærer at du får renter (avkastning) både på pengene du har satt inn og på de rentene (avkastningen) du får hvert år.

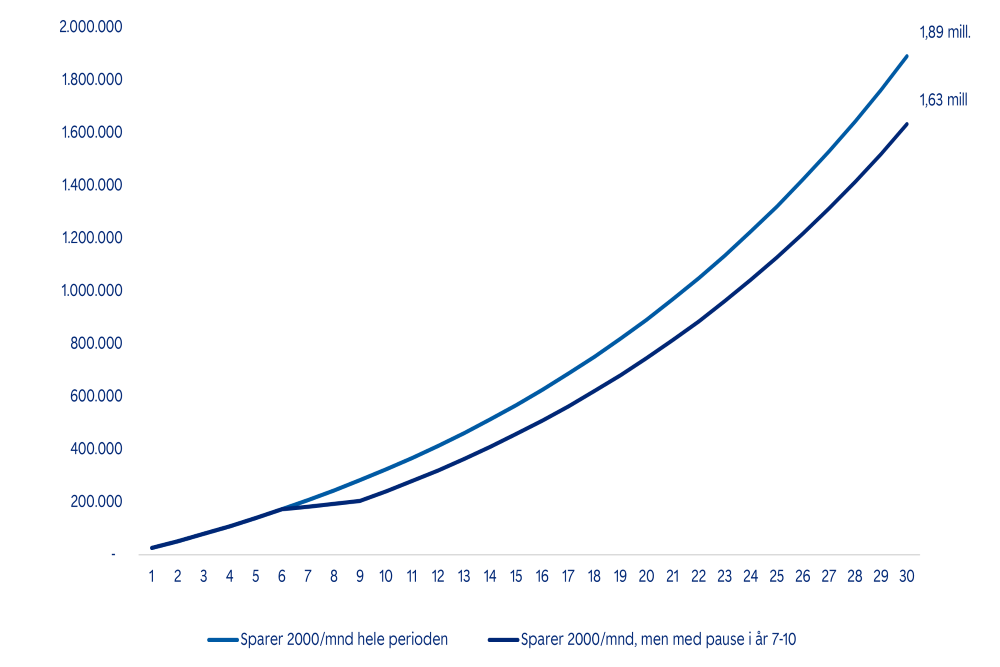

– Se for deg tvillingene Per og Kari som begynte å spare til pensjon for seks år siden. Begge sparer 2 000 kroner i måneden, og har 30 års tidshorisont på fondssparingen sin. Nå, etter seks år, har det blitt såkalt «dyrtid» og begge må velge om de skal prioritere sparing eller forbruk, sier Graftås.

Mens Kari velger å prioritere sparing, velger Per motsatt. Han setter sparingen sin på pause i tre år, og frigjør dermed 2 000 kroner i måneden. Over treårsperioden sparer han dermed 72 000 kroner mindre enn Kari.

– Det Per glemmer å tenke på, er at den reelle effekten blir langt større enn de 72 000 kronene han dropper å spare. Rentes rente-effekten er en utrolig sterk kraft. Hvis vi legger til grunn en gjennomsnittlig årlig avkastning på 5,8 prosent, vil Kari til slutt ende opp med ca. 260 000 kroner mer enn Per, selv om hun kun sparte 72 000 kroner mer enn Per. Avkastningen Per går glipp av, dvs. 188 000 kroner, er mer enn 2,5 ganger så høy som beløpet han lot være å spare, forklarer Graftås.

Her ser du hvordan en spareavtale på 2 000 kroner pr. måned vil utvikle seg i løpet av 30 år. Den mørkeblå grafen viser hvordan utviklingen blir dersom man lar være å spare i tre år. Forventet avkastning er satt til 5,8 prosent pr. år, som er Finans Norges bransjestandard for forventet avkastning i aksjefond. Beregningene er gjort ved hjelp av kalkulatorer på www.odinfond.no.

Å forvente en gjennomsnittlig årlig avkastning i aksjefond på 5,8 prosent på lang sikt er imidlertid relativt beskjedent.

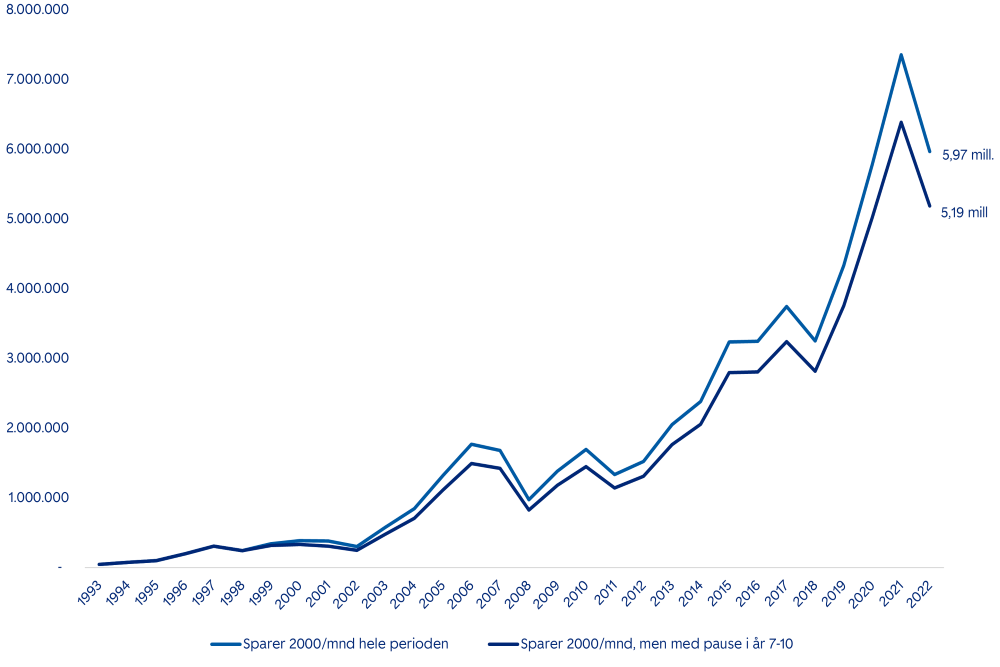

– Hvis vi isteden legger til grunn historiske avkastningstall for eksempel for ODIN Norden, som de siste 30 årene har hatt en gjennomsnittlig årlig avkastning på rundt 15 prosent, vil Kari til slutt ende opp med 780 000 kroner mer enn Per, selv om hun kun sparte 72 000 kroner mer. I dette tilfellet vil altså avkastningen Per går glipp av være nesten ti ganger så høy som beløpet han lar være å spare. Ønsket hans om å opprettholde forbruket i noen få år har dermed en svært høy pris, sier Graftås.

Her ser du utviklingen for en spareavtale på 2 000 kroner pr. mnd. i ODIN Norden de siste 30 årene. (01.01.1993 – 01.01.2023). Den mørkeblå grafen viser utviklingen dersom man unnlot å spare i årene 1999-2001. Beregningene er gjort via kalkulatorer på www.odinfond.no.

Spare- og investeringsøkonomens beste tips til sparere som ønsker å oppnå god langsiktig avkastning, er å starte sparingen så tidlig som mulig, ha en langsiktig plan for sparingen, definere hvor store svingninger du tåler, for så å sitte i ro.

– Det viktigste er å fokusere på det du kan kontrollere, nemlig å holde planen og spare jevnlig, sier Graftås.

Trykk her for å lese mer om ODINs fond.

Selv om aksjemarkedet har gått bra historisk er det ingen garanti for at det vil gjøre det i fremtiden. Avkastningen påvirkes av markedsutviklingen, risikoprofil på din investering, forvalters dyktighet og kostnader. Avkastningen kan bli negativ. Innholdet i denne artikkelen er verken ment som investeringsråd eller anbefalinger. Flere opplysninger finner du i fondenes nøkkelinformasjon, prospekt og vedtekter. Disse er tilgjengelig på www.odinfond.no.