Nøkkeltall som P/E, forholdet mellom markedspris og selskapenes inntjening, sier ofte lite om avkastningen fremover.

Eksepsjonelle selskaper er verdt mye mer enn du skulle tro. Utfordringen ligger ikke i å se at historikken til selskapene har vært eksepsjonell, men i å sannsynliggjøre at de neste ti-tjue årene blir like bra, eller kanskje bedre.

De fleste forvaltere er opptatt av neste års P/E-tall, altså forholdet mellom selskapets pris i aksjemarkedet og resultat per aksje. Kortsiktige incentiver for fondsforvaltere gjør at få tør å skille seg ut – i form av å ta et lengre syn på en investering enn andre forvaltere.

Det kan i så fall koste deg jobben. For på kort sikt kan «dyre» selskaper prises ned på børsen uten noen fundamentale grunner, før de plutselig kommer sterkt tilbake igjen.

Tilsynelatende høy pris kan gi god avkastning

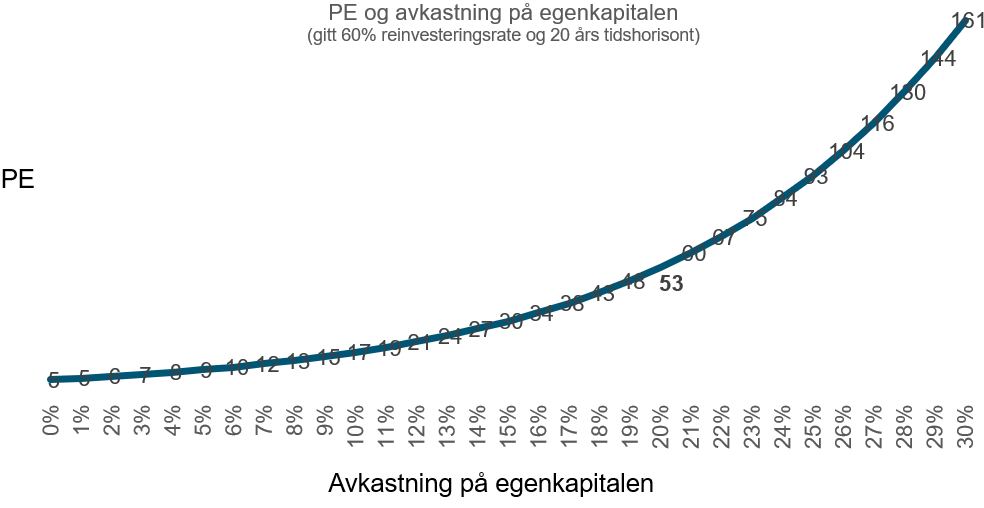

Om du hadde en glasskule som fortalte deg hvilke selskaper som kan opprettholde 20 prosent avkastning på egenkapitalen de neste 20 årene, ville du vært villig til å betale svært mye for den.

Det viser jeg i figuren over. Her ser du hvilken P/E-multippel du kunne betalt for en aksje om selskapet greide å opprettholde 20 prosent avkastning på egenkapitalen de neste 20 årene, og likevel fått 6 prosent årlig avkastning på aksjen.

En viktig forutsetning for figuren er en reinvesteringsrate, altså hvor mye av resultatet selskapet investerer tilbake i virksomheten, på 60 prosent. Det er samme reinvesteringsrate som selskapene i ODIN Global.

Som du skjønner så er det ikke tilfeldig at jeg bruker disse tallene:

- 20 prosent avkastning på egenkapitalen

- 60 prosent reinvesteringsrate

De er nemlig aggregerte tall fra selskapene vi har i ODIN Global.

Hvis glasskula avslørte hvilke selskap som kan reinvestere 60 prosent av resultatet til 20 prosent avkastning på egenkapitalen over 20 år, så kunne du kjøpt aksjen på P/E 53. Da hadde du fått aksjemarkedets avkastning på rundt 6 prosent gjennomsnittlig årlig.

Hvis du kjøpte den samme aksjen på P/E 52 i stedet, altså litt billigere, hadde du slått markedet og fått litt over 6 prosent årlig gjennomsnittlig avkastning.

P/E-tall er ikke så viktig som alle tror

Nå skal du ikke løpe ut og kjøpe de dyreste aksjene du finner. Poenget mitt er å vise at det ikke er så viktig om du kjøper den aksjen eller aksjefondet på P/E 22 eller P/E 17, i hvert fall ikke over tid.

Det er langt viktigere å vurdere:

- Selskapenes evne til å reinvestere til høy avkastning på kapitalen

- Holdbarheten i den høye kapitalavkastningen

Egenkapitalavkastningen i ODIN Global er 20 prosent. Reinvesteringsraten for selskapene i fondet er 60 prosent. ODIN Global handles på en P/E lik 20. Kanskje er ikke det så dyrt likevel?