Hvorfor så opptatt av å treffe topp og bunn?

Avkastningen i aksjemarkedet er en funksjon av tre faktorer; Selskapenes resultatvekst, deres utbyttebetalinger og investorenes humørsvingninger, det sistnevnte også kjent som «prising».

La oss se hvordan plasseringenshorisonten påvirkes av de tre faktorene.

Anta at du har 30 år igjen til pensjonsalder og ønsker å spare i aksjer. Hvor bekymret skal du da være for at du bommer totalt på timingen i aksjemarkedet og investerer på feil tidspunkt? Ikke mye, som følgende illustrasjon vil vise.

Vi ser på om to vidt ulike profiler; spekulanten S.P. Culant jr. og investoren Tor Modig Sr., som begge er uheldige og kjøper aksjer når de er «dyre» og selger dem når de er «billige», men der fasiten blir helt forskjellig på grunn av deres horisont.

S.P. Culant jr.

S.P. Culant jr. har ett års tidshorisont. Han bruker dagene på å gjette på om aksjemarkedet er dyrt eller billig. Det er bortkastet tid for S.P. Culant jr. å bruke tid på å finne selskaper med solide resultatutsikter og utbytte. Vi antar likevel i dette eksempelet at summen av resultatvekst og utbytte er 10 prosent årlig.

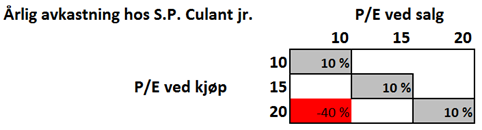

På ett års sikt vil bortimot all avkastning avgjøres av om han kjøper billig og selger dyrt. Dersom S.P. Culant jr. bommer på timingen, dvs. kjøper når prisingen av resultatene (P/E) er høy (P/E 20) og selger ett år senere når prisingen er lav (P/E 10), sitter han igjen med et tap på 40 prosent. Årsaken er en halvering av prisingen («multippelen») på aksjer, mens bare 10 prosent av avkastning kommer fra resultatvekst og utbytte.

Ett års sikt: En investor som kjøper aksjer når prisingen er høy og selger når prisingen er lav, vil oppleve sterk negativ avkastning fordi aksjenes prising, på kort sikt, betyr så mye mer enn resultatvekst og utbytte.

Tor Modig Sr.

Investoren Tor Modig Sr. har 30 års tidshorisont. Han skal spare til pensjon og ønsker å forsikre seg om at selskapene han investerer i med stor sikkerhet kan levere stabil og lønnsom resultatvekst med et utbytte i mange år fremover.

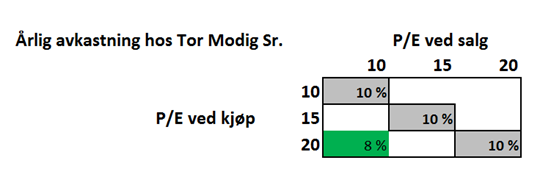

Dessverre er Tor Modig Sr også uheldig med timingen ved at han kjøper på helt feil tidspunkt, på P/E 20, og selger på P/E 10 etter 30 år. Men i motsetning til S.P. Culant jr. har Tor Modig Sr. en lengre horisont, og vil derfor få avkastningen primært fra resultatveksten og utbyttene.

Til tross for hva som ser ut som maksimal uflaks på kjøps- og salgstidspunktet (ved å kjøpe aksjene da investorenes humør var godt og selge da det var som verst), vil Tor Modig Sr. sitte igjen med 8% årlig avkastning etter 30-årsperioden:

30 års sikt: En investor som er uheldig og kjøper aksjer når prisingen er høy og selger når prisingen er lav, vil likevel oppleve en god avkastning fordi resultatvekst og utbytte, på lang sikt, betyr så mye mer enn prisingen.

Tor Modig Sr. investerte altså 1 million kroner da aksjer var «dyre», men kunne ta ut over ni millioner kroner etter 30 år selv om han solgte da de var «billige». Hva som kan se ut som skivebom på kort sikt, blir som regel bra på lang sikt.