På kort sikt kan aksjemarkedet være et lotteri. På lang sikt skiller derimot aksjemarkedet tydlig på sterke og svake forretningsmodeller.

Den sterke effekten på avkastning fra investeringer i selskaper med varige konkurransefortrinn er vanskelig å ta inn over seg. Aksjemarkedet kan i mange tilfeller ha vanskelig for å prise disse selskapene riktig.

Innen aksjeinvesteringer er det mye fokus på prising. Prising av en aksje er lett å referere til og lett å forholde seg til. Alle aksjeanalytikere og forvaltere har gått den samme skolen og lært de samme kontantstrømsanalysene og prisingsmultiplene. Derfor er prising så sentralt blant markedsaktørene. Er prising på 15 ganger fortjenesten for høyt, hva med 18 ganger? Avgjørende for svarene er om forretningsmodellene du kjøper er sterke og holdbare i mange år fremover.

Jakt på sterke forretningsmodeller

Ingenting er så enkelt som å investere i etterpåklokskapens klare lys. Historien kan likevel gi et godt innblikk i hvor viktig det er å kjøpe gode selskaper med forretningsmodeller som holder lenge. Vi vil alle kjøpe selskaper til en billigst mulig penge, men det er vel så viktig å jakte sterke forretningsmodeller som lave P/E-tall. Investering i selskaper og forretningsmodeller som holder stand og som genererer sterk resultatutvikling over tid er langt viktigere enn om du betaler 15 ganger nettoresultatet (EPS) eller 17 ganger nettoresultatet for aksjen.

Perspektiv på prising

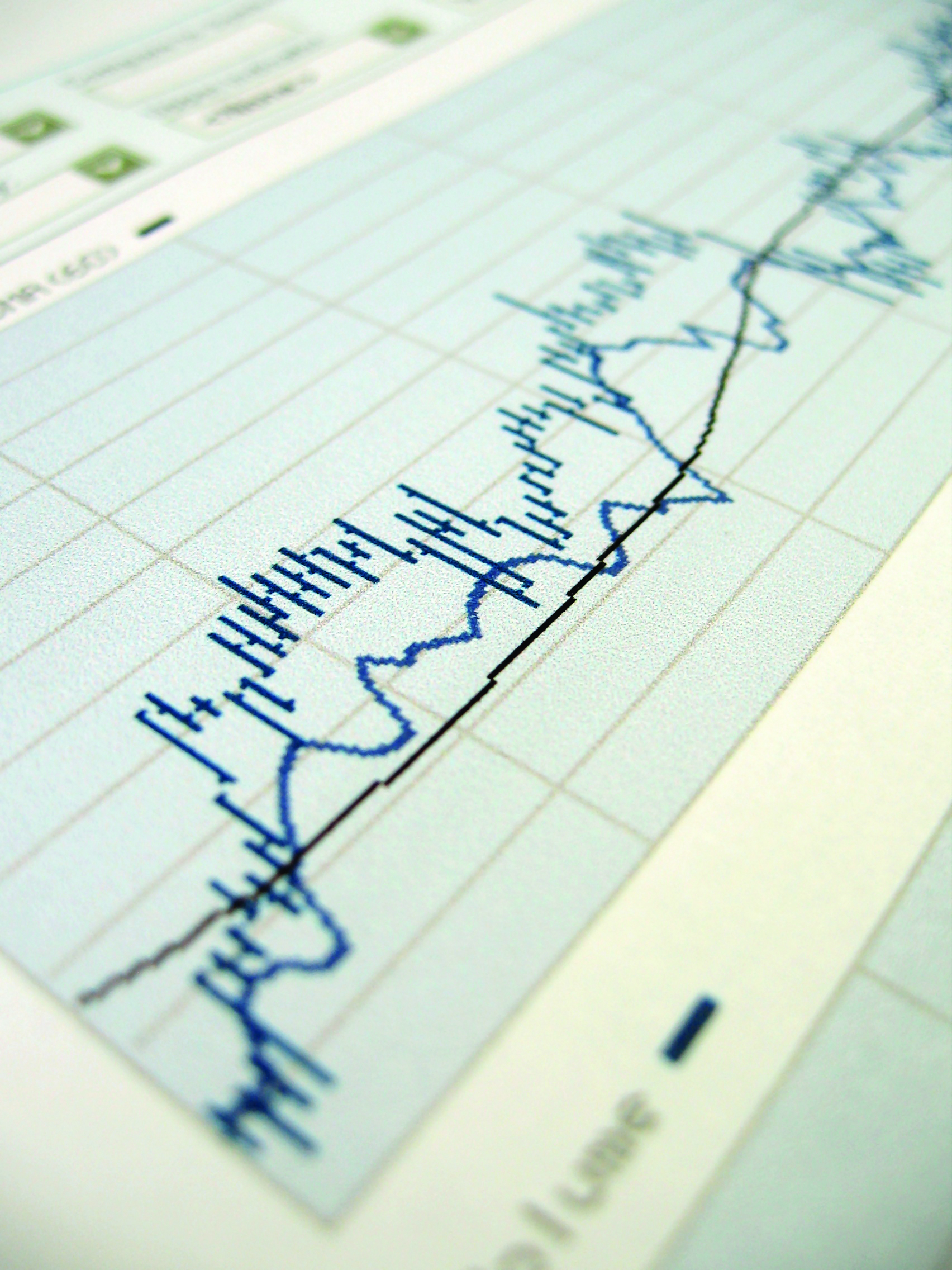

For å illustrere effekten sterke forretningsmodeller har på prising kan vi ta utgangspunkt i prisingen av de 10 største selskapene i ODIN Global som forøvrig utgjør 50% av fondet. De har enkelte fellestrekk som gjør at de har vært istand til å beskytte sine konkurranseposisjoner over mange år. Disse selskapene prises i gjennomsnitt til 17 ganger fortjenesten i 2014. Er dette høyt?

La oss gå 20 år tilbake i tid og studere hva vi kunne ha betalt for disse 10 selskapene og likevel fått markedsavkastningen på 7% i året. Vi bruker 20 år av hensyn til tilgangen på historiske regnskapstall.

Databasegiganten Oracle prises i dag til 14 ganger nettofortjenesten (14 ganger EPS). Oracle sin sterke evne til å øke resultatene og beskytte sin konkurranseposisjon år etter år de siste 20 årene gjør at om vi betalte 224 ganger nettoresultatet i 1994 så ville vi likevel fått markedsavkastningen på 7% hver år.

Fremtidig resultatvekst for Oracle vil neppe kunne måle seg med de historiske resultatene selskapet har levert, men forretningsmodellen vurderer vi fortsatt som svært holdbar og skalerbar. Vi synes 14 ganger nettoresultatet er svært attraktivt for langsiktige investorer.

Gjør vi samme prisingseksersis på de 9 andre selskapene på listen får vi prisingsmultipler langt over dagens nivåer. Gjennomsnittet av de 10 største selskapene gir en P/E multippel på hele 64, vi kunne betalt 64 ganger nettoresultatet for 20 år siden og likevel fått markedsavkastningen på 7 prosent. Poenget her er ikke at vi kan forsvare å betale disse prisingsmultiplene i dag, men det illustrerer den kraften sterk resultatvekst har over tid. Om vi vurderer forretningsmodellene til disse 10 selskapene som like sterke eller sterkere i dag gir dagens prising av disse selskapene et godt utgangspunkt for god fremtidig avkastning.

Gode aksjeinvesteringer dreier seg ikke i første rekke om vi betaler 15 ganger nettoresultatet eller 17 ganger for en aksje. De beste investeringene er de selskapene som er istand til å opprettholde sine konkurransefortrinn år etter år. Derfor forsøker vi å finne og investere i disse selskapene.