En bank er som en forundringspakke.

En bank kan være som en forundringspakke; vi kan ikke se hvor stor den egentlig er eller vite nøyaktig hva den inneholder. Spesielt gjelder dette investeringsbanker som J.P. Morgan, Deutsche Bank, Goldman Sachs og Morgan Stanley. Som utenforstående investorer sliter vi med å få nok innsikt i risikoen i deres forretningsmodeller.

Banker, og spesielt investeringsbanker, skiller seg fra andre selskaper på mange måter. I banker er risikostyring alfa og omega. Om god risikostyring ikke er på plass, kan store deler av egenkapitalen lett blåses vekk. Egenkapitalen i en bank utgjør en svært lav andel av totalbalansen. De komplekse balansene til i investeringsbankene gjør det umulig for utenforstående investorer å få nok innsikt i risikotakingen.

Øke egenkapitalen eller ledelsens eierskap?

I kjølvannet av finanskrisen tvinges banker i dag til å øke egenkapitalandelen i forsøk på å gjøre dem mer solide. Som et viktig supplement til økt egenkapital burde eierne tvinge ledelsen og andre sentrale risikotakere i bankene til å eie flere aksjer i egen bank. Gjerne mange aksjer slik at det utgjør en betydelig del av formuen til banklederne. Vi tror aksjeeierskap automatisk reduserer risikotakingen og fører til mer sammenfallende interesser med aksjonærene.

Det er interessant å merke seg at «gearingen» (gjeld bak hver egenkapitalkrone), i flere av investeringsbankene økte betraktelig da de – for mange år siden – gikk fra å være partnereide til å bli aksjonæreide. I aksjonærfellesskapet deler flere på nedsiden om risikotakingen går feil. Hvis ikke ledelsen har en betydelig del av formuen sin i form av aksjer i banken, vil ledelsen har større tilbøyelighet til å ta for høy risiko. Det har vi sett gang på gang. I artikkelen «The ownership structure of Investment Banks»* går Carolin Schellhorn så langt som å si at investeringsbankenes eierskap må føres tilbake til partnerskapsmodellen. Som hun skriver: «The private partnership form of organization naturally reduces risk-taking incentives due to the fact that partners face unlimited liability”.

Wall Street vs. Main Street

Hvis du skal investere i banker, så tenk deg godt om før du investerer i bankene som finansierer «Wall Street», det vil si de såkalte investeringsbankene. Tradisjonelle banker som finansierer «Hvermansen» eller «Main Street» er ofte mer transparente og opererer i noe større grad på «gamlemåten»; de tar mer innskudd enn utlån og gior lån til produksjonsmidler og boliger. Tradisjonelle banker med mange privatkunder, og svært gode rutiner for risikokontroll, kan være gode langsiktige investeringer. Det er Handelsbanken i Sverige et godt eksempel på.

Hva gjelder investeringsbanker, vil du som investor slite med å få god nok innsikt i det aller viktigste – nemlig risikotagningen. Regnskapene til de store investeringsbankene er svært lite transparente. Enkeltpersoners risikotaking virker også vanskelig å kontrollere. Det går ikke lenge mellom hver gang vi hører om tradere i de store investeringsbankene som har gått langt utover sine fullmakter. Disse hendelsene gjør at myndighetene nå legger inn hensyn til dette i sine «stress»-tester.

I september 2011 måtte den sveitsiske investeringsbanken UBS ta et «ekstraordinært» tap på hele to milliarder dollar som følge av «uautorisert egenhandel». Morgan Stanley ble for få år siden påført et tap på ni milliarder dollar på kredittderivater – utført av èn enkelt person. Listen over tap er lang, og de kommer fra alt fra råvareterminer til kredittderivater. Verktøykassen består av girede derivater hvor du får enorm eksponering av bankens balanse med «små» beløp. Dette forteller mye om risikostyringen ellers i bankene og næringen for øvrig. Derfor må disse selskapene reguleres.

Reguleringspress

Mye tillitt ble blåst bort gjennom finanskrisen og investeringsbankene måtte reddes eller hjelpes av myndighetene. Nå skal regningen betales av investeringsbankene. Marmorbelagte gulv og imponerende hovedkvarterer i glass og betong er ikke nok for å opprettholde tillitten.

De årlige «eksamenene» som Fed innførte i 2011 blir strengere for hvert år som går. I år har Fed lagt inn enda strengere krav til kapitaldekning i frykt for store søksmål og ukontrollerbare tradere.

De globale investeringsbankene har brukt flere år på å gjenreise tillitt. Denne gangen tvinges de til kapitaloppbygging for å bedre balansene og forenkle strukturene. Nedskalering av virksomhetene er en del av dette. Vi tror alle disse momentene vil føre til fortsatt svak avkastning på kapitalen i årene fremover. Utbytter til aksjonærene er på myndighetenes nåde. Hvert år må de søke sentralbanken (Federal Reserve) eller europeiske tilsynsmyndigheter om å kunne betale utbytte til sine eiere.

Banksjefene forklarer de fallende resultatene i sektoren ifjor med høyere kontroll- og reguleringskostnader. Historien har gang på gang vist at investeringsbankene ikke har manglet vilje til å ta risiko. Nå skorter det på evnen. Derfor må de reguleres.

Svimmel av gjeldsberg

Bankene trenger gjeld, mye gjeld, for å overleve og skape avkastning. Mye gjeld fungerer godt i oppgangstider. Men hva skjer med egenkapitalen din som aksjeeier om veksten uteblir, eller faller, som flere investeringsbanker opplever i disse dager?

Investeringsbanken Goldman Sachs hadde i siste kvartal en gjeld på 11,4 ganger egenkapitalen. Med en avkastning på eiendelene på 0,3% i 2015, ble avkastning på egenkapitalen 3,2%. Selskapet rapporterte vel det dobbelte, altså 7% egenkapitalavkstning, justert for juridiske kostnader og erstaninger («litigation and regulatory matters»).

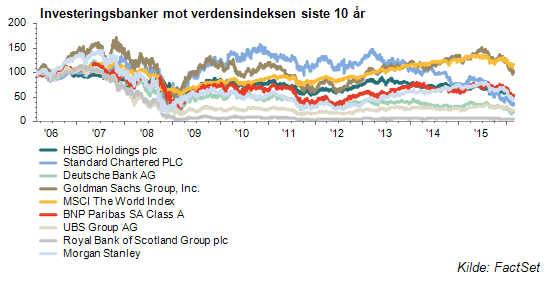

Når Goldman er best i klassen kan du tenke deg hvordan det står til ellers i bransjen. De 12 største investeringsbankene som har rapportert resultater så langt for 2015 kan vise til en egenkapitalavkastning på kun 6,7% . Og dette er etter all verdens justeringer for å pynte på tallene. Aksjekursene i store internasjonale investeringsbanker har falt som steiner i frykt for at de ikke er robuste nok. Mange er mer enn halvert de siste 10 årene.

Utbyttedrømmer

Mange investorer har kjøpt disse store globale investeringsbankene på en forventning om økte utbyttestrømmer til aksjonærene. Vi tror derimot vi vil se massive utbyttekutt i næringen, noe investorene allerede er i gang med å prise inn i stadig fallende aksjekurser. Når HSBC prises til en direkteavkastning (forrige utbytte delt på dagens aksjekurs) på 8%, er det bare et tidsspørsmål før utbyttet kuttes. Ledelsen sier de ikke vil kutte utbyttet. Det tror vi ikke noe på. Heller ikke markedet, skal vi tro prisingen. Egenkapitalavkastningen er på skarve 7.1 prosent.

Verdens største investeringsbanker har brukt de seneste åtte årene på å rydde i regnskapene. Mye gjenstår. Bankenes skvises på to sider; på den ene siden i form av lavere inntekter fra handel av gjelds- og egenkapitalinstrumenter og på den andre siden økte reguleringer som fører til kostnadsøkninger. Inntektene fra rådgivning blant europeiske investeringsbanker var flat i 2015.

Bankaksjene blir av mange omtalt som «billige», men det er det veldig gode grunner til. Hvordan kan du fastslå om noe er lavt priset når du ikke har god innsikt i risikotakingen? Om du som investor er usikker på risikoen, så hold deg langt unna. Som det engelske ordtaket sier: «Better safe than sorry».

*Academy of Banking Studies Journal. The ownership structure of investment banks: A case for private partnerships. Carolin Schellhorn